Das Wichtigste in Kürze

- Der Halbleiterriese NVIDIA hat seit Januar um über 10 % an Börsenwert verloren

- Engpässe in der Lieferkette werden wahrscheinlich anhalten und für ein widriges Umfeld sorgen

- Langfristig orientierte Anleger könnten einen Kauf in Erwägung ziehen, insbesondere wenn der Kurs in Richtung 250 USD fällt

Bislang gab es für die Anleger des Halbleiterriesen NVIDIA (NASDAQ:NVDA) im Jahr 2022 nicht viel zu feiern. Die Aktie hat seit Jahresbeginn fast 10,3 % verloren und ist seit ihrem Rekordhoch von 346,47 USD im November 2021 um rund 24,5 % abgestürzt.

Im Vergleich dazu ist der Philadelphia Semiconductor Index seit Jahresbeginn um 17,1 % gesunken, und die Papiere der Konkurrenten Intel (NASDAQ:INTC) und Advanced Micro Devices (NASDAQ:AMD) sind seit Jahresbeginn um 6,2 % bzw. 24,9 % gefallen.

Aktuelle Sektorkennzahlen

Deloitte weist darauf hin, dass die weltweite Halbleiterchipindustrie „im Jahr 2022 um 10 % auf über 600 Mrd. USD wachsen dürfte.“ Mit einer Marktkapitalisierung von 659,5 Mrd. USD ist NVIDIA das wertvollste Halbleiterunternehmen.

Die Unternehmensleitung veröffentlichte am 16. Februar solide Ergebnisse für das 4. Quartal und das Geschäftsjahr 2022. Die Ergebnisse waren besser als die Konsensschätzungen.

Der Umsatz des Unternehmens belief sich insgesamt auf 7,6 Mrd. USD gegenüber 5 Mrd. USD im Vorjahr. Der in Santa Clara (Kalifornien) ansässige Halbleiterhersteller erwirtschaftete 3,42 Mrd. USD Umsatz im Gaming-Bereich, was einem Anstieg von 37 % gegenüber dem Vorjahr entspricht. Der Umsatz im Bereich Rechenzentren stieg um 71 % auf 3,26 Mrd. USD.

Die beiden anderen Segmente, d.h. professionelle Visualisierung sowie Automobil- und Robotertechnik, erzielten einen Umsatz von 643 Mio. bzw. 125 Mio. USD. Das Unternehmen meldete für das vierte Quartal einen verwässerten Gewinn pro Aktie von 1,32 US-D gegenüber 78 Cents pro Aktie vor einem Jahr.

Das Management rechnet derzeit mit einem Umsatz von 8,1 Mrd. USD (plus oder minus 2 %) im ersten Quartal des Geschäftsjahres 23.

Colette Kress, CFO, kommentierte die Ergebnisse:

„Wir blicken auf ein ausgezeichnetes Quartal mit einem Umsatzanstieg von 53 % auf 7,6 Mrd. USD im Vergleich zum Vorjahr zurück. Wir haben Rekordwerte bei den Gesamtumsätzen sowie bei Spielen, Rechenzentren und professioneller Visualisierung erzielt. Der Umsatz für das gesamte Jahr erreichte einen Rekordwert von 26,9 Milliarden USD, ein Anstieg von 61 %, der auf dem Wachstum des Vorjahres von 53 % noch aufbaut.“

Vor der Veröffentlichung der Quartalsergebnisse notierte die NVDA-Aktie bei 263 USD. Zum Zeitpunkt des Verfassens dieses Artikels handelte die Aktie bei 262,60 USD.

Was wir von der NVIDIA-Aktie erwarten können

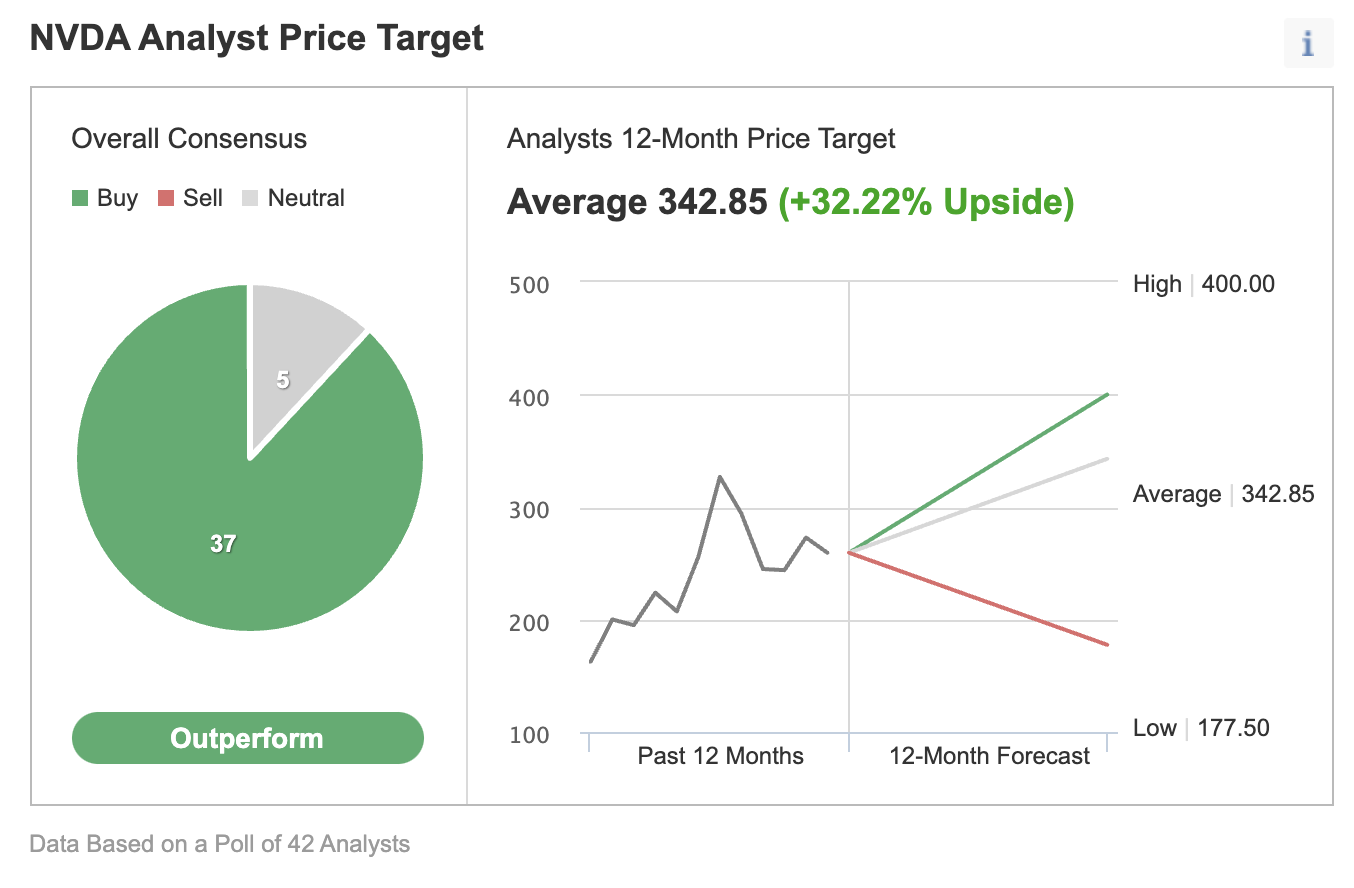

Von 42 über Investing.com befragten Analysten wird die NVDA-Aktie mit „outperform“ bewertet. An der Wall Street wird für die Aktie ein durchschnittliches 12-Monats-Kursziel von 342,85 USD angegeben, was einen Anstieg von mehr als 30 % gegenüber der derzeitigen Notierung bedeutet. Die Preisspanne der Zielpreise in den nächsten zwölf Monaten liegt derzeit zwischen 177,50 und 400 USD.

Quelle: Investing.com

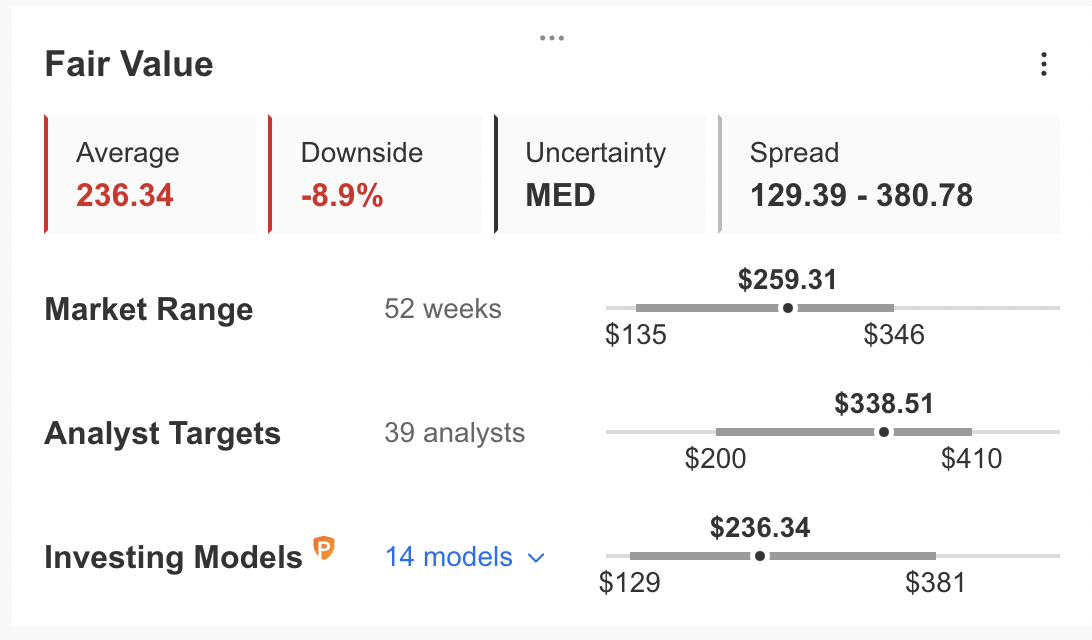

Wenn man jedoch Bewertungsmodelle wie KGV- oder KUV-Multiplikatoren oder andere Kennzahlen betrachtet, liegt der durchschnittliche Fair Value der Aktie nach InvestingPro bei 236,34 USD.

Quelle: InvestingPro

Anders ausgedrückt: Die Bewertung auf der Grundlage der Fundamentalanalyse lässt einen Rückgang des Aktienkurses um rund 10 % erwarten.

Derzeit liegen die Kennzahlen KGV, KBV und KUV von NVDA bei 54,0x, 5,6x bzw. 6,6x. Vergleichbare Kennzahlen für Konkurrenten aus dem IT-Sektor liegen bei 25,6x, 8,7x bzw. 7,6x.

Wir erwarten, dass die Aktie in den kommenden Wochen in einer breiten Spanne zwischen 230 und 270 USD gehandelt wird, um einen tragfähigen Boden zu bilden, von dem aus sie dann möglicherweise eine neue Aufwärtsbewegung starten könnte.

NVDA-Aktie als Ergänzung für Portfolios

NVIDIA-Optimisten, die glauben, dass die Talfahrt der Aktie enden wird, könnten jetzt investieren. Ihr Kursziel läge bei 342,85 USD bzw. bei den Prognosen der Analysten.

Auch wenn einige Anleger die NVDA-Aktie auf dem aktuellen Niveau als attraktiv erachten und für ihr Langzeitportfolio kaufen möchten, könnte sie die wohl anhaltende Volatilität in den kommenden Wochen abschrecken. Stattdessen könnten einige Anleger es vorziehen, einen so genannten "poor man’s covered call" zu platzieren.

Deshalb stellen wir heute einen diagonalen Debit-Spread auf NVIDIA mit LEAPS-Optionen vor, bei dem das Gewinnpotenzial wie auch das Risiko begrenzt sind.

Die meisten Optionsstrategien eignen sich nicht für alle Kleinanleger. Daher wird die folgende Diskussion über NVDA-Aktien zu Schulungszwecken vorgestellt und nicht als tatsächliche Strategie, die der durchschnittliche Kleinanleger verfolgen kann.

Diagonaler Debit Spread auf NVDA-Aktien

- Preis zum Zeitpunkt des Aufsetzens der Strategie: 262,60 USD

Der Händler kauft zunächst einen längerfristigen Call mit einem niedrigeren Ausübungspreis. Gleichzeitig verkauft er einen Call mit kürzerer Laufzeit und höherem Ausübungspreis, wodurch ein Long Diagonal Spread entsteht.

Die Call-Optionen für die zugrunde liegende Aktie haben also unterschiedliche Ausübungspreise und unterschiedliche Verfallsdaten. Der Händler geht bei einer Option long und bei der anderen short, um einen diagonalen Spread zu bilden.

Die meisten Händler, die eine solche Strategie verfolgen, sind in Bezug auf den Basiswert leicht bullisch eingestellt. Anstatt 100 Aktien von NVDA zu kaufen, würde der Händler eine tief im Geld liegende LEAPS-Call-Option erwerben, wobei dieser LEAPS-Call als „Surrogat“ den tatsächlichen Besitz der Aktie ersetzt.

Für den ersten Teil dieser Strategie könnte der Händler eine tief im Geld liegende (in the money - ITM) LEAPS Call-Option kaufen, wie die NVDA Jan. 19 2024 Call-Option bei einem Strike von 210. Diese Option wird derzeit zu einem Preis von 94,25 USD angeboten. Es würde den Händler 9.425 USD kosten, diese Call-Option zu besitzen, die in weniger als zwei Jahren ausläuft, anstatt 26.260 USD, um die eigentlichen 100 Aktien zu kaufen.

Das Delta dieser Option liegt bei fast 80. Das Delta gibt den Betrag an, um den sich der Preis einer Option bei einer Veränderung des zugrunde liegenden Wertpapiers um 1 USD voraussichtlich bewegen wird.

Wenn die NVDA-Aktie um 1 USD auf 263,60 USD steigt, würde der aktuelle Optionspreis von 94,25 USD basierend auf einem Delta von 80 voraussichtlich um etwa 80 Cent steigen. Die tatsächliche Veränderung kann jedoch etwas höher oder geringer sein, das hängt von verschiedenen anderen Faktoren ab, die den Rahmen dieses Artikels sprengen würden.

Im zweiten Teil dieser Strategie verkauft der Händler eine leicht aus dem Geld liegende (out of the money OTM) kurzfristige Call-Option, wie z.B. die NVDA Mai 20 Call-Option bei einem Strike von 270. Die aktuelle Prämie für diese Option beträgt 14,05 USD. Der Optionsverkäufer würde 1.405 USD erhalten (ohne Handelskommissionen).

In der Strategie gibt es zwei Verfallstermine, so dass es recht schwierig ist, eine genaue Formel für die Gewinnschwelle anzugeben. Verschiedene Broker bieten möglicherweise „Gewinn-und-Verlust-Rechner“ für eine solche Strategie an.

Maximales Gewinnpotenzial

Das maximale Potenzial wird realisiert, wenn der Aktienkurs am Verfallstag dem Ausübungspreis des Short-Calls entspricht. Der Händler möchte also, dass der Kurs der NVDA-Aktie bei Fälligkeit (am 20. Mai) so nahe wie möglich am Ausübungspreis der Short-Option (d.h. 270 USD) bleibt, ohne ihn zu überschreiten.

In diesem Fall würde die maximale Rendite theoretisch etwa 1.859 USD bei einem Kurs von 270 USD bei Verfall betragen (ohne Handelsprovisionen und Kosten). Wir haben diesen Wert mit Hilfe eines Gewinn-und-Verlust-Rechners für Optionen ermittelt. Auch ohne einen solchen Rechner könnten wir einen ungefähren Dollarwert ermitteln. Das sieht dann ungefähr so aus:

Der Optionsverkäufer (d. h. der Händler) hat für die verkaufte Option 1.405 USD erhalten. In der Zwischenzeit ist die zugrunde liegende NVIDIA-Aktie von 262,60 USD auf 270 USD gestiegen, was einer Differenz von 7,40 USD pro Aktie bzw. 740 USD für 100 Aktien entspricht.

Da das Delta der langlaufenden LEAPS-Option mit 80 angenommen wird, steigt der Wert der Option theoretisch um 740 USD x 0,8 = 592 USD.

In der Praxis kann dieser Wert jedoch höher oder niedriger sein. So gibt es zum Beispiel den Faktor Zeitverfall, der den Preis der Long-Option senken würde. In der Zwischenzeit können Änderungen der Volatilität den Optionspreis ebenfalls erhöhen oder senken.

Die Summe aus 1.405 USD und 592 USD ergibt 1.997 USD. Obwohl er nicht 1.859 Dollar entspricht, können wir ihn als akzeptablen Näherungswert hinnehmen.

Wäre der Ausübungspreis unserer Long-Option ein anderer gewesen (d.h. nicht 210 USD), wäre auch ihr Delta anders ausgefallen. Dann müssten wir diesen Delta-Wert verwenden, um den ungefähren endgültigen Gewinn oder Verlust zu ermitteln.

In diesem Fall wird die potenzielle Rendite des Händlers gehebelt, indem er zu Beginn nicht 26.260 USD in 100 Aktien von NVIDIA investiert.

Der Händler hofft, dass der Short-NVDA-Call idealerweise aus dem Geld bzw. wertlos verfällt. Dann kann er einen Call nach dem anderen verkaufen, bis der langlaufende NVIDIA LEAPS-Call nach über eineinhalb Jahren ausläuft.