- Nächste Woche beginnt die Q2-Berichtssaison. Für die Märkte stellt sie eine wichtige Nagelprobe dar.

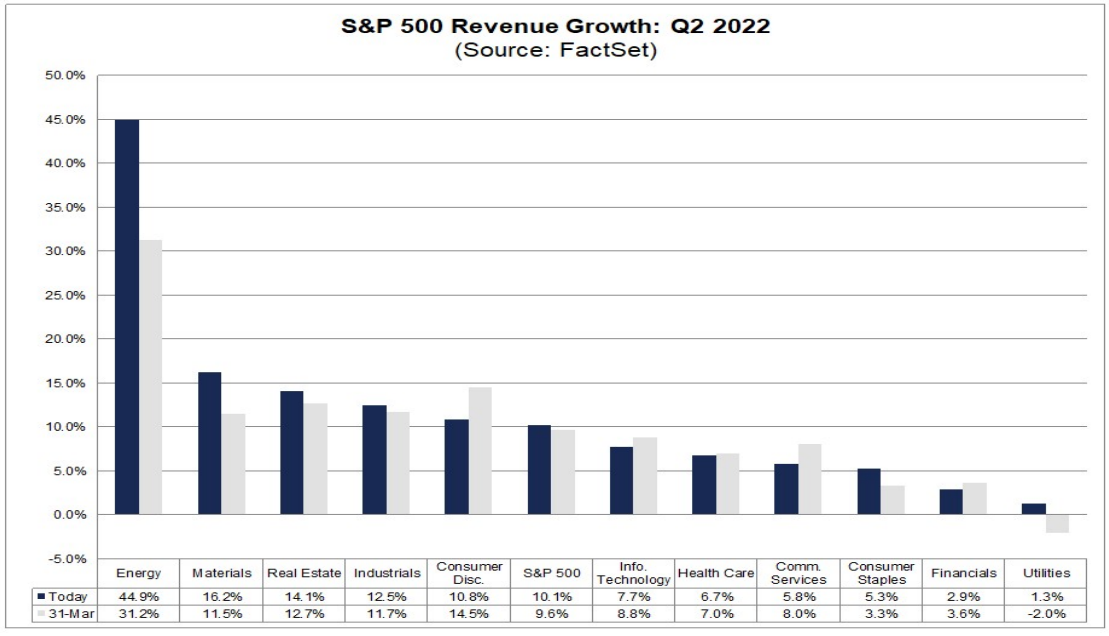

- Analysten erwarten für den S&P 500 im 2. Quartal ein Umsatzwachstum von 10,1 % und ein Gewinnwachstum von 4,1 %.

- Wer auf der Gewinnerseite stehen will, der sollte Aktien aus den Sektoren Energie, Industrie und Grundstoffe auf seinem Kurszettel haben.

Die mit Spannung erwartete Berichtssaison für das zweite Quartal steht bevor. Viele Händler bereiten sich auf die möglicherweise schlechteste Bilanzsaison seit zwei Jahren vor. Das Zusammenspiel zahlreicher makroökonomischer Faktoren, darunter höhere Kosten, Störungen in der Lieferkette, Arbeitskräftemangel und der militärische Konflikt in der Ukraine, wird vermutlich seine Spuren hinterlassen.

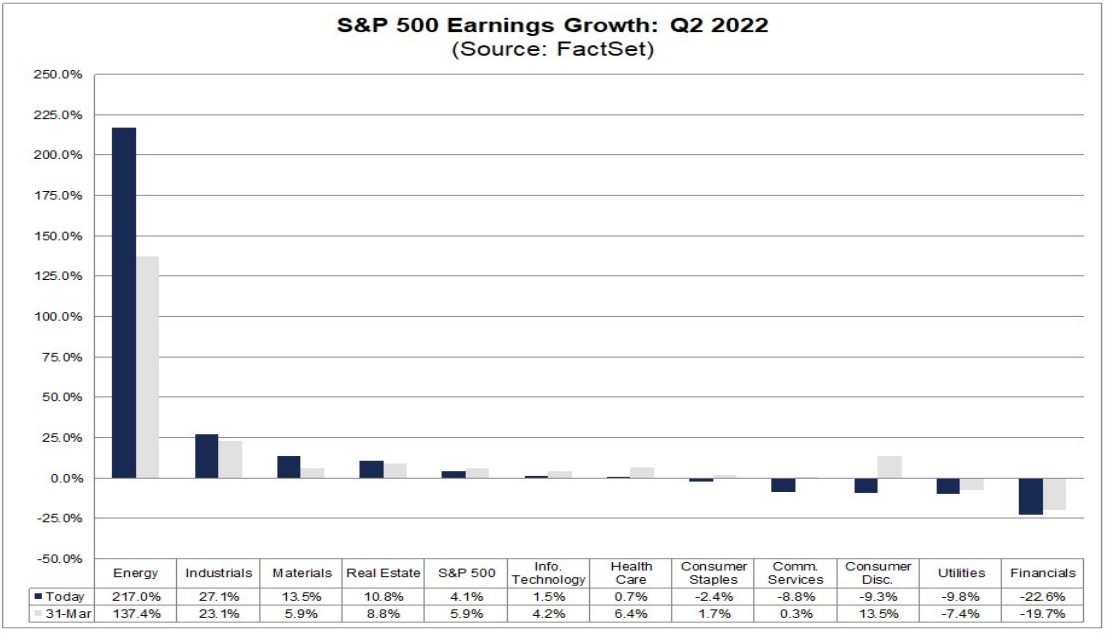

FactSet prognostiziert ein EPS-Wachstum von 4,1 % im Jahresvergleich, was – wenn sich diese Prognose bestätigt – den langsamsten Anstieg im Jahresvergleich seit dem 4. Quartal 2020 bedeuten würde.

US-Banken läuten mit JP Morgan (NYSE:JPM) und Morgan Stanley (NYSE:MS) am 14. Juli die Berichtssaison ein.

Auf Sektorebene dürften sechs der elf Sektoren ein Gewinnwachstum gegenüber dem Vorjahr verzeichnen. Die Speerspitze bilden dabei die Sektoren Energie, Industrie und Grundstoffe.

Bei fünf Sektoren rechnen Experten mit einem Gewinnrückgang gegenüber dem Vorjahr, allen voran bei Unternehmen aus den Bereichen Finanzen, Versorgung und Nicht-Basiskonsumgüter.

EPS-Erwartungen

Ein wenig vielversprechender sieht es dagegen bei den Umsatzerwartungen aus: Hier wird ein Anstieg von 10,1 % gegenüber dem Vorjahr erwartet. Es wäre das sechste Quartal hintereinander mit einem Umsatzwachstum von mehr als 10 %.

Alle elf Sektoren werden voraussichtlich ein Umsatzwachstum gegenüber dem Vorjahr verzeichnen. Für fünf Sektoren wird sogar ein zweistelliges Umsatzwachstum prognostiziert, angeführt von Energie und Grundstoffe.

Ungeachtet der wachsenden Befürchtungen, dass die von der US-Notenbank geplante aggressive Anhebung der Zinssätze zur Bekämpfung der höchsten Inflation seit Jahrzehnten eine Rezession auslösen könnte, schauen wir uns im Folgenden drei Sektoren an, deren Finanzergebnisse sich unter den derzeitigen Marktbedingungen voraussichtlich erheblich verbessern werden.

Energie: Steigende Öl- und Gaspreise werden die Unternehmensergebnisse weiter steigern

- Prognostiziertes EPS-Wachstum im 2. Quartal: +217,0 % im Jahresvergleich

- Prognostiziertes Umsatzwachstum im 2. Quartal: +44,9 % im Jahresvergleich

Laut FactSet wird der Energiesektor voraussichtlich den größten Gewinnzuwachs im Jahresvergleich von allen elf Sektoren verzeichnen: mit einem satten Anstieg des Gewinns je Aktie um 217 % im 2. Quartal.

Da höhere Öl- und Erdgaspreise dem Sektor zugute kommen – der Durchschnittspreis für WTI-Rohöl lag im 2. Quartal 2022 bei 108,52 USD je Barrel, 64 % höher als im Vorjahr – wird mit 44,9 % auch die höchste Umsatzsteigerung im Jahresvergleich aus den elf Sektoren prognostiziert.

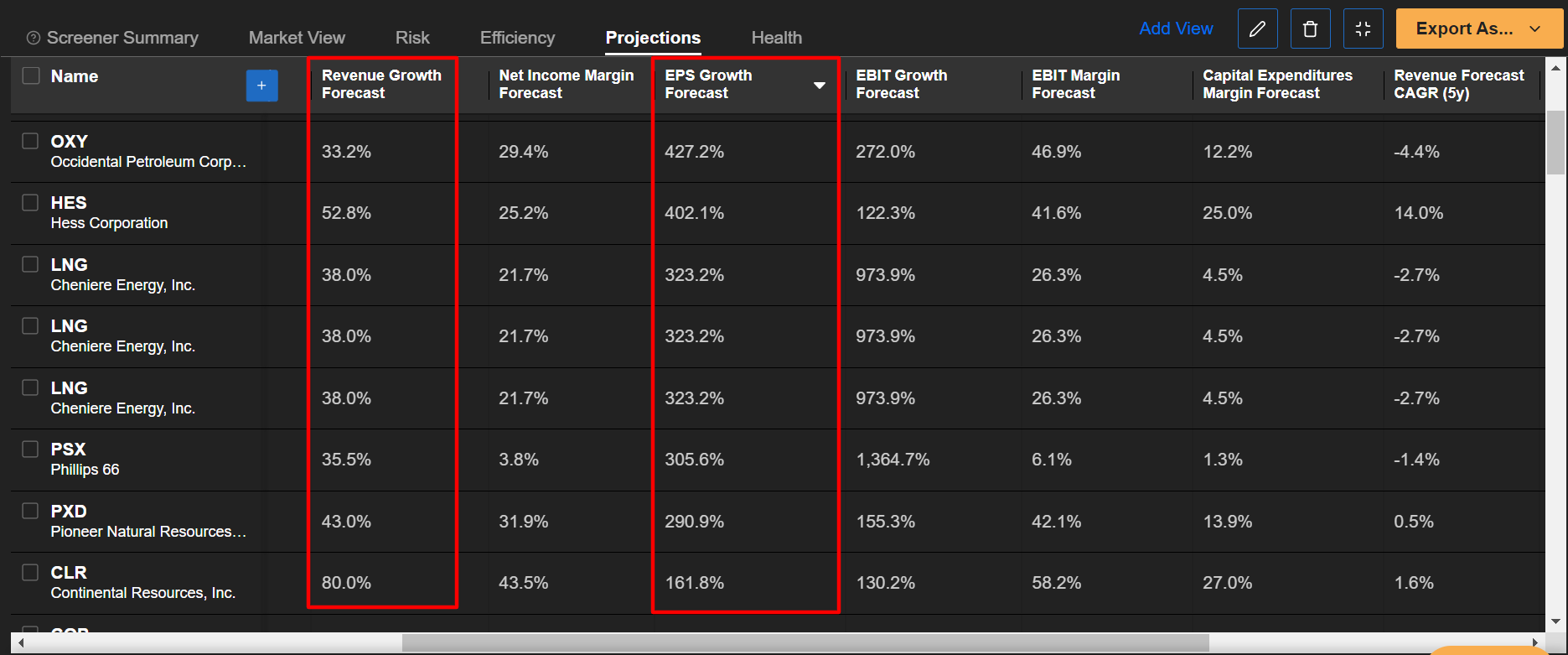

Es wird erwartet, dass ExxonMobil (NYSE:XOM) und Chevron (NYSE:CVX) den größten Beitrag zum Gewinnanstieg des Sektors leisten werden. Beide Energieriesen werden laut den Prognosen ein Gewinnwachstum im dreistelligen und ein Umsatzwachstum im dreistelligen Bereich verzeichnen.

Auch Valero Energy (NYSE:VLO) dürfte mit eindrucksvollen Q2-Zahlen aufwarten. Hier wird ein Gewinn je Aktie von 6,48 USD prognostiziert. Gegenüber dem Vorjahr wäre das eine Steigerung von 1.250 %. Marathon Petroleum (NYSE:MPC) gehört ebenfalls zu den Gewinnern des 2. Quartals. Hier taxieren Analysten das EPS-Wachstum auf 747 % im Jahresvergleich.

Laut dem InvestingPro+ Energy Stock Screener gehören auch Occidental Petroleum (NYSE:OXY), Hess (NYSE:HES), Cheniere Energy (NYSE:LNG), Phillips 66 (NYSE:PSX) und Pioneer Natural Resources (NYSE:PXD) zu den Unternehmen mit soliden Ergebnissen für das 2. Quartal.

Der Energy Select Sector SPDR Fund – der einen nach Marktkapitalisierung gewichteten Index von US-Energieunternehmen im S&P 500 abbildet – ist seit Jahresbeginn um 25,6 % gestiegen. Damit hat dieser Sektor 2022 die bisher beste Performance hingelegt. Im Vergleich dazu ist der S&P 500 im selben Zeitraum um 19,6 % gefallen.

Zu den zehn größten Beteiligungen des XLE gehören Exxon, Chevron, ConocoPhillips (NYSE:COP), EOG Resources (NYSE:EOG), Occidental Petroleum, Pioneer Natural Resources, Schlumberger (NYSE:SLB), Marathon Petroleum, Valero Energy und Phillips 66.

Industrie: Fluggesellschaften (NYSE:JETS) werden voraussichtlich das Wachstum anführen

- Prognostiziertes EPS-Wachstum im 2. Quartal: +27,1 % im Jahresvergleich

- Prognostiziertes Umsatzwachstum im 2. Quartal: +12,5 % im Jahresvergleich

Industriewerte werden laut FactSet voraussichtlich einen Gewinnanstieg je Aktie im 2. Quartal um 27,1 % gegenüber dem Vorjahr melden. Das wäre der zweithöchste Zuwachs aller elf Sektoren.

Zehn der zwölf Branchen innerhalb des Sektors dürften ihre Gewinne im Vergleich zum Vorjahr steigern. Ganz oben stehen dabei Fluggesellschaften, Bauunternehmen sowie Luftfracht- und Logistikunternehmen.

Der Sektor reagiert mit am empfindlichsten auf die wirtschaftlichen Gegebenheiten. Für das 2. Quartal wird ein Umsatzwachstum von 12,5 % im Vergleich zum Vorjahr erwartet, das viertgrößte Umsatzwachstum.

Auf Unternehmensebene sollten Sie Delta Air Lines (NYSE:DAL) und United Airlines Holdings (NASDAQ:UAL) im Auge behalten. Delta wird voraussichtlich im 2. Quartal einen Gewinn je Aktie von 1,66 USD ausweisen. Das wäre im Vergleich zum Verlust von 1,07 USD je Aktie im letzten Jahr eine erhebliche Verbesserung. United dürfte einen Umsatzanstieg von 118 % gegenüber dem Vorjahr auf 12 Mrd. USD melden.

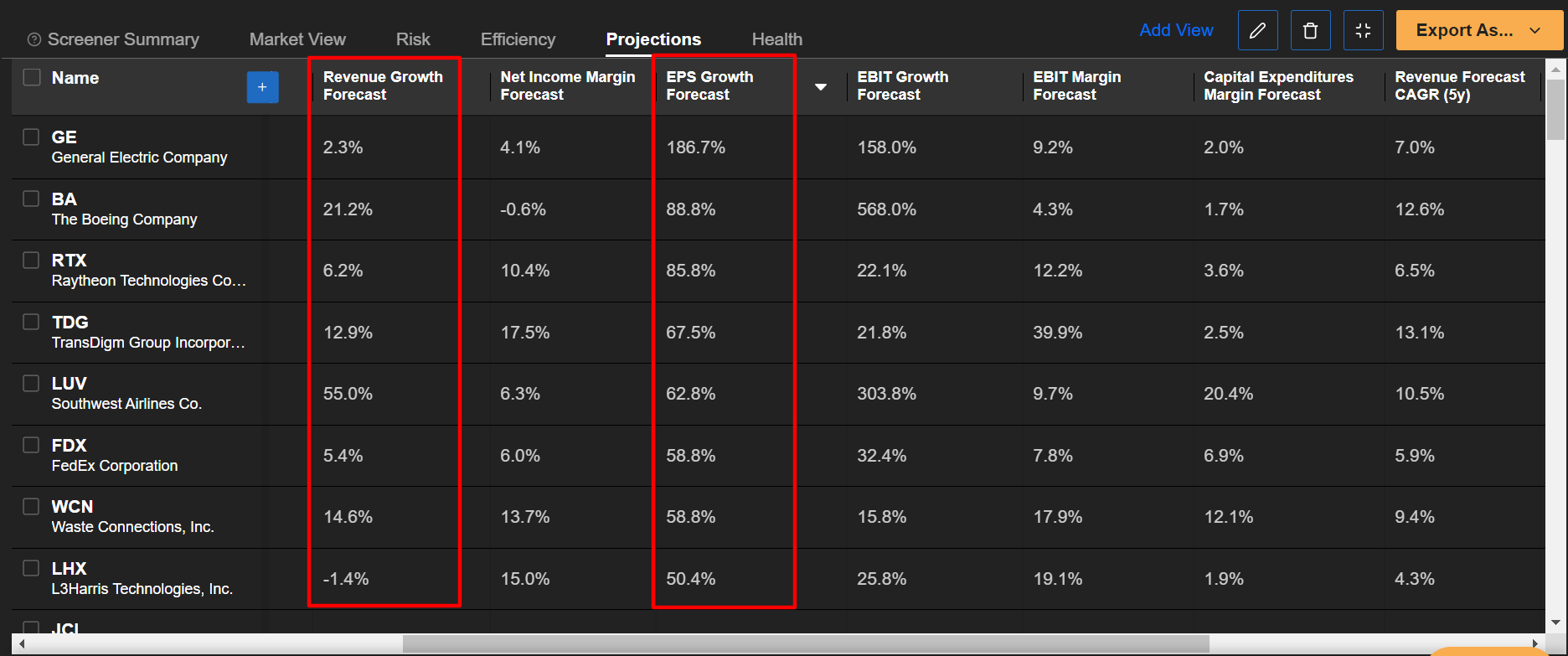

Southwest Airlines (NYSE:LUV), das womöglich ein Gewinn- und Umsatzwachstum von 62,8 % bzw. 55 % gegenüber dem Vorjahr ausweisen wird, ist ein weiterer prominenter Name, den Sie auf dem Schirm haben sollten.

Laut dem InvestingPro+ Industrials Stock Screener zählen General Electric (NYSE:GE), Boeing (NYSE:BA), Raytheon Technologies (NYSE:RTX), Transdigm ( NYSE:TDG) und FedEx (NYSE:FDX) zum Kreis der Unternehmen, die im zweiten Quartal solide Ergebnisse melden sollten.

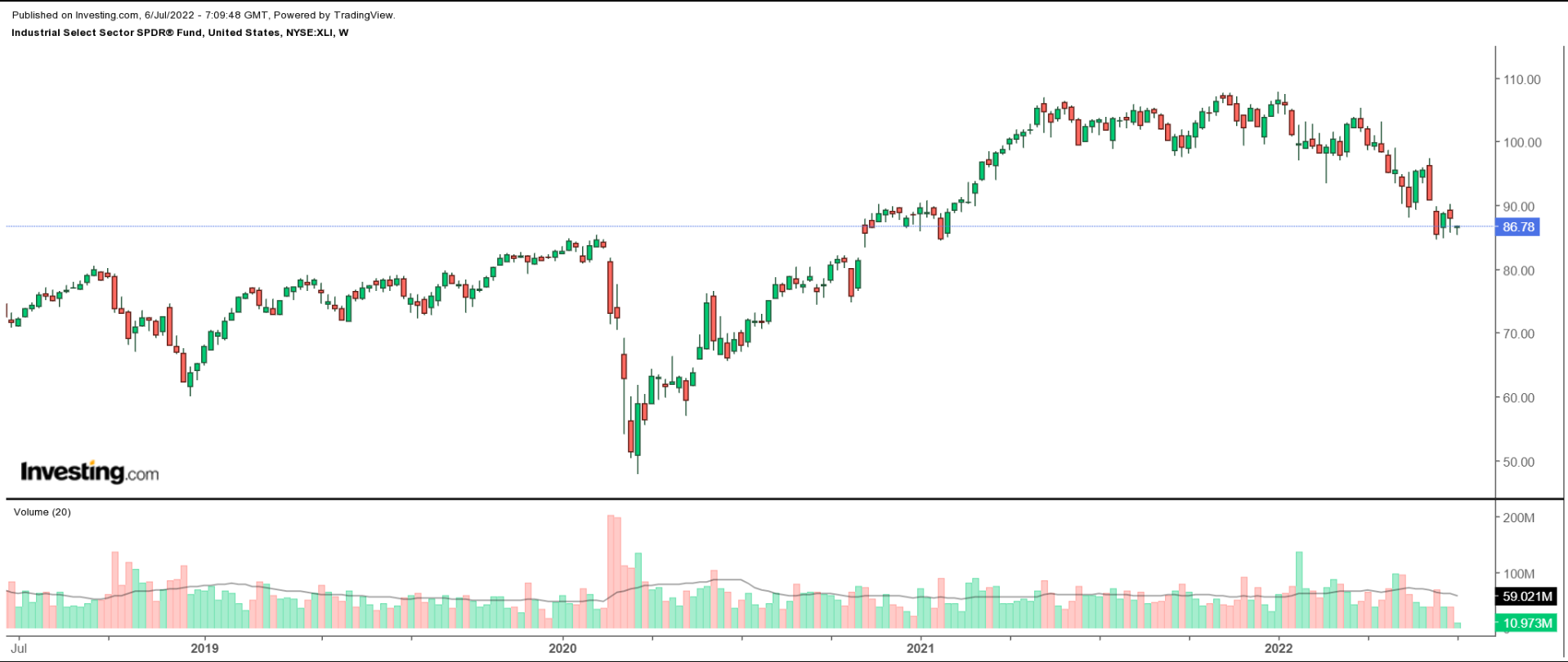

Der Industrial Select Sector SPDR Fund (NYSE:XLI) – der einen nach Marktkapitalisierung gewichteten Index von Industrieaktien aus dem S&P 500 abbildet – ist seit Jahresbeginn um 18 % gefallen.

Zu den zehn größten Beteiligungen des XLI gehören Raytheon, United Parcel Service (NYSE:UPS), Union Pacific (NYSE:UNP), Honeywell International (NASDAQ:HON), Lockheed Martin (NYSE:LMT), Caterpillar (NYSE:CAT), Deere (NYSE:DE), Boeing, 3M ( NYSE:MMM) und Northrop Grumman (NYSE:NOC).

Grundstoffe: Rohstoffrallye kurbelt Gewinn- und Umsatzwachstum an

- Prognostiziertes EPS-Wachstum im 2. Quartal: +13,5 % im Jahresvergleich

- Prognostiziertes Umsatzwachstum im 2. Quartal: +16,2 % im Jahresvergleich

Der Rohstoffsektor, zu dem Unternehmen aus der Metall- und Bergbauindustrie, der chemischen Industrie, der Baustoffindustrie sowie der Container- und Verpackungsindustrie gehören, wird voraussichtlich das dritthöchste Gewinnwachstum aller elf Sektoren gegenüber dem Vorjahr erzielen. Der Gewinn je Aktie soll im Vergleich zum Vorjahr um 13,5 % steigen.

Dank höherer Preise für Metalle wie Gold, Kupfer, Nickel, Platin, Palladium und Aluminium dürfte der Sektor auch den zweitgrößten Umsatzanstieg im Vergleich zum Vorjahr verzeichnen. Erwartet wird ein Umsatzwachstum von 16,2 %.

So überrascht es auch nicht, dass alle vier Branchen des Sektors im zweiten Quartal ein zweistelliges Gewinn- und Umsatzwachstum vorweisen dürften. Für den Metall- und den Bergbausektor wird sogar ein Gewinn- und Umsatzanstieg von 25 % bzw. 21 % im Vergleich zum Vorjahr erwartet.

Der Materials Select Sector SPDR Fund, der einen nach Marktkapitalisierung gewichteten Index von US-Grundstoffunternehmen im S&P 500 abbildet, ist 2022 mit 19,8 % im Minus.

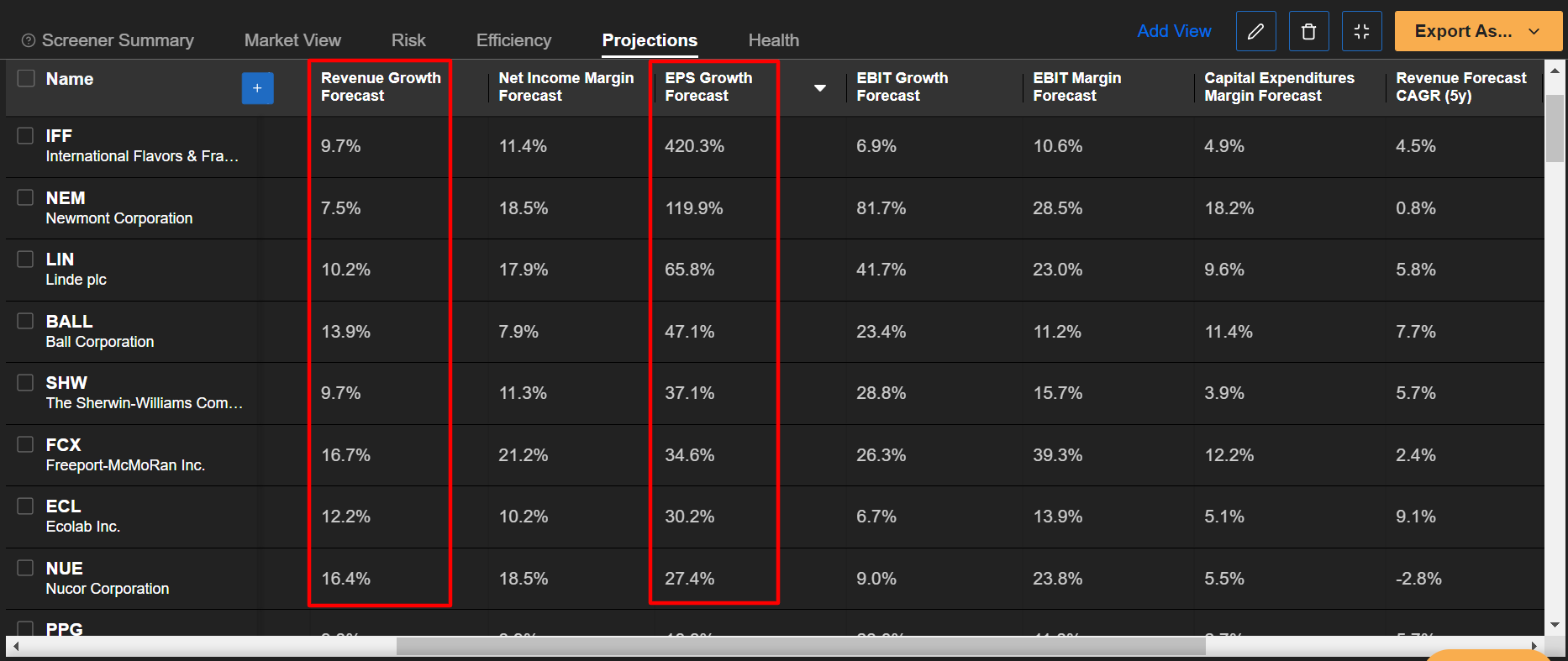

Zu den zehn größten Beteiligungen des XLB gehören Linde (NYSE:LIN), Sherwin-Williams (NYSE:SHW), Air Products (NYSE:APD), Newmont ( NYSE:NEM), Freeport-McMoRan (NYSE:FCX), Ecolab (NYSE:ECL), Corteva (NYSE:CTVA ), Dow Inc (NYSE:DOW), International Flavors & Fragrances (NYSE:IFF) und Nucor (NYSE:NUE).

Laut dem Pro+ Materials Stock Screener haben mehrere Unternehmen aus der Gruppe das Potenzial, beeindruckende Quartalsergebnisse zu liefern.

Das erste in der Reihe ist der Spezialchemikalienhersteller Albemarle (NYSE:ALB), der voraussichtlich ein Gewinnwachstum von 225 % im Jahresvergleich verzeichnen wird. Es folgt Nucor (NYSE:NUE) mit einem voraussichtlichen Gewinn je Aktie von 8,01 USD im 2. Quartal. Im Vorjahreszeitraum lag der Gewinn je Aktie bei „nur“ 5,15 USD.

International Flavors, Newmont und Ball Corporation (NYSE:BALL) gehören ebenfalls zu den Unternehmen, die man im Auge behalten sollte. Alle drei Firmen entwickeln sich im aktuellen Marktumfeld gut.