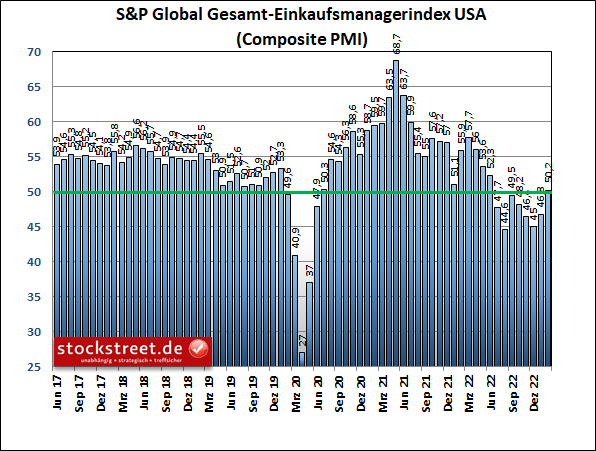

Nicht nur in Deutschland und der Eurozone hellt sich die Stimmung auf (siehe vorgestrige Börse-Intern). Auch in den USA nimmt der Optimismus zu – sogar überraschend deutlich. Der Einkaufsmanagerindex von S&P Global für die gesamte Wirtschaft – also Industrie und Dienstleistung zusammen – sprang mit 50,2 Punkten im Februar über die Schwelle von 50, ab der Wachstum signalisiert wird. Ausgehend von den nur 46,8 Zählern des Vormonats war das ein sehr kräftiger Stimmungsumschwung. Zumal nur ein Anstieg auf 47,5 erwartet worden war.

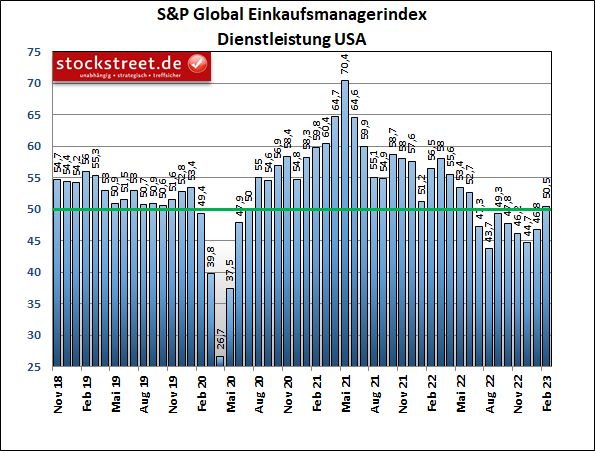

Im Gegensatz zu Deutschland und der Eurozone wurde die konjunkturelle Erholung in den USA nicht nur vom Dienstleistungsbereich getragen, der mit einem Indexanstieg von 46,8 auf 50,5 Punkte ebenfalls wieder Wachstum vorweisen konnte (Erwartung: 47,2).

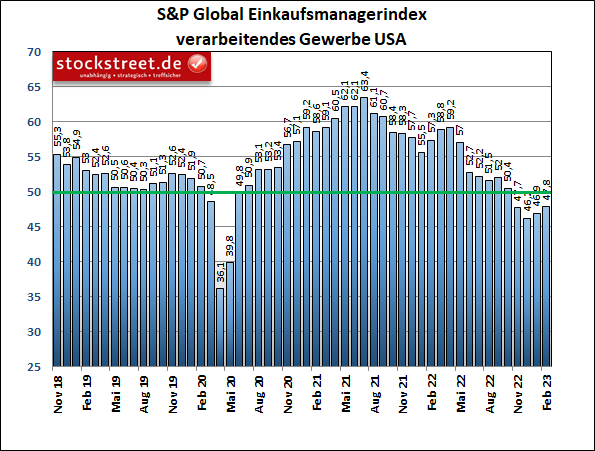

Auch das verarbeitende Gewerbe erholte sich. Allerdings blieb der entsprechende Teilindex trotz des zweiten Anstiegs in Folge mit 47,8 Zählern noch unterhalb der Wachstumsschwelle (Erwartung: 47,1 Punkte, Vormonat: 46,9).

Dass die Marktteilnehmer damit nicht gerechnet hatten, zeigen die Kursreaktionen an den Börsen. Zunächst kam es vorgestern zu einem wilden Auf und Ab am Aktienmarkt, weil die Anleger offenbar nicht wussten, ob sie sich über die positiveren Wirtschaftsaussichten freuen oder sich wieder mehr Sorgen über steigende Zinsen machen sollten. Dann setzten sich die Zinssorgen durch und es ging mit den US-Indizes kräftig abwärts, um mehr als 2 %.

S&P 500 zurück in der alten Trompetenformation

Beim S&P 500 (siehe folgender Chart) und dem Nasdaq 100 beschleunigten sich dadurch die zuvor nur moderaten Abwärtstendenzen (kleiner roter Trendkanal). Dadurch könnte aus einer Konsolidierung nun eine Korrektur werden, auch wenn der seit Oktober gültige Aufwärtstrend bislang noch intakt ist. Wird dessen Aufwärtstrendlinie (grün) gebrochen und rutscht der Index sogar in den großen Abwärtstrendkanal (rot) zurück, der den Bärenmarkt umfasst, könnte dieser sogar fortgesetzt werden.

Interessant ist in diesem Zusammenhang ein Blick auf den (folgenden) längerfristigen Chart des S&P 500. Denn hier fällt auf, dass die Kurse jüngst nicht nur bei einem Versuch gescheitert sind, wichtige Hochs aus der zweiten Hälfte des vergangenen Jahres zu überwinden, sondern sie prallten auch ein zweites Mal an der oberen Linie einer alten Trompetenformation ab (dick blau).

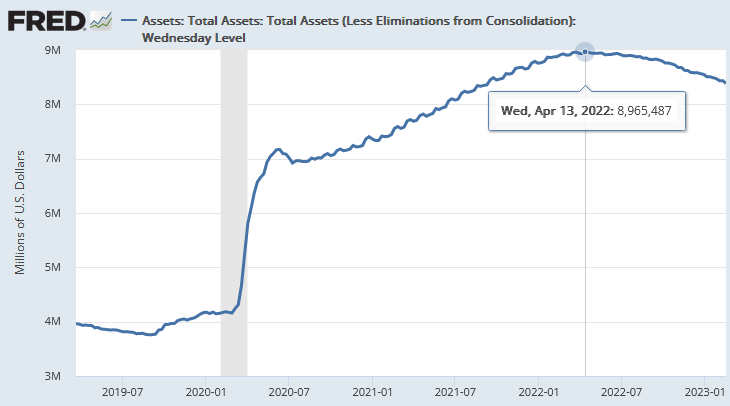

Als ich am 8. April 2021 zuletzt auf den S&P 500 in dieser Chartdarstellung geblickt hatte, schrieb ich, „dass die Kursausschläge seit Anfang 2018 immer größer und letztlich immer extremer wurden“. Und durch den irren Anstieg seit dem Corona-Krisen-Tief hatte sich der Aktienmarkt „von der Realwirtschaft scheinbar abgekoppelt“. Grund dafür war die ultraexpansive Geldpolitik der Notenbanken in Verbindung mit der massiven Liquiditätsflut.

Aktienmärkte belastet durch den Abbau der Notenbankbilanz

Anfang 2022 erreichten die Aktienmärkte ihre Hochs und schwenkten in den Bärenmarkt ein. Wenig später erreichte auch die Bilanz der US-Notenbank ihr Maximum und wird seitdem kontinuierlich abgebaut – mit derzeit fast 100 Milliarden US-Dollar monatlich.

Da sich dieser Abbau der Notenbankbilanz fortsetzt und ab März auch die EZB damit beginnt, ist es durchaus möglich, dass der anhaltende und sogar zunehmende Liquiditätsentzug die Aktienmärkte weiterhin belastet, bis hin zu einer Fortsetzung des Bärenmarktes.

Zumindest ist durch die Rückkehr des S&P 500 in seine alte Trompetenformation im Rahmen des Bärenmarktes im vergangenen Jahr bereits ein wenig Übertreibung abgebaut worden und etwas Normalität an die Aktienmärkte zurückgekehrt. Von Normalität sprechen zu können, und dass lediglich eine Übertreibung abgebaut wurde, ist vielleicht überraschend, aber auch etwas beruhigend, angesichts der Vielzahl von Problemen, mit denen wir uns in den vergangenen Wochen, Monaten und Jahren herumplagen mussten.

Auch der Dow Jones ist zurück in der Trompete

Gleiches gilt übrigens auch für den Dow Jones, der im kurzfristigen Bereich aus seiner vermeintlichen Dreiecksformation nach unten ausgebrochen ist.

Auch hier könnte dadurch aus einer Konsolidierung eine Korrektur werden. Und diese könnte den Dow Jones ebenfalls wieder tiefer in seine alte Trompetenformation drücken, an deren oberer Linie die Kurse abgeprallt sind.

Vor ziemlich genau einem Jahr, am 24. Februar 2022, hatte ich diesen Chart übrigens zuletzt analysiert. Damals war der Dow Jones von oben an die Linie herangelaufen, deren Rückeroberung inzwischen zum vierten Mal gescheitert ist, seit die Kurse darunter geraten sind.

Erleben wir noch eine große ABC-Korrektur?

Und vielleicht war der bisherige Bärenmarkt nur die Welle A einer viel größeren ABC-Korrektur.

Auch wenn das aktuell etwas unwahrscheinlich wirkt, ausschließen würde ich es definitiv nicht.

Hohe Bewertung bei sinkenden Gewinnen

Denn ich erinnere daran, dass US-Aktien nach wie vor relativ hoch bewertet sind (siehe „Der Bewertungsunterschied macht sich bemerkbar“). Im bisherigen Korrekturtief lag das Kurs-Gewinn-Verhältnis (KGV) des S&P 500 nur knapp unter dem langjährigen Durchschnitt. Warum also sollten US-Aktien nicht eine noch etwas niedrigere Bewertung annehmen?Zumal wir es aktuell mit sinkenden Unternehmensgewinnen zu tun haben. In der Börse-Intern-Ausgabe vom 25. Januar hatte ich berichtet, dass die noch laufende Berichtssaison zum 4. Quartal 2022 wohl mit einem Gewinnrückgang von 2,9 % enden wird. „Dabei wurden auch die Erwartungen für die folgenden Quartale erneut nach unten revidiert, abgesehen vom 4. Quartal 2023“, schrieb ich außerdem.

Fazit

An den Devisen- und Anleihemärkten wurden höhere (Leit-)Zinsen längst wieder eingepreist. Dagegen zeigten sich die Aktienmärkte bis vor kurzem noch immun. Doch nun wurden im kurzfristigen Bereich bearishe Signale gesendet. Und diese gilt es jetzt sehr aufmerksam zu beobachten. Denn wenn es zu Anschlussverlusten kommt und die Abwärtsbewegung Fahrt aufnimmt, kann die Stimmung am Aktienmarkt wieder einmal schnell drehen. Und dann könnte auch schnell Panik vor einer Fortsetzung des Bärenmarktes aufkommen.

Ich wünsche Ihnen jedenfalls viel Erfolg an der Börse

Ihr

Sven Weisenhaus