Das soziale Netzwerk Snap (NYSE:SNAP) hat am Dienstag nach Schließung der US-Börsen enttäuschende Geschäftszahlen zum abgelaufenen vierten Quartal präsentiert. Das Unternehmen verfehlte nicht nur die Umsatzschätzungen, sondern blieb auch bei der Prognose deutlich hinter den Erwartungen der Wall Street zurück. Die Aktie notiert vorbörslich rund 33 % im Minus.

Snap steigerte seine Q4-Erlöse gegenüber dem Vorjahr lediglich um 5 % auf 1,36 Mrd. USD. Erwartet wurden 1,39 Mrd. USD. Der Verlust pro Aktie ging zwar um 3 Cent auf 15 Cent zurück, unter dem Strich blieb jedoch immer noch ein Minus von ganzen 1,32 Mrd. USD. Für ein Unternehmen mit einer Fremdkapitalquote von 70 % und einer Bilanzsumme von lediglich 7,97 Mrd. USD ist dies ein riesiger Betrag.

Immerhin konnte die Zahl der täglich aktiven Nutzer um 10 % auf 414 Mio. gesteigert werden. Die Analysten gingen im Vorfeld von 412 Mio. Nutzern aus. Dieses Wachstum wird jedoch sehr teuer erkauft: Die operativen Ausgaben wuchsen in Q4 gegenüber dem Vorjahresquartal um knapp 30 Mio. USD und überstiegen die Einnahmen um ganze 250 USD. Und das obwohl Snap bereits im vergangenen Jahr knapp 20 % seiner Belegschaft entlassen hatte.

Dabei ist eine Besserung noch nicht in Sicht, denn Snap enttäuschte auch bei der Prognose. Der operative Verlust auf bereinigter Basis soll in Q1 2024 bei 55 Mio. USD bis 95 Mio. USD liegen und damit deutlich über den erwarteten 32,7 Mio. USD. In diesem Zusammenhang tröstet es nur wenig, dass die Umsatzprognose für das erste Quartal (1,095 Mrd. USD bis 1,135 Mrd. USD) den Erwartungen entspricht.

The winner takes it all

Snap begründete diese schwachen Zahlen mit dem Konflikt im Nahen Osten. An dieser Stelle darf jedoch die berechtigte Frage gestellt werden, warum der Konkurrent Meta (NASDAQ:META) kaum von der Nahostkrise betroffen ist. Der Social-Media-Gigant wuchs im gleichen Zeitraum nicht nur deutlich schneller beim Umsatz, sondern verdreifachte auch seinen Nettoertrag.

Um sein unprofitables Wachstum zu finanzieren, muss Snap unter anderem neue Aktien herausgeben und seine Aktionäre verwässern. Offensichtlich wollen die Investoren bei diesem Spiel nicht mehr mitmachen und trennen sich nun scharenweise von dem Papier. Mich würde es nicht wundern, wenn das Kursminus sich im Lauf des heutigen Tages ausweitet.

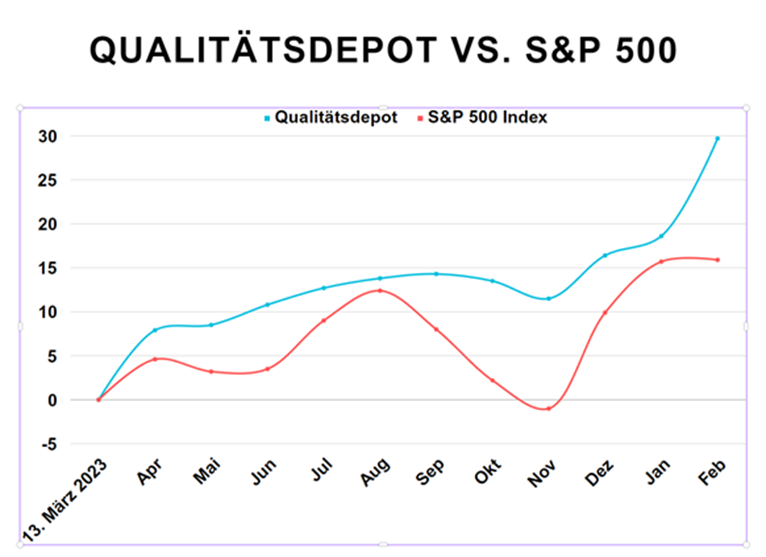

Ich halte mich von Snap weiterhin fern und setze lieber auf den Marktführer Meta, der zuletzt starke Quartalsergebnisse meldete und nach weniger als elf Monaten auf ein Plus von 163 % in unserem Qualitätsdepot kommt. Sehr überzeugende Zahlen präsentierten auch die Depotmitglieder IBM (NYSE:IBM) (+55 %), ServiceNow (NYSE:NOW) (+87 %), Netflix (NASDAQ:NFLX) (+36 %) und LVMH (EPA:LVMH) (+5 %).

Das Qualitätsdepot kommt seit Auflegung im März 2023 auf eine gleichgewichtete Rendite von satten 30 % (siehe Chart unten) und ist Teil unseres Börsenbriefs, in welchem auch ein Cashflow-Depot und ein ETF-Depot verwaltet werden. Mehr Informationen zum Börsenbrief findest Du hier.

Hinweis auf Interessenskonflikte

Dieser Beitrag stellt eine Meinung des Autors dar. Der Autor hält Aktien des besprochenen Unternehmens: Meta. Somit besteht konkret und eindeutig ein Interessenkonflikt. Autor, Herausgeber oder Mitarbeiter beabsichtigen, die Aktien – je nach Marktsituation auch kurzfristig – zu kaufen oder zu veräußern und könnten dabei von erhöhter Handelsliquidität profitieren.