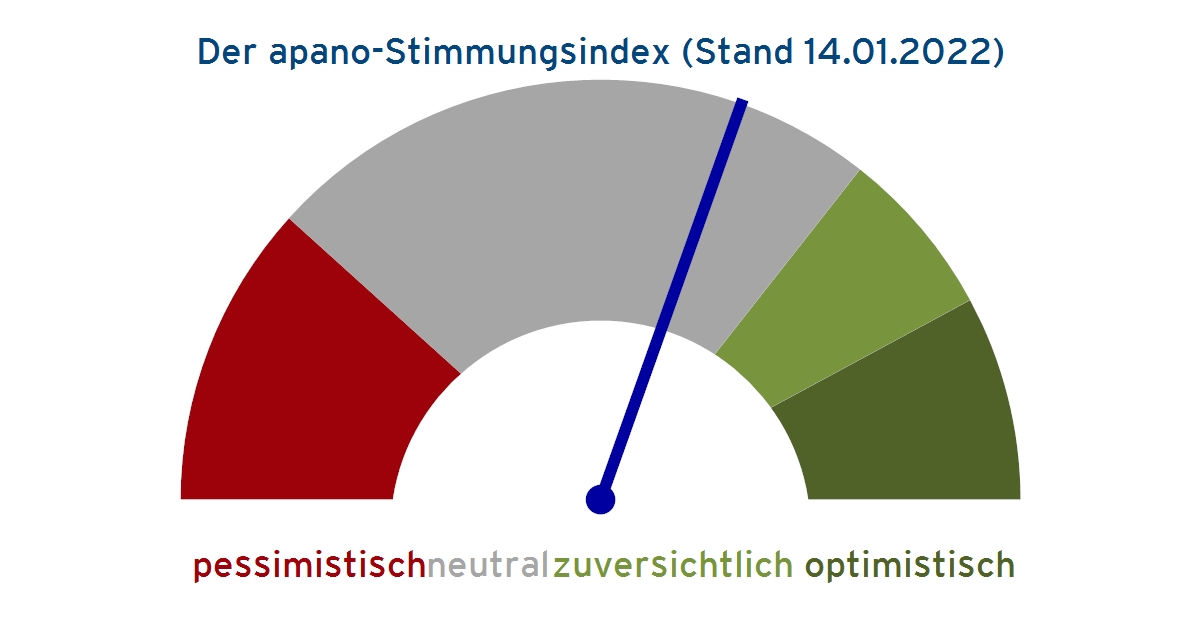

Erheblicher Verkaufsdruck der Techwerte belastete gestern die Börsen, dieses Mal erfasste er auch die Schwergewichtet. Viele der kleinen aggressiven Wachstumswerte stehen inzwischen in der Nähe ihrer langfristigen Aufwärtstrends. Der aufgeblähte Hype von 2021 ist entwichen. Das bedeutet aber, dass viele Späteinsteiger auf großen Verlusten sitzen. Werden diese aussitzen, verbilligen oder vielleicht sogar zwangsliquidiert? Oder wird dieser Sektor nun für Investoren interessant, die bislang abgewartet haben? Da die Zinserhöhungswelle der FED wohl 2024 bei ca. 2% enden wird, ist die Ausgangslage besser als beim Platzen der Techblase 2001-2003. Damals verloren etliche Titel 90-100% von der Spitze. Bislang hat sich „Aggressive Growth“ in etwa halbiert. Gefragt waren gestern klassische Konjunkturwerte und niedrig bewertete Titel wie z.B. Energieaktien. Auch Finanzwerte waren stabil. Heute werden die Zahlen der US-Banken JPMorgan (NYSE:JPM), Citigroup (NYSE:C) und Wells Fargo (NYSE:WFC) veröffentlicht. Die Prognosen sind bullish. Das gilt generell, für Q4 wird ein Gewinnplus von über 20% bei den S&P 500 Unternehmen erwartet. Positive Überraschungen werden kaum erwartet. Relevant wird der Ausblick. Delta Airlines (NYSE:DAL) gab gestern einen Vorgeschmack und der klang nicht einmal so negativ. Trotzdem: Lieferengpässe könnten die Umsätze belasten, die scharf steigenden Material- und Personalkosten den Margendruck erhöhen - 2022 wird sicher kein sonderlich guter Jahrgang. Asien hat die Verluste aus den USA übernommen, aber nicht weiter ausgebaut. Der Hang Seng Tech Index verlor 0,5%, China und Japan je ca. 1%. Das Scheitern der Gespräche mit Russland verhindert eine Deeskalation. Ich erinnere daran, dass Militärstrategen vor einigen Wochen den Zeitraum um Ende Januar als gefährlichstes Zeitfenster für eine Invasion genannt haben. Die latente Bedrohung belastet zumindest die europäischen Märkte. Insgesamt zeigt sich der STXE 600 jedoch zur Stunde trotz der US-Vorgaben gelassen: er gibt lediglich 0,6% ab. Prime Value - Werte sind wie in den USA gefragt. Am hinteren Ende Versorger. Hier verunsichert EdF, das Beispiel könnte Schule machen: die französische Regierung will den Strompreis deckeln. Die Aktie verliert 24%. Heute relevant: US-Einzelhandelsumsätze, Industrieproduktion und Verbrauchervertrauen. Der apano-Stimmungsindex verliert 8 Punkte auf +8. Die Rentencrash-Gefahr bei den deutschen Staatsanleihen ist vorerst gebannt: +2. Andererseits -10 wegen S&P 500, STXE 600 und Shanghai Composite. Mit dem apano-Stimmungsindex berechnet apano Investments seit 2012 täglich die globale Marktstimmung und steuert damit u.a. die hauseigenen Investmentfonds „apano HI Strategie 1“ und „apano Global Systematik“.