Nach Einschätzung von Frankreichs Notenbankchef Francois Villeroy de Galhau könnte die Europäische Zentralbank (EZB) bis Jahresende ein Zinsniveau erreichen, mit dem die Wirtschaft weder gebremst noch angeschoben wird. Dieser sogenannten „neutrale Zins“ liege für die Euro-Zone geschätzt bei unter oder nahe 2 %, sagte Villeroy vorgestern beim Internationalen Währungsfonds (IWF).

Da die EZB den Hauptrefinanzierungssatz jüngst auf 1,25 % angehoben hat, sprechen diese Aussagen für weitere Leitzinsanhebung auf den beiden verbliebenen Sitzungen im laufenden Jahr von 0,50 Prozentpunkten am 27. Oktober und 0,25 am 15. Dezember.

Anleihemarkt: Geldpolitik ist weitestgehend eingepreist

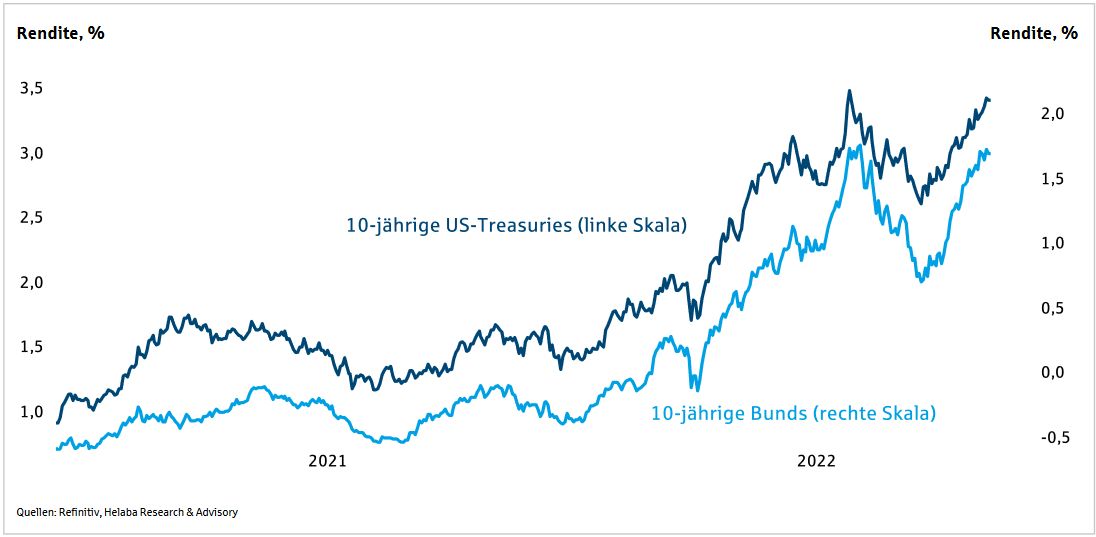

Am Anleihemarkt ist zumindest der Zinsschritt im Oktober bereits eingepreist. Denn die an den Börsen vielbeachtete Rendite 10-jähriger deutscher Staatsanleihen notiert bereits bei 1,75 %, wie die folgende Grafik der Landesbank Hessen-Thüringen (Helaba) zeigt.

Derweil gehen einige Investoren davon aus, dass die US-Notenbank (Fed) in der kommenden Woche den Schlüsselsatz nicht nur um 75 Basispunkte, sondern womöglich sogar um einen vollen Prozentpunkt anheben dürfte. Damit würde er zwischen 3,25 % und 3,5 % landen. Allerdings bleibt die Mehrheit bei 75 Prozentpunkten.

Und auch dieser Zinsschritt ist von den Märkten bereits eingepreist. Denn wie die obige Grafik ebenfalls zeigt, hat die von den Märkten noch stärker beachtete Rendite 10-jähriger US-Staatsanleihen auch schon dementsprechend zugelegt.

Viel höhere Leitzinsen, als von den Notenbanken bereits propagiert, werden vom Markt aktuell nicht (mehr) erwartet. Und so scheinen Markt und Notenbanken inzwischen wieder in etwa auf einer Linie zu sein. Daher hatte ich am Dienstag auch noch einmal geschrieben, dass ein sehr großer Teil der geldpolitischen Entscheidungen der Notenbanken an den Börsen bereits eingepreist ist.

Die Leitzinsen wirken immer noch stimulierend

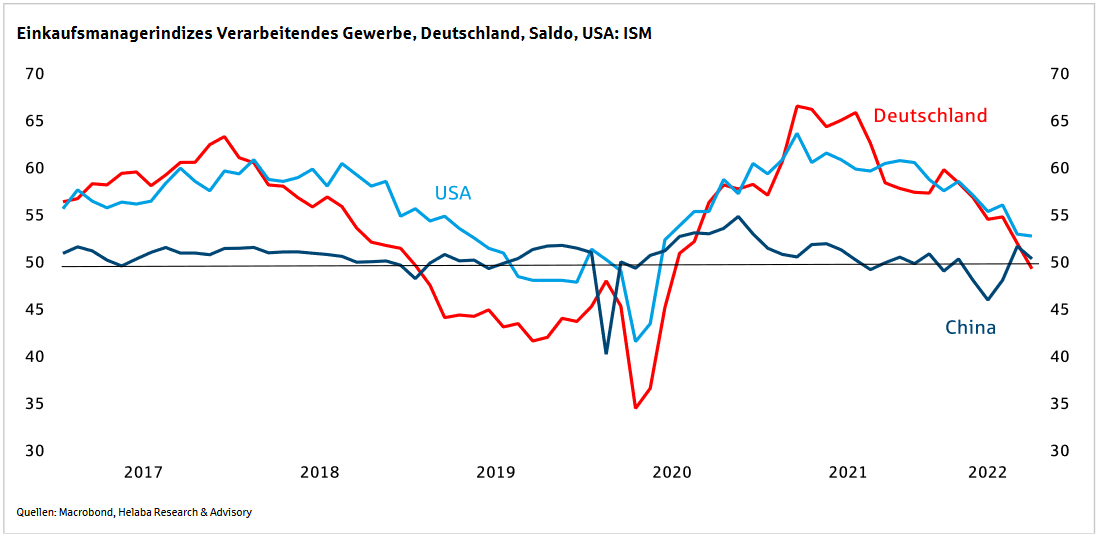

Viel wichtiger ist mir deshalb heute der Hinweis, dass die Leitzinsen immer noch relativ niedrig sind. Auf den aktuellen Niveaus wird sowohl die europäische als auch die US-amerikanische Wirtschaft noch stimuliert, also angeheizt. Das erscheint angesichts der rezessiven Tendenzen, die sich vor allem in den Einkaufsmanager-Indizes zeigen (siehe folgende Grafik), auch sinnvoll.

Mit Blick auf die extreme Inflation ist dies aber völlig irre.

Und selbst nach den nächsten Zinsschritten werden die Leitzinsen, wie oben geschrieben, höchstens ein neutrales Niveau erreicht haben. Daher sind die bisherigen sowie die anstehenden Zinsanhebungen für die Wirtschaft und auch die Aktienmärkte eigentlich noch gar kein Problem.

Die hohe Inflation ist das Hauptproblem

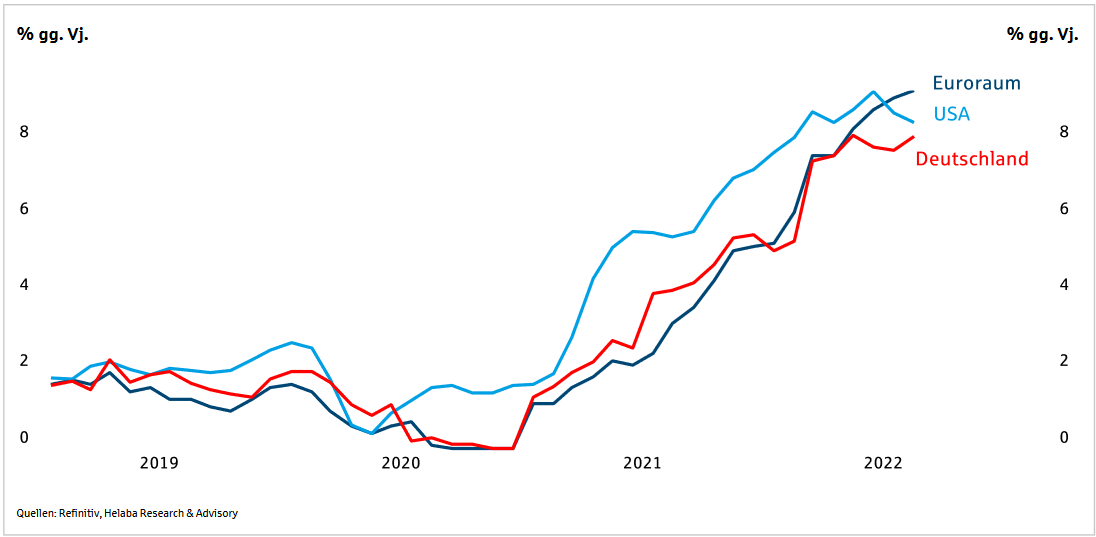

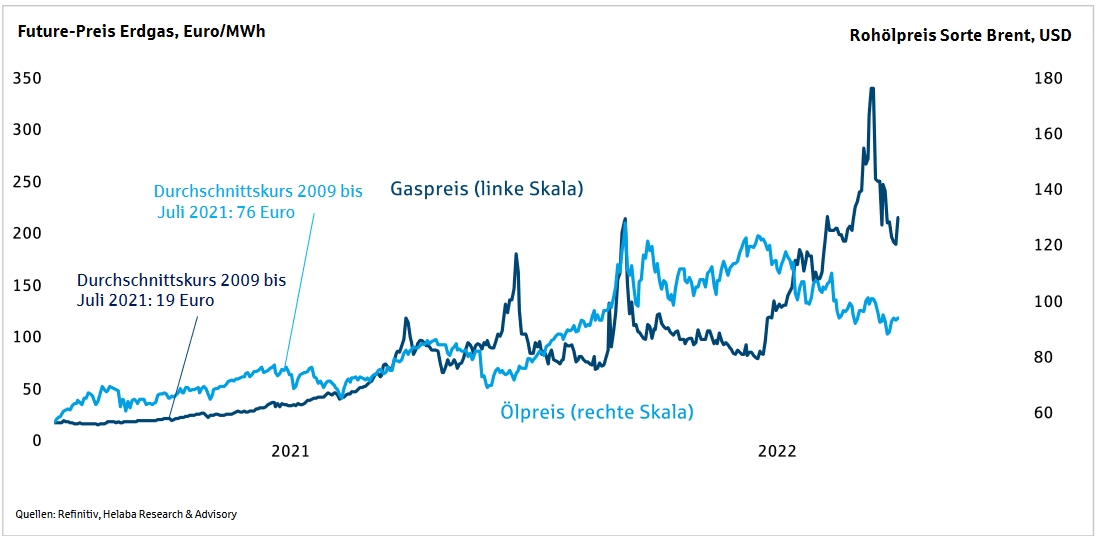

Das viel größere Problem ist die hohe Inflation. Diese setzt den Gewinnmargen vieler Unternehmen zu, weil sie die extremen Preissteigerungen in vielen Fällen nicht 1:1 an die Kunden weiterreichen können. Und da die Inflation insbesondere aufgrund der anhaltend hohen Energiepreise (siehe folgende Grafik) auf absehbare Zeit weiterhin die Ziele der Notenbanken von etwa 2 % deutlich verfehlen wird, ist das Gewinnwachstum auch auf absehbare Zeit begrenzt. Nicht ohne Grund haben Analysten die Gewinnerwartungen bis Mitte des kommenden Jahres kontinuierlich zurückgeschraubt (siehe dazu auch Börse-Intern vom 26. August). Und deshalb haben die Aktienmärkte aus meiner Sicht am Dienstag auch so stark auf die US-Inflationsdaten reagiert.

Natürlich ist damit auch eine gewisse Angst verbunden, dass die Leitzinsen deswegen weiter steigen. Zumal (Staats-)Anleihen aufgrund ihrer sicheren und steigenden Renditen von in den USA inzwischen fast 3,5 % eine zunehmende Konkurrenz für die durchschnittlich deutlich geringeren Dividendenrenditen von Aktien werden. Aber wie gesagt: Wir befinden uns bei den Leitzinsen noch immer erst auf dem Weg zu einem neutralen Niveau.

Ein Ende des Zinserhöhungszyklus ist in Sicht

Letztlich ist es aber egal, ob die hohe Inflation für die Kursverluste an den Aktienmärkten verantwortlich ist oder die Geldpolitik. Solange sich die Notenbank im Kampf gegen die Inflation in einem Zinserhöhungszyklus befinden, dürfte die Volatilität an den Aktienmärkten hoch und die Chance für einen Aufwärtstrend eher gering bleiben.

Anders sieht es allerdings aus, wenn sich ein Ende der Zinserhöhungen abzeichnet und die Inflation nachhaltig nachlässt. Und damit ist spätestens im kommenden Jahr zu rechnen. Da die Börse solche Entwicklungen Monate im Voraus vorweg nimmt und die Inflationsdaten aktuell dabei sind, ein Hoch auszubilden (siehe auch dritte Grafik oben), könnte es natürlich sehr gut sein, dass die Aktienindizes derzeit einen Boden ausbilden.

Ein neues Korrekturtief könnte Teil der Bodenbildung sein

Vielleicht kommt es im Rahmen einer Herbstkorrektur sogar noch zu einem neuen Korrekturtief. Vielleicht wird dieses sogar durch einen kleinen Sell-Off erreicht. Doch ich glaube nicht, dass sich die Kurse auf diesem Niveau lange aufhalten werden. Ich glaube also nicht an eine nachhaltige neue Abwärtsbewegung und auch nicht an ein nachhaltiges neues Korrekturtief. Stattdessen gehe ich davon aus, dass ein solches Tief, so es denn kommt, eine Bärenfalle darstellen und die Basis für eine Trendwende wird.

Am Boden sollte das Depot gefüllt ein

Ich plädiere daher dafür, den Herbst für weitere Schnäppchenkäufe zu nutzen, um dann womöglich am Beginn einer Jahresendrally die Tiefs zu erwischen und im weiteren Verlauf von einem neuen Aufwärtstrend zu profitieren.

Dies passt übrigens auch zu meinem DAX-Szenario:

Der rote Pfeil deutet zwar den möglichen Ausbruch auf ein neues Korrekturtief (womöglich im Herbst) an, doch wie soeben zu lesen war, würde ich darin eher eine Bärenfalle sehen, die dann letztlich bullish zu werten wäre.

Wie bereits bei Vorstellung dieses Szenarios am 26. Juli geschrieben, ist das natürlich nur ein möglicher (Kurs-)Verlauf. Aber ich erinnere daran, wie der Chart damals aussah:

Und mit Blick auf den aktuellen Kursverlauf hat sich der DAX seitdem durchaus an dieses Szenario gehalten. Nun bekräftige ich dies mit aktuellen Überlegungen zur Geldpolitik. Und ich finde, dabei passt alles sehr gut zusammen.

Ich wünsche Ihnen jedenfalls viel Erfolg an der Börse

Ihr

Sven Weisenhaus