Sehr verehrte Leserinnen und Leser,

das Verfallstagsszenario für den DAX, das ich in der Vorwoche entworfen habe, ist beinahe vollständig aufgegangen: Der DAX schoss bis Donnerstag immerhin bis auf 15.575 Punkte nach oben und verfehlte damit das genannte Kursziel von 15.600 Punkte nur knapp.

Fast hätte es geklappt!

Und wie erwartet erwies sich auch die blaue Linie bei knapp 15.500 Punkten als markantes Niveau – wenn auch anders als gedacht:

Hier kam es nicht zu der erwarteten Konsolidierung, sondern nach einer Bullenfalle (einem Fehlausbruch über die blaue Linie) zu einem kräftigen Rückfall. Dadurch steht der DAX wieder auf dem Niveau vom vergangenen Montag. Außer Spesen nichts gewesen – es sei denn, man hat aggressiv die Stopps nachgezogen.

Und formal ist der DAX nach dem zweimaligen Rückfall von der blauen Linie (siehe rote Pfeile) auch klar im Bärenmodus. Aber immerhin scheinen die jüngsten Unterstützungen zu halten, sodass das Alternativszenario – ein Rückfall unter 14.800 Punkte – weiterhin weniger wahrscheinlich ist als (jetzt) eine Konsolidierung zwischen 15.000 und 15.500 Punkten bis zum Verfallstag.

Neuer Anlauf möglich

Und wenn es nach dem aktuellen Verfallstagsdiagramm geht, dann könnte der DAX in dieser Woche sogar noch einen neuen Anlauf auf die 15.500er Marke nehmen:

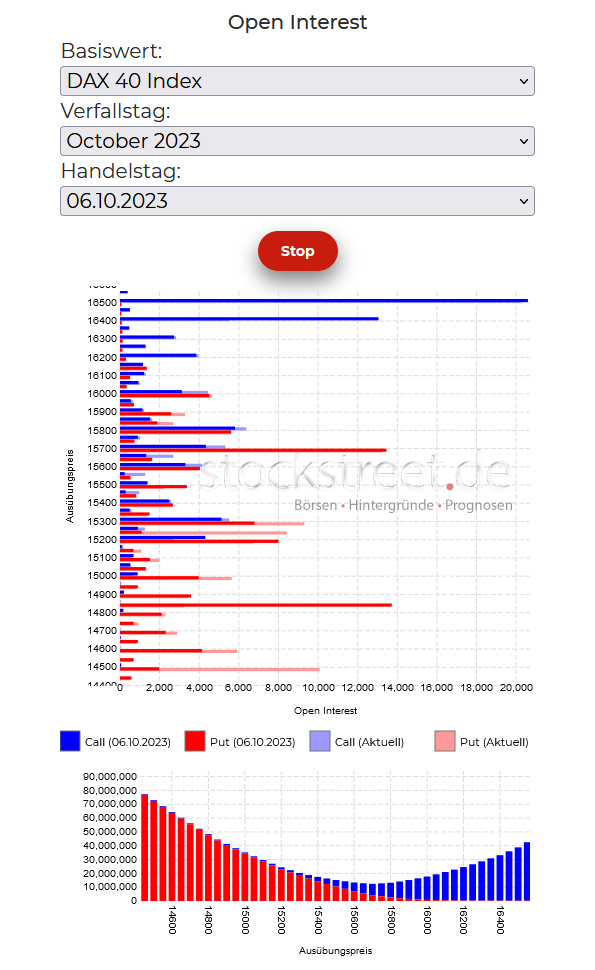

Quelle: https://www.stockstreet.de/boersen-tools/verfallstag-diagramm#/

In dieser Darstellung zeigen Ihnen die dunkelblauen/-roten Balken den Stand vom 06.10., die hellblauen/roten Balken den aktuellen Stand (vom 13.10.). Danach wurden die Put-Positionen bei 15.300 Punkten ausgebaut. Diese dürften bei einem DAX-Stand von 15.238 Punkten zumindest teilweise abgesichert sein.

Wenn der DAX also wieder steigt – und formal befindet er sich ja seit Ende September in einer Aufwärtstendenz, da er je ein höheres Hoch und höheres Tief gebildet hat – laufen diese Positionen aus dem Geld, so dass die entsprechenden Absicherungen aufgelöst werden. Das würde den Kurs stützen bzw. weiter antreiben.

Auch die Charttechnik spricht für eine erneute Stärke des DAX in den nächsten Tagen: Egal, ob man den jüngsten Kursverlauf des DAX als möglichen Keil/Wimpel ansieht, wie oben im Chart gelb dargestellt, oder als klassische abc-Gegenbewegung, ausgehend vom Oktober-Tief – in jedem Fall sollte sich nun eine weitere Aufwärtswelle anschließen (bevor unter Umständen eine weitere, größere Abwärtswelle folgt). Die gestrige bullishe Umkehrkerze („Hammer“) unterstützt dieses Kurzfristszenario. Diese (kleine) Aufwärtswelle könnte aber bis zum Verfallstag andauern.

Die US-Quartalsberichtssaison nimmt Fahrt auf

Allerdings läuft parallel dazu die US-Quartalsberichtssaison an, die am Freitag mit der Vorlage der Ergebnisse der ersten Großbanken „offiziell“ begonnen hat. Und in dieser Woche werden mit Tesla (NASDAQ:TSLA) und Netflix (NASDAQ:NFLX) zwei Unternehmen ihre Zahlen bekanntgeben, die als Barometer für die wichtigen Tech-Werte gelten. Mit Johnson & Johnson und Procter & Gamble (NYSE:PG) sind zudem auch zwei echte Schwergewichte aus dem S&P 500 dran.

Und dann sind da noch die Banken: JP Morgan Chase, Citigroup (NYSE:C) und Wells Fargo (NYSE:WFC) haben schon am Freitag berichtet. In dieser Woche folgen mit der Bank of America (NYSE:BAC), Morgan Stanley (NYSE:MS) und Goldman Sachs (NYSE:GS) drei weitere Schwergewichte des Sektors sowie 13 Banken aus der zweiten Reihe. Die größte der kleinen Banken, PNC Financial (NYSE:PNC), hatte ebenfalls schon am Freitag ihr Zahlenwerk vorgelegt, und dabei zeigte sich, was im Bankensektor noch im Argen liegt.

PNC konnte zwar einen Gewinn pro Aktie einfahren, der größer war als von den Analysten erwartet, aber Umsatz und Nettogewinn gingen zurück, und das stärker als erwartet. Darüber hinaus verschlechterten sich einige wichtige Kennzahlen, z.B. hinsichtlich der Profitabilität und der Kreditqualität.

Da half auch eine kräftige Kostenreduktion nichts.

Die Probleme im US-Bankensektor bleiben

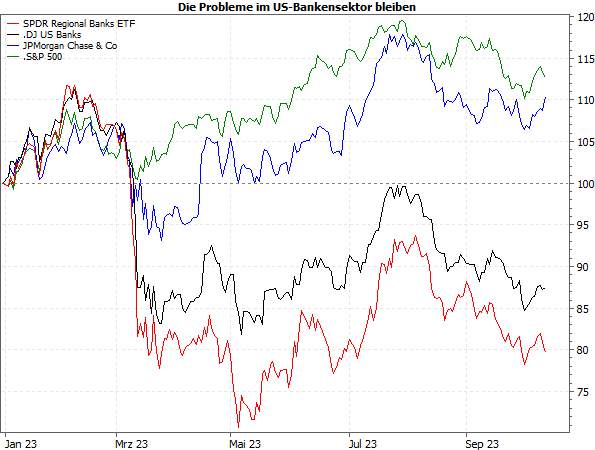

Und PNC ist vermutlich noch die „beste“ der kleineren Banken. Dass die Anleger den Banken weiterhin noch nicht vertrauen, zeigt auch der Blick auf die Kursverläufe des Sektors:

Quelle: MarketMaker mit Daten von VWD, eigene Berechnungen

Die Aktien haben sich von dem Rückschlag im März noch immer nicht erholt. Und selbst einer unbestritten starken Bank wie JP Morgan Chase trauen die Investoren nicht so recht – auch ihre Aktie hinkt dem Gesamtmarkt hinterher.

Es könnte also sein, dass diese „Woche der Banken“ erneut für negative Stimmung und Rückschläge an den US-Aktienmärkten sorgt. Das dürfte dann auch das Verfallstagsszenario für den DAX beeinträchtigen.

Mit besten Grüßen

Ihr Torsten Ewert