- Die Vertreter der Fed treffen sich diese Woche zu ihrem alljährlichen Symposium in Jackson Hole

- Der Druck, die Inflation zu bekämpfen, ohne eine kräftige Korrektur an den Märkten auszulösen, hält an

- Die Fed wird sich wohl gegen die zunehmenden Erwartungen eines Kurswechsels zu einer lockeren Geldpolitik wehren.

Die US-Notenbank (Fed) wird dem Markt möglicherweise eine hawkishe Botschaft überbringen, wenn sich die Zentralbanker der Welt diese Woche auf dem Wirtschaftssymposium in Jackson Hole treffen.

Der Höhepunkt wird die Rede des Fed-Chefs Jay Powell am Freitag um ca. 16 Uhr sein.

In der Vergangenheit haben die Fed-Vorsitzenden ihre Keynote-Rede genutzt, um wichtige Änderungen in puncto Geldpolitik oder eine Änderung ihrer Wirtschaftsaussichten zu signalisieren.

Meiner Meinung nach wird Powell darauf hinweisen, dass die US-Notenbank die Zinssätze weiter anheben und länger als erwartet hoch halten wird, um die höchste Inflationsrate seit Jahrzehnten zu senken.

Es könnte also zu einer deutlichen Kehrtwende bei den marktseitigen Erwartungen kommen, insbesondere am Markt für Staatsanleihen.

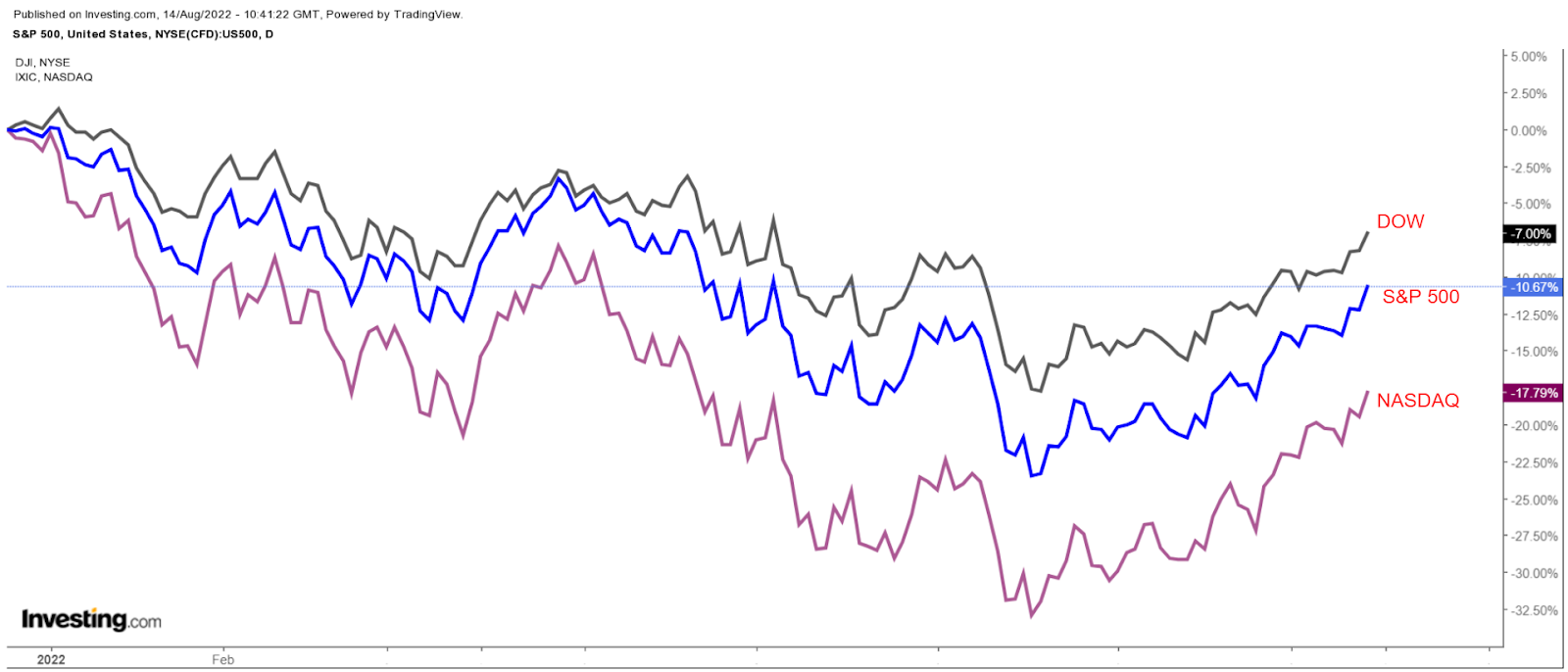

Die Wall Street hat sich von ihren Tiefstständen von Mitte Juni erholt, der Nasdaq Composite hat sich dank der Hoffnung, dass die Fed die Zinsen in den kommenden Monaten weniger aggressiv anheben könnte, letzte Woche sogar aus seinem Bärenmarkt befreit.

Die Marktteilnehmer haben sich zu schnell der Fantasie einer weniger restriktiven Haltung der Fed hingegeben. Hier sind zwei Gründe, warum die Fed nicht so schnell von ihrer aggressiven Straffung der Geldpolitik abrücken wird.

1. Starker Arbeitsmarkt

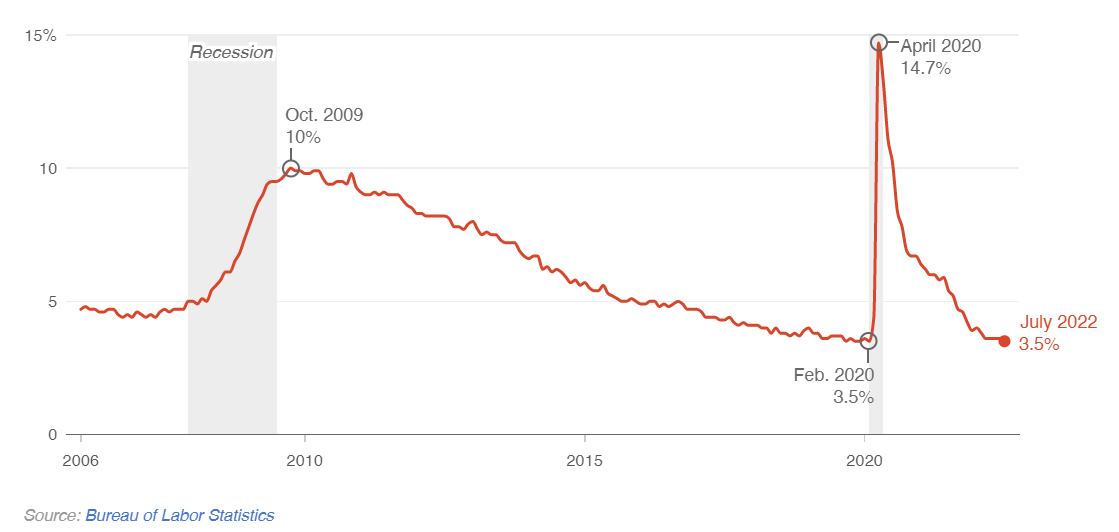

Trotz der Befürchtungen einer Rezession präsentiert sich der US-Arbeitsmarkt weiterhin stark. Die Zahl der offenen Stellen bewegt sich in der Nähe eines Allzeithochs, während die Arbeitslosenquote ein Allzeittief erreicht hat.

Laut der FRED-Datenbank der St. Louis Fed gab es im Juni fast 10,7 Millionen unbesetzte Stellen. Das entspricht einem Rückgang gegenüber dem Höchststand von rund 11,9 Millionen im März, und einem Anstieg gegenüber 9,8 Millionen offenen Stellen im Juni 2021 und rund 6,1 Millionen im Juni 2020.

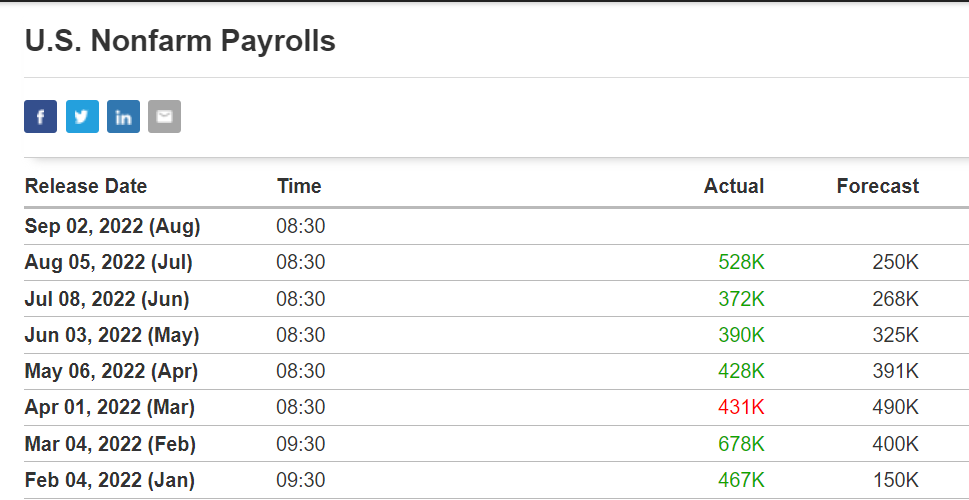

Die Unternehmen in den USA haben in den letzten Monaten viel mehr Arbeitnehmer eingestellt als erwartet, was die Stärke des Arbeitsmarktes unterstreicht.

Tatsächlich ist der monatliche Beschäftigungsbericht (außerhalb der Landwirtschaft) in sechs der ersten sieben Monate des Jahres 2022 mit einem durchschnittlichen Beschäftigungswachstum von etwa 471.000 pro Monat besser ausgefallen als prognostiziert. Zum Vergleich: Zwischen 2015 und 2019 lag das Beschäftigungswachstum im historischen Durchschnitt bei etwa 190.000 monatlich.

Darüber hinaus ist die Arbeitslosenquote mit 3,5 % nun wieder auf dem Niveau vor der Pandemie und auf dem niedrigsten Stand seit 1969.

Ein weiteres Zeichen für einen angespannten Arbeitsmarkt ist die Tatsache, dass die Unternehmen die Löhne und Gehälter ihrer Beschäftigten im vergangenen Monat weiter kräftig angehoben haben. Der durchschnittliche Stundenlohn stieg im Juli um 0,5 %, nachdem er im Juni um 0,4 % zugenommen hatte.

Damit kletterte er im Jahresvergleich um 5,2 %, was die besorgniserregenden Inflationsaussichten weiter anheizt und der US-Notenbank genügend Spielraum gibt, an ihrem aggressiven Zinserhöhungskurs festzuhalten.

Ich kann mir bildlich vorstellen, wie Powell in Jackson Hole sagt, dass der starke Arbeitsmarkt darauf hindeutet, dass die Wirtschaft höhere Zinsen verkraften kann.

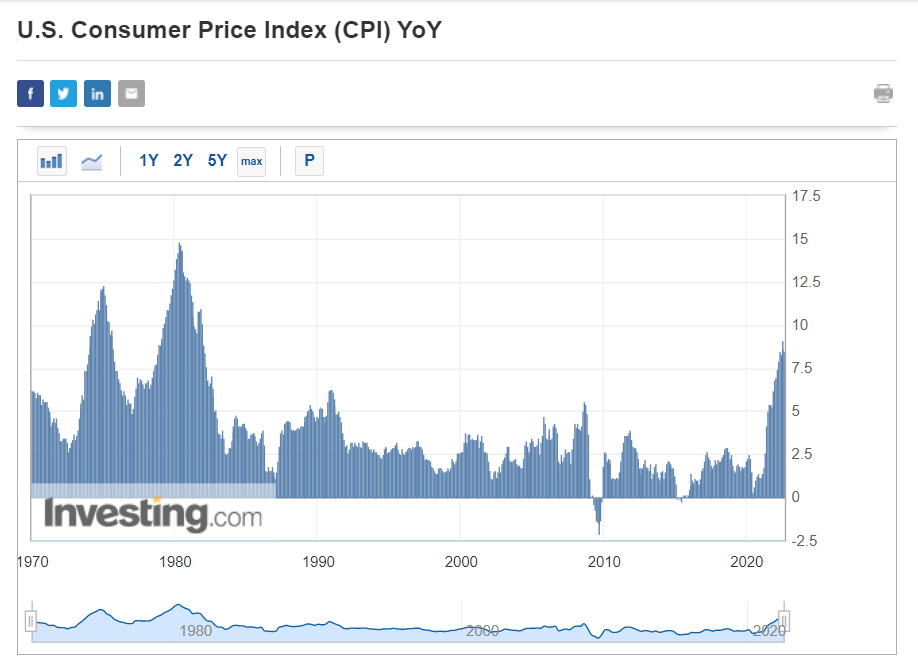

Inflation weiterhin nahe dem 40-Jahres-Hoch

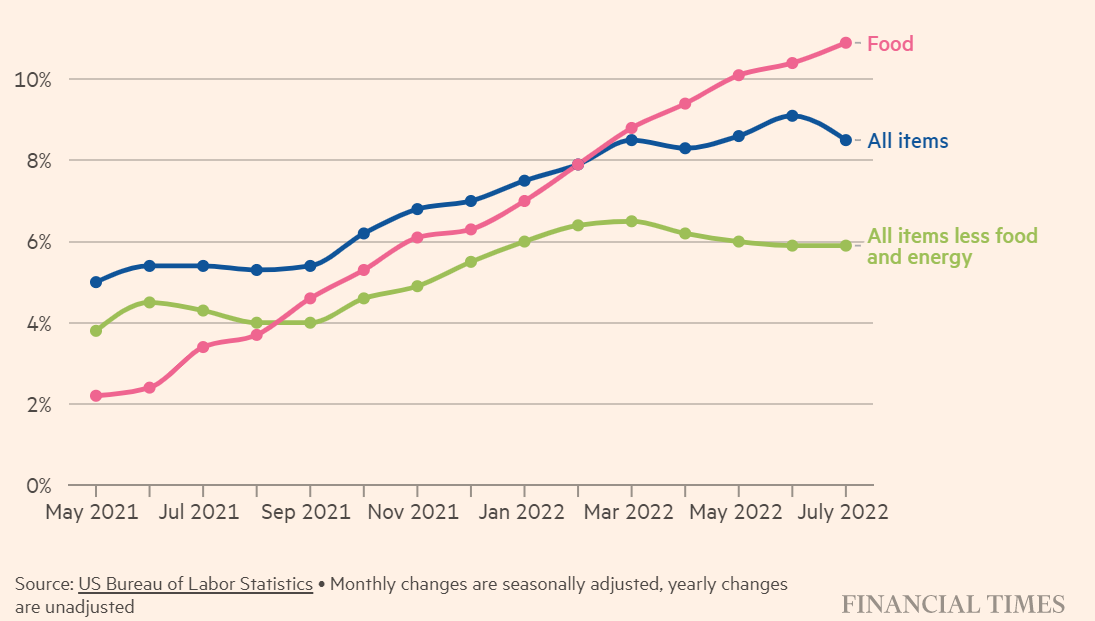

Der US-amerikanische VPI war im Juli dank sinkender Benzinpreise unverändert. Dies brachte die jährliche Inflationsrate von 9,1 % im Juni auf 8,5 % zurück, blieb damit aber auf dem höchsten Stand seit 1981.

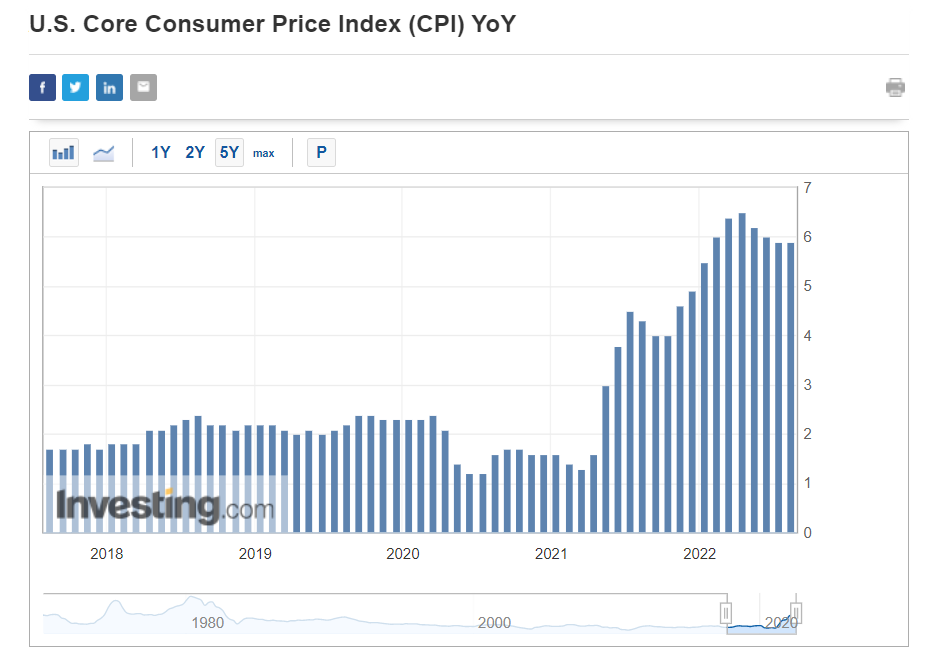

Die Kerninflation, aus der die volatilen Energie- und Lebensmittelpreise herausgerechnet werden, ist laut BLS im Juli um 0,3 % gestiegen und lag in den letzten 12 Monaten bei 5,9 %.

Während die jüngsten Zahlen darauf hindeuten, dass die Inflation ihren Höhepunkt erreicht hat oder zumindest kurz davor steht, bleiben die Verbraucherpreise in den USA auf dem höchsten Niveau seit 1982.

Trotz des jüngsten Rückgangs waren die Benzinpreise laut BLS in den letzten 12 Monaten um 44 % höher, während die Lebensmittelkosten im letzten Jahr um 13,1 % stiegen, der größte jährliche Anstieg seit 1979.

Außerdem dürften steigende Wohnkosten und Löhne, die in der Regel nur einmal im Jahr neu verhandelt werden, die Inflation länger auf einem hohen Niveau halten.

Der Rückgang im Juli war zwar eine positive Entwicklung, doch ist es noch zu früh, um zu sagen, ob der Trend anhalten wird, da die Inflation in den USA nach wie vor deutlich über den historischen Niveaus liegt.

Die Vertreter der Fed haben deutlich gemacht, dass sie klare und überzeugende Beweise für eine nachlassenden Preisdruck sehen wollen, bevor sie die Zinserhöhungen verlangsamen oder aussetzen. Das am Mittwoch veröffentlichte Protokoll der Fed-Sitzung vom 26. und 27. Juli bekräftigt diese Einschätzung und weist darauf hin, dass die Inflation nach wie vor "inakzeptabel hoch" ist

Damit hat die US-Notenbank alle Argumente, um die Zinsen weiter anzuheben, bis sich der Verbraucherpreisindex wieder nachhaltig dem Ziel von 2 % nähert.

Offenlegung: Jesse Cohen ist in keinen der hier erwähnten Wertpapieren investiert. Die in diesem Artikel dargelegten Ansichten geben ausschließlich die Meinung des Autors wider und sind nicht als Anlageberatung zu verstehen.