Die Ratingagentur Fitch Ratings hat letzte Woche an den Fundamenten des Finanzwelt gerüttelt, als sie die Kreditwürdigkeit der Vereinigten Staaten unerwartet von 'AAA' auf 'AA+' herabstufte.

Dieses einschneidende Ereignis markiert lediglich das zweite Mal in der historischen Chronik der USA, dass eine solch drastische Maßnahme von einer Ratingagentur getroffen wurde. In früheren Tagen war es Standard & Poor's, die im Zuge der Bewältigung der Schuldenkrise im Jahr 2011 die Bonitätsbewertung des Landes nach unten korrigierte.

Die Beweggründe, die Fitch dazu veranlassten, den Daumen über die Kreditwürdigkeit der Nation zu senken, erscheinen in vielerlei Hinsicht vertraut. Ein scharfer Blick auf die Hintergründe legt nahe, dass wiederholte Deadlocks in puncto Schuldenobergrenzen und ad-hoc gefasste Beschlüsse in jüngster Zeit als Katalysator für diese einschneidende Aktion dienten. Die in den Hallen von New York City beheimatete Ratinginstitution wies zudem auf die anwachsende Verschuldung hin, die in beträchtlichem Maße auf steuerlichen Entlastungsmaßnahmen und großzügigen Ausgabeprogrammen fußt. In gleicher Weise fiel der Blick auf die ansteigenden Kosten, die mit essentiellen Programmen wie der Sozialversicherung und dem Medicare-System einhergehen.

(Eine bemerkenswerte Tatsache für diejenigen, die über die jüngsten Entwicklungen informiert sein möchten: Die aggregierten Aufwendungen für Sozialversicherung und Medicare erreichten im Monat Juni die eindrucksvolle Summe von mehr als 2,3 Billionen US-Dollar, was einem Anteil von rund 9 % am gesamten Bruttoinlandsprodukt der Vereinigten Staaten entspricht.)

Dessen ungeachtet bleibt die Nation mit ihrer breit gefächerten und kräftig agierenden Wirtschaft sowie dem beispiellosen Status des US-Dollars als universelle Reservewährung vorerst noch im Aufwind. Gleichwohl sollte die nahende Zukunft nicht unberücksichtigt bleiben, denn am Horizont zeichnen sich mögliche Herausforderungen ab. Die Projektionen einer leichten Konjunkturdelle gegen Ende des Jahres 2023 und zu Beginn des Jahres 2024, begleitet von einer Verschärfung der Kreditkonditionen, deuten auf potenzielle Unruheherde im finanziellen Gefüge hin.

Auswirkungen des Downgrades

Die Herabstufung der Kreditwürdigkeit hat sich bereits auf Staatsanleihen und Aktien ausgewirkt und die Stimmung der Anleger gegenüber Anlagen in Treasuries verschlechtert. Die Renditen stiegen nach der Entscheidung, wobei die Rendite der 30-jährigen Staatsanleihen am Donnerstag erstmals seit November über 4,3 % lag. (Die Anleiherenditen steigen, wenn die Kurse fallen, und umgekehrt)

Eine Herabstufung der Kreditwürdigkeit kann eine Reihe von Konsequenzen nach sich ziehen, von denen die offensichtlichste vielleicht ein Anstieg der Kreditkosten des Landes ist, da das Risiko eines Zahlungsausfalls als höher bewertet wird. Dies könnte dazu führen, dass die US-Regierung mehr Zinsen für ihre neuen Schulden zahlen muss, was die Schuldenlast noch weiter erhöhen würde.

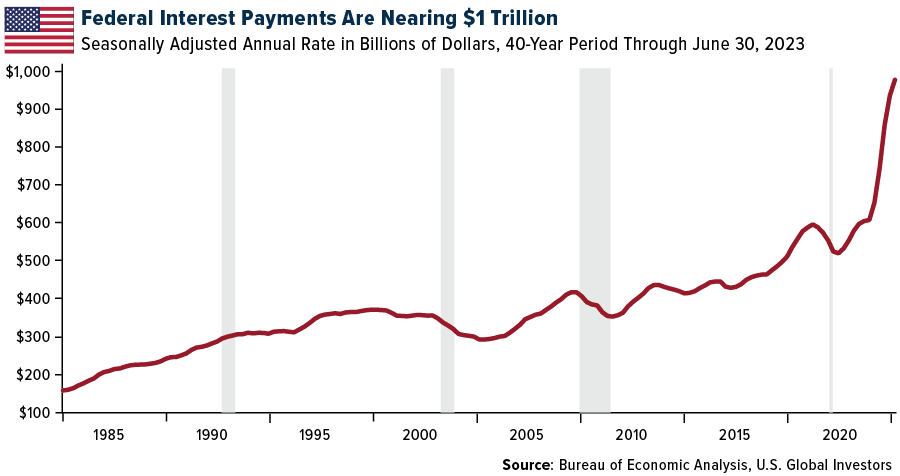

Nachdem die ausstehenden Staatsanleihen einen Rekordwert von 25 Billionen US-Dollar überschritten haben, zahlt die Regierung fast 1 Billionen US-Dollar an Zinsen, also etwa ein Drittel von dem, was sie an Steuern einnimmt. In der Zwischenzeit hat das Finanzministerium soeben bekannt gegeben, dass es im dritten Quartal voraussichtlich neue Schulden in Höhe von über 1 Billionen US-Dollar ausgeben wird.

Die Herabstufung könnte auch zu einer Abwertung der Währung führen, wenn sich ausländische Anleger dazu entschließen, ihre Bestände zu verkaufen, wodurch sich das Angebot der Währung an den Devisenmärkten erhöht.

Auch an den Aktienmärkten ist eine kurzfristige Volatilität nicht ausgeschlossen. Als die US-Schulden im August 2011 herabgestuft wurden, stieg der Volatilitätsindex (VIX) der Cboe sprunghaft von 22,5 zu Monatsbeginn auf bis zu 48,3 an.

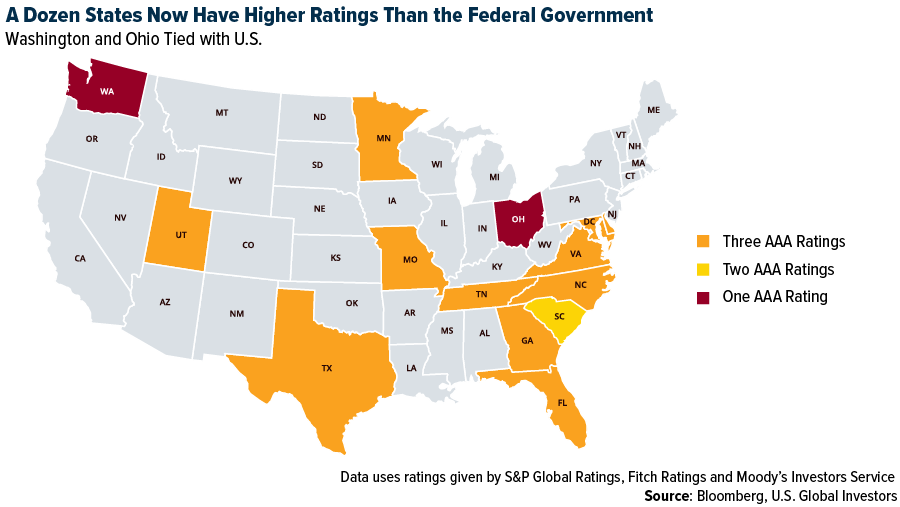

Nach der Herabstufung der Bundesregierung genießen laut Bloomberg 12 US-Bundesstaaten nun eine höhere Bonitätsbewertung als die Zentralregierung. Darunter sind robuste, gut geführte Staaten wie Texas und Florida.

Veränderte Korrelationen und Anlagestrategien?

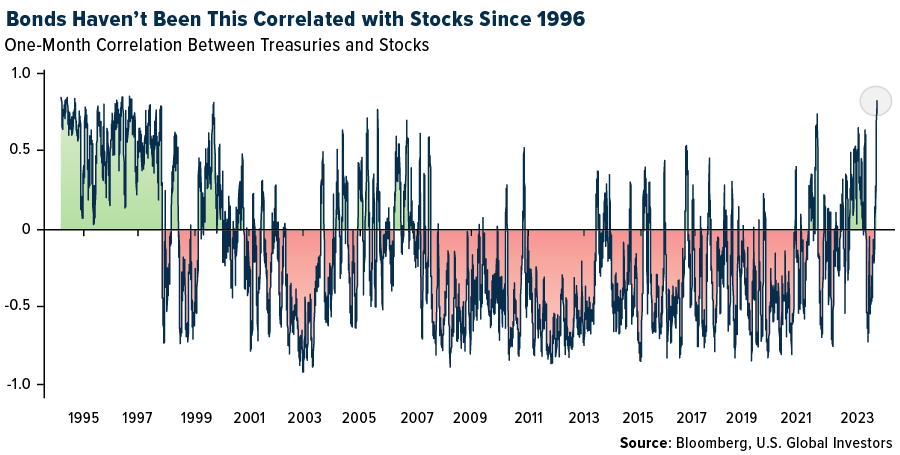

Staatsanleihen werden aufgrund ihrer geringen bis negativen Korrelation zu Aktien geschätzt, weshalb sie oft ein wesentlicher Bestandteil von traditionellen 60/40-Portfolios sind. Doch in den letzten Monaten und insbesondere seit der Entscheidung von Fitch haben Bonds als Hedge an Biss verloren, ein solcher Trend war seit den 1990er Jahren nicht mehr zu beobachten. Wie Sie unten sehen können, ist die Korrelation zwischen dem Bloomberg U.S. Treasury Total (EPA:TTEF) Return Index und dem S&P 500 auf 0,82 gestiegen, seinen höchsten Wert seit 1996, was auf eine schwächere Absicherung gegen Aktienrisiken durch Anleihen hinweist. (Eine Korrelation von 1,0 würde bedeuten, dass sich die beiden Vermögenswerte täglich in dieselbe Richtung bewegen)

Aufgrund dieser Veränderungen stehen Treasuries an der Schwelle zum Wegfall ihrer Jahresgewinne und lassen diejenigen enttäuscht zurück, die nach dem möglichen Ende des Straffungszyklus der Federal Reserve eine Erholung erwartet hatten.

Da die Renditen steigen, ist auch die Risikoprämie für Aktien, die den zusätzlichen Nutzen für Anleger gegenüber Anleihen misst, auf den niedrigsten Stand seit zwei Jahrzehnten gesunken. Nach Angaben des Wall Street Journal ist der Spread zwischen der Gewinnrendite des S&P 500 und der Rendite der 10-jährigen Treasuries auf ca. 1 Prozentpunkt geschrumpft, den geringsten Wert seit 2002.

Niedrige Risikoprämien sind nicht zwangsläufig mit einem drohenden Marktabschwung gleichzusetzen, dennoch herrscht an der Wall Street Einigkeit darüber, dass diese Entwicklung nicht ewig so weitergehen kann. Je näher das Ende des Straffungszyklus der Fed rückt, desto mehr dürften die Anleiherenditen sinken, was die Attraktivität von Aktien und Bonds erhöht.

Außerdem halte ich Gold und Silber weiterhin für attraktive Portfolio-Diversifizierer. Gold weist eine leicht negative Korrelation zum S&P 500 auf, was bedeutet, dass es sich in die entgegengesetzte Richtung des Marktes bewegen kann. Aktuell weist Silber eine vernachlässigbare Korrelation von 0,06 auf, was darauf hindeutet, dass es derzeit keine Rolle spielt, in welche Richtung sich die Aktien bewegen.

Ein Blick in die Zukunft

Trotz der Bedenken, die durch die Herabstufung der Kreditwürdigkeit entstanden sind, bietet der Markt immer Gelegenheiten. Der Tipp für Anleger: Immer wachsam bleiben, Trends im Auge behalten, Anlagestrategien flexibel anpassen. Die derzeitige Situation ist ein Beweis für die Dynamik der Finanzmärkte, denn Veränderungen bei den Kreditratings, Korrelationen und Marktindikatoren erfordern agile Anlagestrategien.

Diese Dynamik ist das eigentliche Wesen des Investierens und macht die Welt der Finanzen so faszinierend. Wie immer ist es wichtig, gut informiert zu bleiben, sich anzupassen und zu investieren.

***

Haftungsausschluss: Sämtliche zum Ausdruck gebrachten Meinungen und bereitgestellten Daten können jederzeit ohne Vorankündigung geändert werden. Einige dieser Meinungen treffen möglicherweise nicht für jeden Anleger zu. Wenn Sie auf den/die obigen Link(s) klicken, werden Sie auf die Website(s) Dritter weitergeleitet. U.S. Global Investors unterstützt nicht alle auf diesen Websites bereitgestellten Informationen und ist nicht für deren Inhalt verantwortlich.