- Die Aktie von Disney ist seit Jahresbeginn um 36 % gefallen

- Anleger befürchten, dass die Verbraucher ihre Ausgaben für Unterhaltung kürzen werden, wenn die Wirtschaft in eine längere Rezession abrutscht

- Trotz dieser Gefahren lässt sich die Stärke von Disneys weltweitem Franchise und das Potenzial zur Cash-Generierung der bestehenden Aktivitäten kaum ignorieren

Der weltgrößte Unterhaltungskonzern Walt Disney (NYSE:DIS) hat in der laufenden Marktkrise schwere Einbußen hinnehmen müssen. Die Aktie des Unternehmens mit Sitz in Kalifornien ist in den letzten 12 Monaten um 36 % gesunken und damit deutlich hinter der Benchmark S&P 500 zurückgeblieben

Es gibt immer mehr Anzeichen dafür, dass Disney Probleme mit seinem Video-Streaming-Dienst hat, der seit seiner Einführung vor fast zwei Jahren zum Herzstück der Wachstumsstrategie von CEO Bob Chapek geworden ist.

Im aktuellen Ergebnisbericht senkte Finanzchefin Christine McCarthy die Wachstumsprognose für Disney+ und erklärte, das Unternehmen erwarte bis September 2024 eine Gesamtzahl von 215 bis 245 Millionen Abonnenten, während es zuvor von 230 bis 260 Millionen Abonnenten ausgegangen war.

Das Unternehmen hat außerdem die Preise für seine Streaming-Angebote erhöht und Pläne für eine neue werbefinanzierte Linie von Disney+ vorgestellt.

Darüber hinaus machte der Bericht deutlich, dass der größte Teil des derzeitigen Abonnentenwachstums aus internationalen Märkten stammt, in denen die Gewinnspannen bereits schmal sind, insbesondere aufgrund des US-Dollar, der sich auf dem höchsten Stand seit 20 Jahres befindet.

Disney verlor im letzten Quartal in seinem Direct-to-Consumer-Segment 1,1 Mrd. USD und weitete damit den Verlust von 293 Mio. USD aus dem Vorjahr aus. Seit der Einführung von Disney+ Ende 2019 hat das Segment mehr als 7 Mrd. USD verloren.

Diversifiziertes Geschäftsmodell

Trotz dieser Probleme kann man die Stärke von Disneys weltweitem Franchise und die Kraft zur Cash-Generierung der bestehenden Aktivitäten kaum ignorieren. Das Unternehmen mit Sitz in Kalifornien verfügt über ein unübertroffenes Portfolio von Vermögenswerten, die schon viele Rezessionen und Abschwünge überstanden haben und jedes Mal noch stärker daraus hervorgegangen sind.

Der jüngste Beweis für diese Stärke kam während der Pandemie, als die Themenparks, Kinos und Resorts des Unternehmens aufgrund weltweiter Lockdowns vor noch nie dagewesene Herausforderungen gestellt wurden. Jetzt, wo die Pandemie hinter uns liegt, druckt Disneys Geldmaschine wieder Geld und profitiert von einem starken Nachholbedarf.

Der Umsatz des Geschäftsbereichs Parks, Erlebnisse und Produkte, zu dem Disneyland, Walt Disney World und vier Resorts in Europa und Asien gehören, erreichte in dem am 31. Juli zu Ende gegangenen Quartal 7,4 Mrd. USD, ein Rekordwert, der um 70 % über dem des Vorjahresquartals liegt. Die Sparte verzeichnete in diesem Quartal einen Gewinn von 2,2 Mrd. USD (356 Mio. USD im Vorjahr).

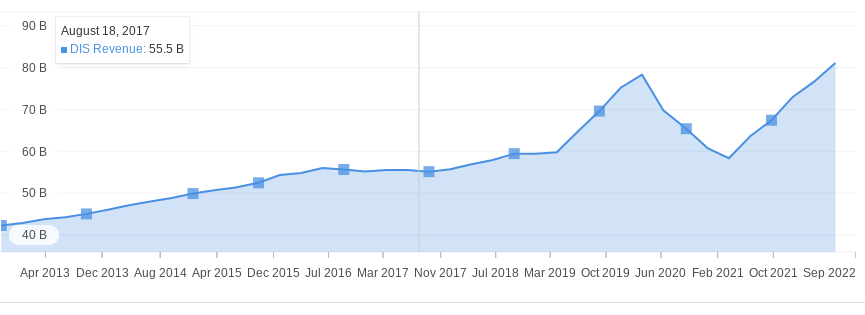

Quelle: InvestingPro

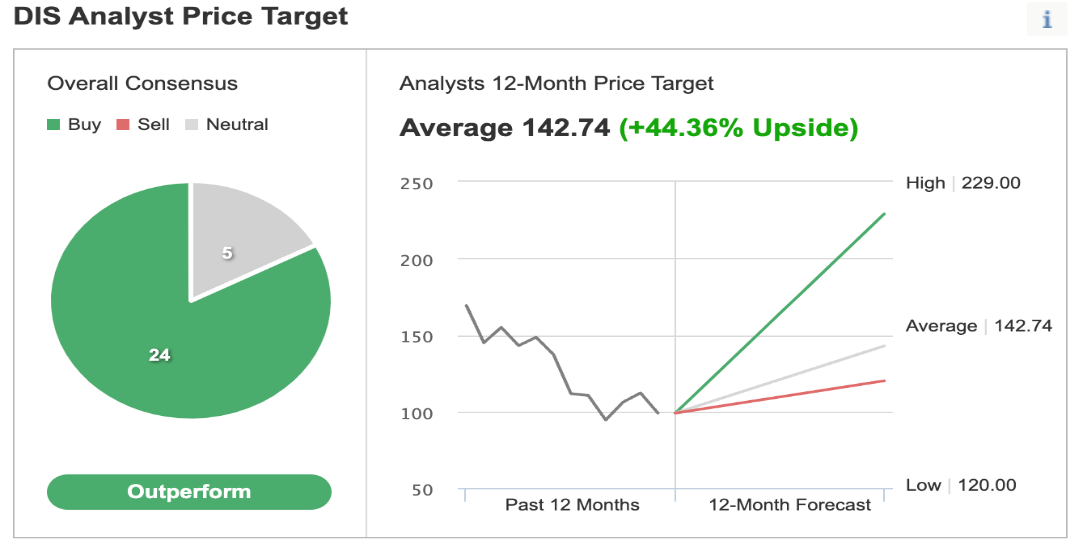

Das diversifizierte Geschäftsmodell von Disney und die Stärke seines Franchise ist vielleicht der Hauptgrund dafür, dass die meisten Wall Street-Analysten die Aktie weiterhin zum Kauf empfehlen. Laut einer Umfrage auf Investing.com stufen rund 80 % der befragten Analysten die Disney-Aktie mit „Buy“ ein.

Quelle: Investing.com

In einer Notiz Anfang des Monats erklärten die Analysten von Morgan Stanley, dass das Parksegment des Unterhaltungsriesen den Großteil des freien Cashflows und des Gewinns vor Zinsen, Steuern und Abschreibungen ausmacht. Außerdem gehen sie davon aus, dass Content-Assets von Disney „unterdurchschnittlich verdienen und unterbewertet sind.“

Fazit

Die Disney-Aktie wird derzeit niedriger gehandelt als vor der Pandemie und bietet langfristig orientierten Anlegern ein attraktives Chance-Rendite-Verhältnis. In Anbetracht des derzeitigen unsicheren wirtschaftlichen Umfelds ist eine Prognose darüber, wie weit der Kurs noch sinken kann, aber schwierig.

Es besteht jedoch kein Zweifel daran, dass Disney ein großartiges Unternehmen ist, und dass sich der Kurs kräftig erholen wird, sobald der Markt seinen Boden gefunden hat. Aus diesen Gründen ist Disney meiner Meinung nach in diesem Bärenmarkt ein guter Kaufkandidat.

Offenlegung: Der Autor ist zum Zeitpunkt der Veröffentlichung dieses Artikels nicht im Besitz von Disney-Aktien. Die in diesem Artikel dargelegten Ansichten geben ausschließlich die Meinung des Verfassers wider und sind nicht als Anlageberatung zu verstehen.