- Es wird erwartet, dass der Juni ein weiterer volatiler Monat an der Wall Street sein wird, insbesondere aufgrund von drei besonders marktbewegenden Ereignissen.

- Der Markt wartet mit Hochspannung auf den Arbeitsmarktbericht, die Inflationsdaten und die Fed-Sitzung.

- Daher sollten sich die Anleger in den kommenden Wochen auf weitere heftige Bewegungen und hohe Volatilität einstellen.

- Möchten Sie Ihre Marktkompetenz in allen Situationen stärken? Mit InvestingPro erhalten Abonnenten exklusive Ideen und Anleitungen, die ihnen dabei helfen, sich in jedem Marktumfeld erfolgreich zu positionieren. Erfahren Sie jetzt mehr »

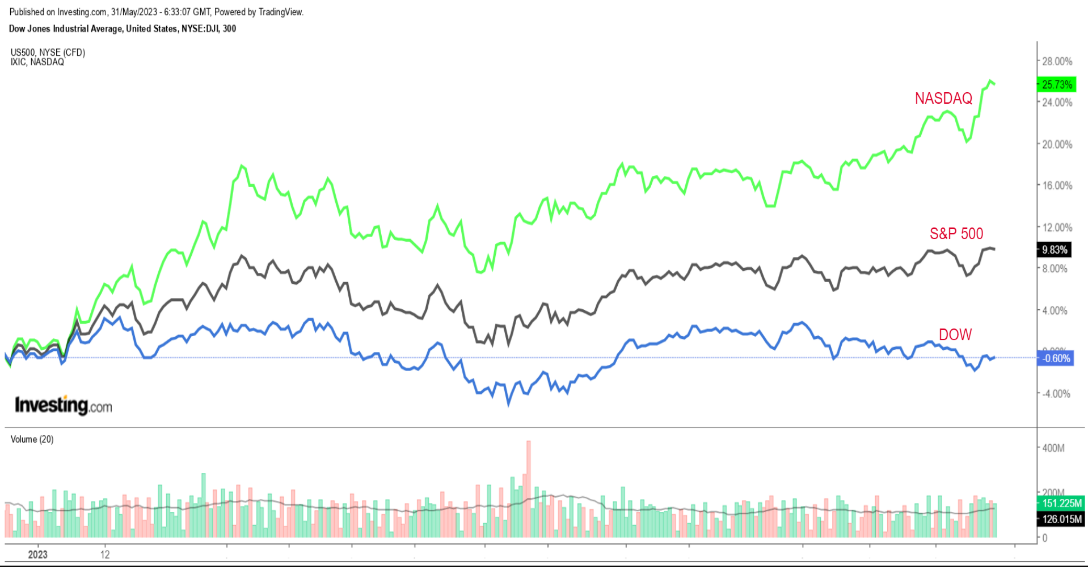

Die Wall Street hat den Monat Mai mit Spannung und Unsicherheit hinter sich gelassen. Während Anleger weltweit die möglichen Auswirkungen von Zinsänderungen und steigender Inflation abwägen, präsentierten sich die Aktienmärkte als wackelige Angelegenheit. Doch hinter dieser Oberfläche der Schwankungen verbirgt sich ein vielversprechender Trend, der das Interesse von Aktionären und Investoren weckt.

Insbesondere der technologielastige Nasdaq Composite Index konnte im Mai beeindruckende Erfolge verzeichnen. Der Grund hierfür liegt in der begeisterten Nachfrage der Anleger nach Unternehmen, die sich auf künstliche Intelligenz spezialisiert haben. Allen voran erhielt NVIDIA (NASDAQ:NVDA) große Aufmerksamkeit und trieb den NASDAQ Composite an die Spitze.

Der Benchmark-Index S&P 500 konnte sich ebenfalls behaupten und verzeichnete einen Anstieg um rund 0,9 % im Vergleich zum Vormonat.

Der Bluechip-Index Dow Jones Industrials hinkte dem allgemeinen Treiben am Markt etwas hinterher.

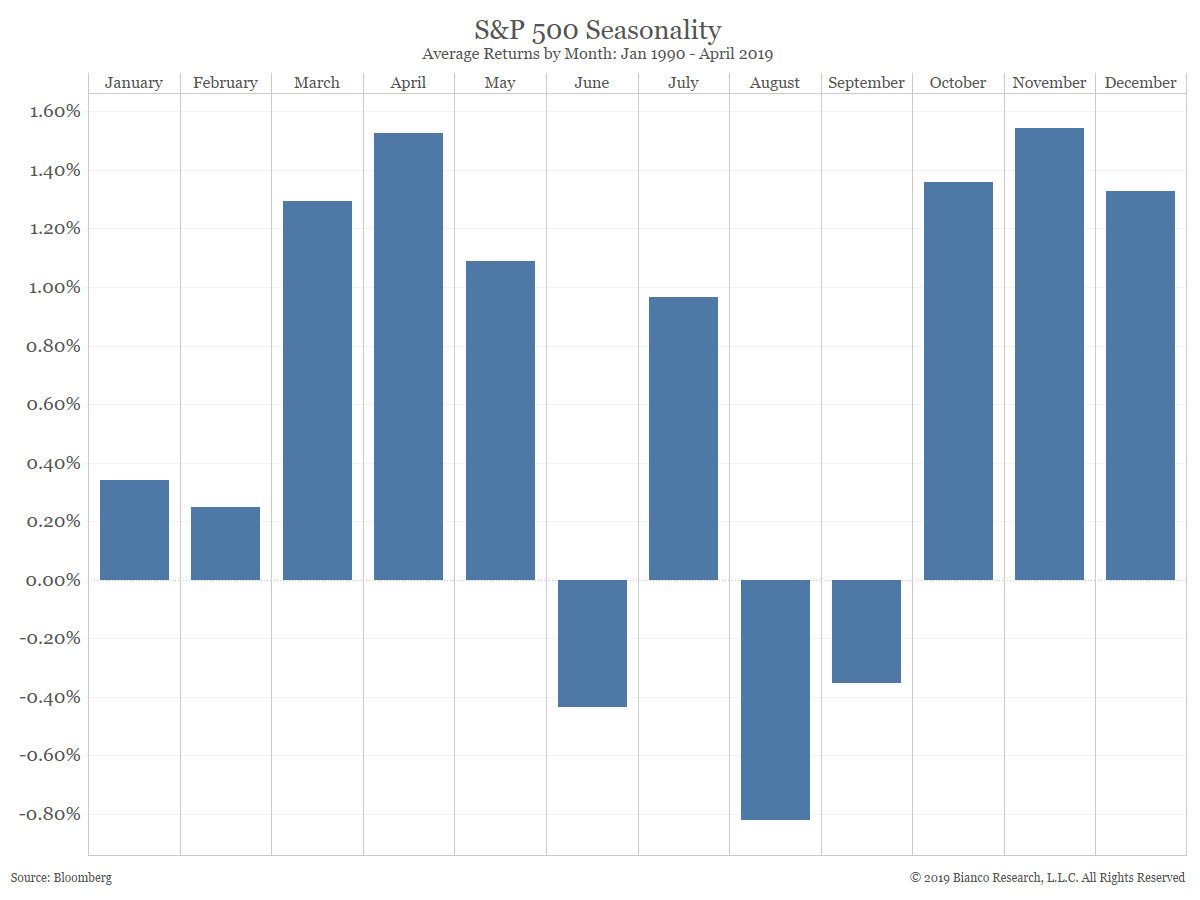

Mit dem Ende des volatilen Mai sollten sich die Anleger auf neue Turbulenzen im Juni einstellen, der als einer der unerfreulichsten Monate des Jahres für den Aktienmarkt gilt.

Seit 1990 ist der S&P 500 im Juni im Durchschnitt um 0,4 % gesunken, und das könnte auch in diesem Jahr so laufen.

Daher hier drei wichtige Termine, die Sie im Juni im Auge behalten sollten:

1. US-Arbeitsmarktbericht: Freitag, 2. Juni:

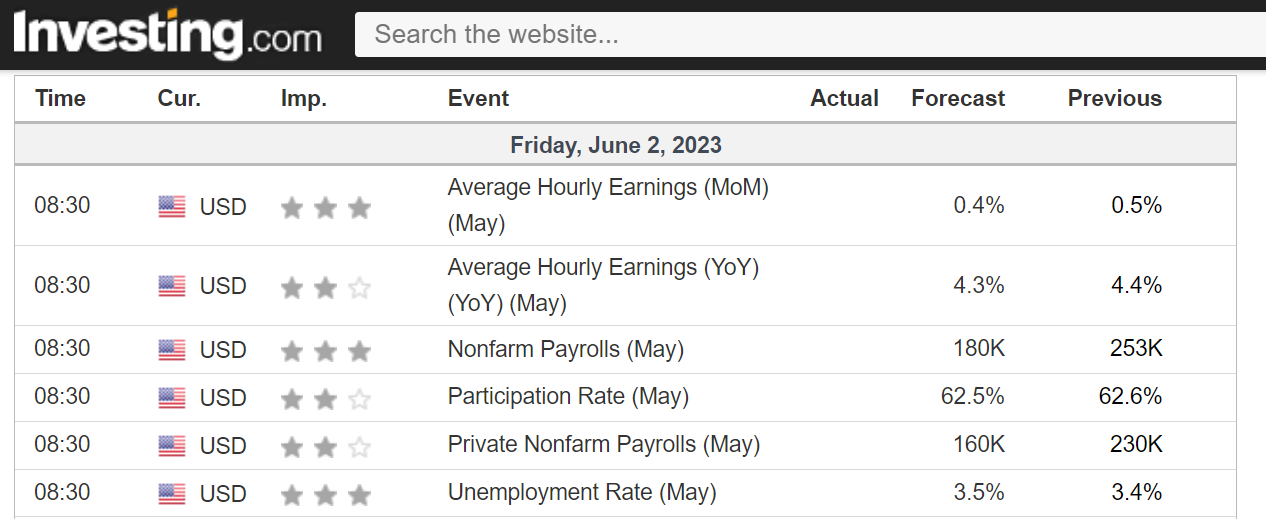

Das US-Arbeitsministerium wird heute, am 2. Juni um 14:30 Uhr MEZ den Arbeitsmarktbericht für den Monat Mai veröffentlichen, der für die nächste geldpolitische Entscheidung der US-Notenbank entscheidend sein dürfte.

Nach übereinstimmenden Schätzungen werden die die Daten laut Investing.com zeigen, dass die US-Wirtschaft 180.000 neue Stellen geschaffen hat, was einen Rückgang gegenüber dem Stellenzuwachs von 253.000 im April bedeutet.

Die Arbeitslosenquote dürfte auf 3,5 % ansteigen und damit einen Tick über dem 53-Jahres-Tief des Vormonats von 3,4 % liegen.

Prognose:

- Meiner Meinung nach wird der Beschäftigungsbericht die schier unglaubliche Widerstandsfähigkeit des Arbeitsmarktes unterstreichen und die Ansicht stützen, dass weitere Zinserhöhungen erforderlich sein werden, um den heißgelaufenen Jobmarkt zu bremsen.

- Fed-Vertreter haben in der Vergangenheit signalisiert, dass die Arbeitslosenquote mindestens 4,0 % betragen muss, um die Inflation zu drosseln, während einige Ökonomen sogar der Meinung sind, dass sie noch höher sein müsste.

- Zum Vergleich: Vor genau einem Jahr, im Mai 2022, lag die Arbeitslosenquote bei 3,6 %, was darauf hindeutet, dass die Fed noch Spielraum für eine Zinserhöhung hat, auch wenn die Händler auf eine Pause wetten.

2. US-Inflationsbericht: Dienstag, 13. Juni:

Der Inflationsbericht für den Monat Mai wird am Dienstag, den 13. Juni um 14:30 MEZ veröffentlicht. Die Zahlen werden wahrscheinlich zeigen, dass weder die Gesamtteuerung noch die Kerninflation schnell genug sinken, damit die Fed ihre Bemühungen zur Inflationsbekämpfung einstellen kann.

Zwar liegen noch keine offiziellen Schätzungen vor, jedoch reichen die Erwartungen für die Jahresrate von 4,6 % bis 4,8 %, nach 4,9 % im April.

Die jährliche Gesamtinflation erreichte im vergangenen Sommer mit 9,1 % einen 40-Jahres-Höchststand und befindet sich seitdem auf einem stetigen Abwärtstrend. Dennoch steigen die Preise immer noch mit einem Tempo, das mehr als doppelt so hoch ist wie das 2%-Ziel der Fed

Die marktseitigen Prognosen für die Kernrate, bei der die Preise für Nahrungsmittel und Energie ausgeklammert werden, bewegen sich zwischen 5,4 % und 5,6 % im Jahresvergleich. Im April lag sie bei 5,5 %.

Die zugrundeliegende Inflation wird auch von Vertretern der US-Notenbank aufmerksam beobachtet, weil sie ihrer Ansicht nach eine genauere Einschätzung der künftigen Inflationsentwicklung ermöglicht.

Prognose:

- Auch wenn die Tendenz insgesamt niedriger ist, werden die Daten wahrscheinlich zeigen, dass die Inflation weiterhin viel schneller ansteigt als die 2 %, welche die Federal Reserve für gesund und erstrebenswert hält.

- Ich glaube, dass es noch ein weiter Weg ist, bis die Entscheider bei der Fed ihre Mission an der Inflationsfront für erfüllt erklären können.

- Ein überraschend starkes Datenergebnis, bei dem der Verbraucherpreisindex bei 5,0 % oder darüber liegt, wird die Hoffnungen auf eine Pause im Juni weiter schwinden lassen und den Druck auf die Fed aufrechterhalten, ihren Kampf gegen die Inflation fortzusetzen.

3. Zinsentscheidung der Fed: Mittwoch, 14. Juni:

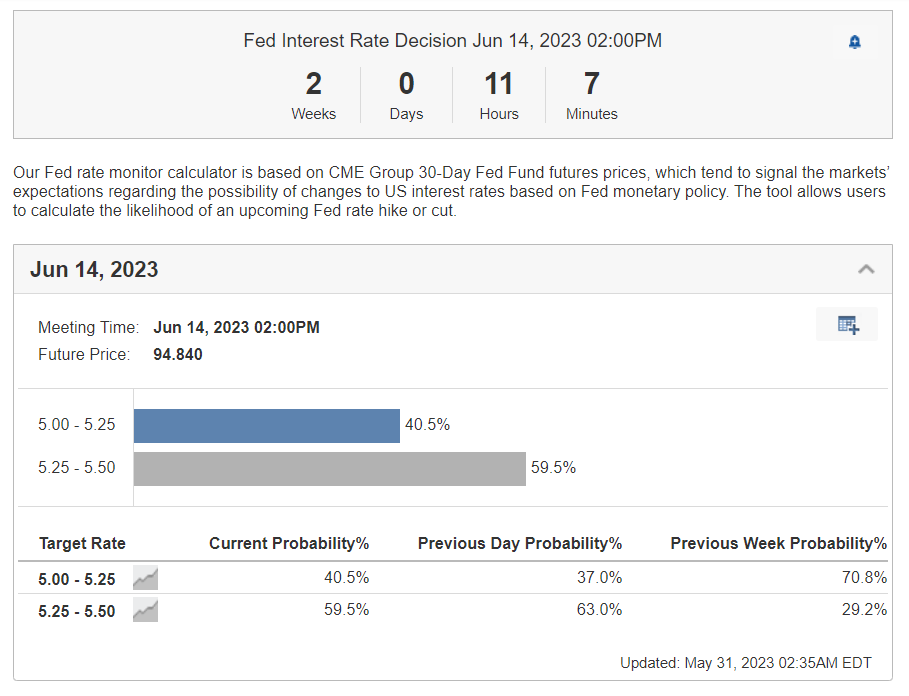

Die US-Notenbank wird ihre geldpolitische Entscheidung nach Abschluss der FOMC-Sitzung am Mittwoch, den 14. Juni, um 20.00 Uhr bekannt geben.

Laut dem "Fed Monitor"-Tool taxieren die Märkte die Wahrscheinlichkeit einer Zinserhöhung um 25 Basispunkte auf etwa 60 % und die Wahrscheinlichkeit, dass keine weiteren Maßnahmen ergriffen werden, auf fast 40 %.

Aber das kann sich natürlich in den Tagen und Wochen vor der großen Zinsentscheidung noch ändern, je nach den eingehenden Daten und Beurteilungen der Einigung zur Schuldenobergrenze.

Sollte die US-Notenbank tatsächlich eine weitere Leitzinserhöhung um einen Viertelprozentpunkt beschließen, was der elfte Schritt in den letzten 13 Monaten wäre, würde sich das Zielband für den Leitzins der Fed in einem Bereich zwischen 5,25 % und 5,50 % bewegen.

Kurz nach der Freigabe des Fed-Statements hält Fed-Chef Powell eine viel beachtete Pressekonferenz ab, bei der die Investoren nach neuen Hinweisen darauf suchen werden, wie er die Inflationsentwicklung und die Wirtschaft einschätzt und wie sich dies auf das Tempo der geldpolitischen Straffung auswirken wird.

Prognose:

- Da die Inflation hartnäckig hoch bleibt und sich die Wirtschaft insgesamt besser hält als erwartet, glaube ich persönlich eher, dass die Fed auf der Juni-Sitzung eine Zinserhöhung um 25 Basispunkte beschließen wird. Außerdem erwarte ich, dass Powell einen überraschend aggressiven Ton anschlagen und darauf hinweisen wird, dass die Fed noch viel Arbeit vor sich hat, um die hartnäckige Inflation zu senken.

- Ich stimme zwar zu, dass der derzeitige Straffungszyklus kurz vor der Ziellinie stehen könnte, rechne aber damit, dass der Leitzins noch mindestens einen halben Prozentpunkt auf 5,75 % bis 6,00 % steigen muss, bevor die Fed eine Pause oder eine Umkehr in ihrem Kampf um die Wiederherstellung der Preisstabilität in Erwägung zieht.

- Die US-Notenbank läuft Gefahr, einen großen politischen Fehler zu begehen, wenn sie zu früh mit der Lockerung der Geldpolitik beginnt, weil dann der Inflationsdruck trotz der Sorgen über einen drohenden Wirtschaftsabschwung wieder ansteigen könnte.

- Mit Blick auf die aktuelle Konjunkturentwicklung hat die Fed deutlich mehr Spielraum für Zinserhöhungen als für Zinssenkungen.

Was jetzt zu tun ist

Es ist kein Geheimnis, dass wir in einen der historisch schwächsten Monate des Jahres eintreten. Daher wäre eine gewisse Schwäche im Juni meiner Ansicht nach nicht überraschend.

Auf kurze Sicht halte ich eine Korrektur am US-Aktienmarkt für möglich, da die Fed die Kreditkosten bis zum Sommer weiter anheben und länger auf hohem Niveau halten könnte.

Händler, die in erster Linie Long-Positionen eingehen, könnten sich im Juni eine Auszeit gönnen oder ihre Positionen schneller als gewöhnlich glattstellen und sich an die Seitenlinie begeben, wenn der Markt zu drehen beginnt.

Langfristig orientierte Investoren sollten dagegen den Rücksetzer bei den Risikoanlagen nutzen, um von den niedrigeren Kursen zu profitieren, denn die Vergangenheit hat gezeigt, dass der Markt im Juli wieder stark anziehen könnte.

Insgesamt ist es wichtig, geduldig zu bleiben und auf gute Gelegenheiten zu achten. Es ist nach wie vor wichtig, Positionen schrittweise zu erhöhen, keine übermäßigen Aktienbestände aufzubauen und sich nicht zu sehr auf ein bestimmtes Unternehmen oder einen bestimmten Sektor zu konzentrieren.

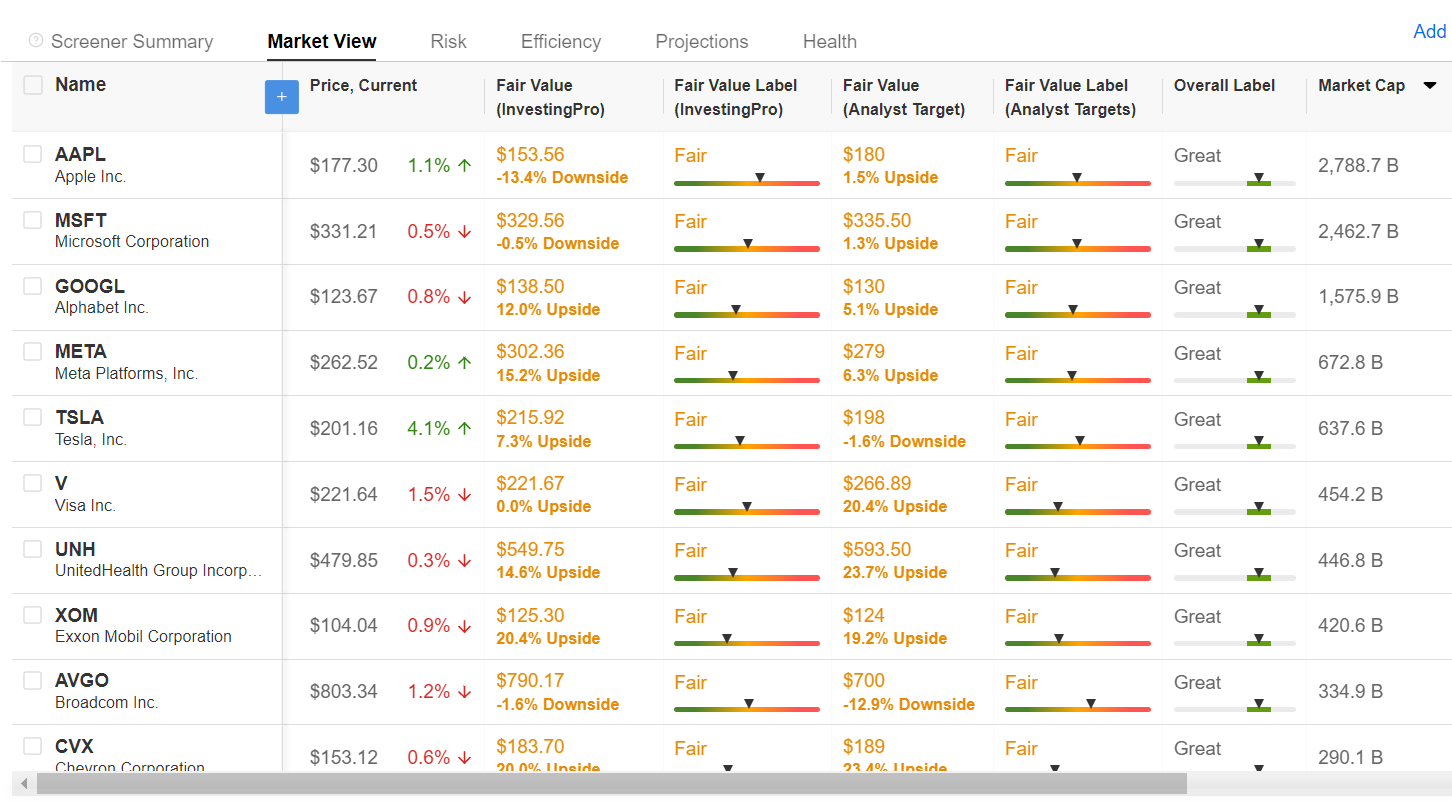

Vor diesem Hintergrund habe ich mit dem Aktienscreener von InvestingPro eine Watchlist mit hochwertigen Aktien erstellt, die im aktuellen Marktumfeld eine starke relative Stärke aufweisen.

Die Namen auf der Liste überraschen nicht unbedingt, Sie finden hier u.a. Apple (NASDAQ:AAPL), Microsoft (NASDAQ:MSFT), Alphabet (NASDAQ:GOOGL), Meta Platforms (NASDAQ:META), Tesla (NASDAQ:TSLA), Visa (NYSE:V), United Health (NYSE:UNH), Exxon Mobil (NYSE:XOM), Broadcom (NASDAQ:AVGO) und Chevron (NYSE:CVX).

Quelle: InvestingPro

Mit InvestingPro können Sie bequem auf einer einzigen Seite vollständige und umfassende Informationen über verschiedene Unternehmen an einem Ort abrufen. So müssen Sie nicht mehr Daten aus verschiedenen Quellen sammeln und sparen sich Zeit und Mühe.

Starten Sie Ihre 7-tägige kostenlose Testversion und holen Sie sich wichtige Einblicke und Daten!

Offenlegung: Jesse Cohen hält derzeit über den ProShares Short S&P 500 ETF und den ProShares Short QQQ ETF Shortpositionen auf den S&P 500 und den Nasdaq 100. Jesse richtet sein Portfolio aus Einzeltiteln und börsengehandelten Fonds auf der Grundlage einer laufenden Risikobewertung sowohl des makroökonomischen Umfelds als auch der Finanzlage der Unternehmen regelmäßig neu aus. Die in diesem Artikel dargelegten Ansichten geben ausschließlich die Meinung des Verfassers wider und sind nicht als Anlageberatung zu verstehen.