Sehr verehrte Leserinnen und Leser,

in den vergangenen Tagen hatte Sven Weisenhaus hier schon mehrfach darauf hingewiesen, dass die Stärke der US-Börse eine Bärenmarkt-Rally sein könnte. Und dafür gibt es tatsächlich weitere Anzeichen.

Defensive Sektoren bevorzugt!

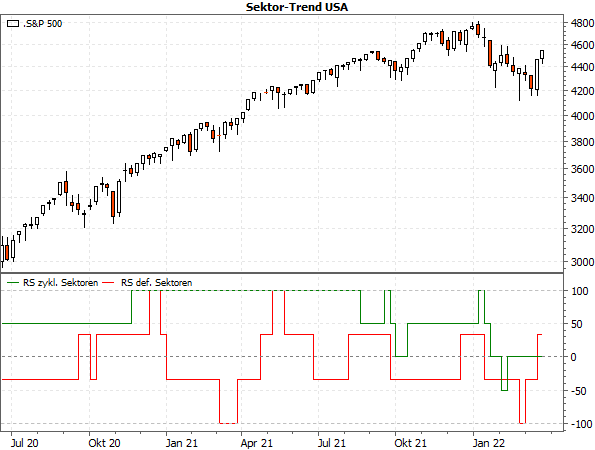

So zeigt sich bei der Analyse der Relativen Stärke der Sektoren, dass vor allem die defensiven Sektoren vorn liegen. Aktuell sind das vor allem Versorger (NYSE:XLU), Gesundheit (NYSE:XLV) und Immobilien (NYSE:XLRE). Was das für den Gesamtmarkt bedeutet veranschaulicht der folgende Chart:

Quellen: MarketMaker mit Daten von VWD und eigene Berechnungen

Hier habe ich dem US-Leitindex S&P 500 (oberer Chartteil) die Sektor-Trends (unterer Chartteil) gegenübergestellt. Dabei habe ich die Sektoren in zyklische und defensive gruppiert. Zur ersten Gruppe gehören z.B. der Tech-Sektor, die Industrie und die Chemie. Zur letzteren gehört neben den drei oben genannten z.B. auch der Telekommunikationssektor.

Üblicherweise ist in stabilen Aufwärtstrends die Relative Stärke der zyklischen Sektoren größer als die der defensiven. Das zeigte die grüne Kurve im unteren Chartteil. Sie misst den Anteil der zyklischen Sektoren des S&P 500, die eine Relative Stärke gegenüber dem Index zeigen. Diese Kurve lag während des Anstiegs des S&P 500 seit 2020 stets über der roten Linie, welche die Relative Stärke der defensiven Sektoren des S&P 500 misst.

Und diese rote Kurve ist bereits in der Vorwoche nach oben geschnellt und signalisiert damit, dass die Anleger in der aktuellen Erholung die defensiven Sektoren favorisieren. Dieses Verhalten ist typisch für Phasen, in denen die Anleger weiteres Ungemach an den Aktienbörsen erwarten.

Was die Relative Stärke verrät

Aufschlussreich ist aber auch ein Blick auf die Relative Stärke der einzelnen Sektoren. Angesichts der rasant gestiegenen Energie- und Rohstoffpreise überrascht es nicht, dass der Energie- und Rohstoffsektor aktuell die beiden stärksten Sektoren sind. Aber gleich danach folgen, wie schon erwähnt, Versorger, Gesundheit und Immobilien.

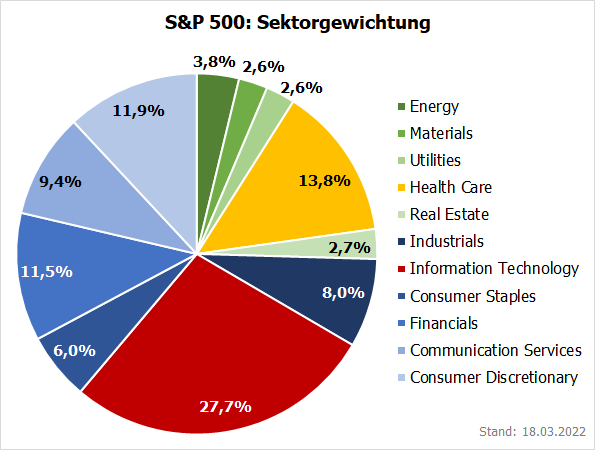

Und das ist bemerkenswert, denn abgesehen vom Gesundheitssektor führen damit die vier Sektoren die Relative-Stärke-Liste des S&P 500 an, welche die kleinste Gewichtung im Index haben. Dazu die folgende Grafik:

Quelle: eigene Darstellung nach Angaben von Standard & Poor’s

Nur der Gesundheitssektor als zweitgrößter Sektor im S&P 500 (gelb) durchbricht die Phalanx der Kleinen. Aber selbst zusammen kommen die fünf stärksten Sektoren nur auf 25 % der Marktkapitalisierung des S&P 500. Der schwergewichtigste Sektor der Tech-Werte (rot), toppt das ganz allein. Er rangiert aber nur im Mittelfeld. Und andere große Sektoren, wie Finanzen oder Zyklische Konsumgüter, liegen sogar am Ende der Rangliste.

Wieder mal die Schwergewichte!

Da stellt sich doch die Frage, warum der US-Aktienmarkt trotzdem so stark ist, wenn die schwergewichtigen Sektoren hinterherhinken.

Die Antwort darauf liefert ein Phänomen, auf das wir in der Börse-Intern bereits im vergangenen Jahr mehrfach hingewiesen haben: Neben der Stärke einzelner Sektoren spielt die Stärke einzelner Aktien eine große Rolle. Und da ist es wieder einmal so, dass vor allem die Schwergewichte die Kurse nach oben ziehen.

So haben zuletzt wieder einmal Alphabet (NASDAQ:GOOGL), Amazon (NASDAQ:AMZN), Meta (NASDAQ:FB), NVIDIA (NASDAQ:NVDA) und Tesla (NASDAQ:TSLA) überproportional zugelegt, aber auch defensive Schwergewichte aus anderen Sektoren wie Warren Buffetts Holding Berkshire Hathaway (NYSE:BRKa), der Einzelhandels-Riese Walmart (NYSE:WMT) und der Telekommunikationskonzern AT&T (NYSE:T).

Wohin die Gelder aus dem Anleihemarkt fließen

Insbesondere für die Stärke der großen Einzelwerte gibt es diesmal eine plausible Erklärung. Sven Weisenhaus hatte in der Vorwoche erwähnt, dass der jüngste Anstieg der Renditen an den Anleihemärkten dazu geführt hat, dass die Anleger von Anleihen in Aktien umgeschichtet haben dürften.

Bei solchen Umschichtungen ist es oft so, dass die Gelder in hochkapitalisierte Aktien gesteckt werden. Da Anleiheinvestoren traditionell weniger risikobereit sind, ist es verständlich, dass sie bevorzugt defensive Werte wählen, wenn sie am Aktienmarkt investieren.

Die entscheidende Frage ist nur, wie lange diese Umschichtungen noch weitergehen. Das wird davon abhängen, wie lange bzw. wie stark die Anleihekurse noch fallen. Und das wird davon abhängen, wann die Märkte die Straffung der Geldpolitik der Fed vollständig eingepreist haben.

Straffung der US-Geldpolitik: Mehr geht nicht!

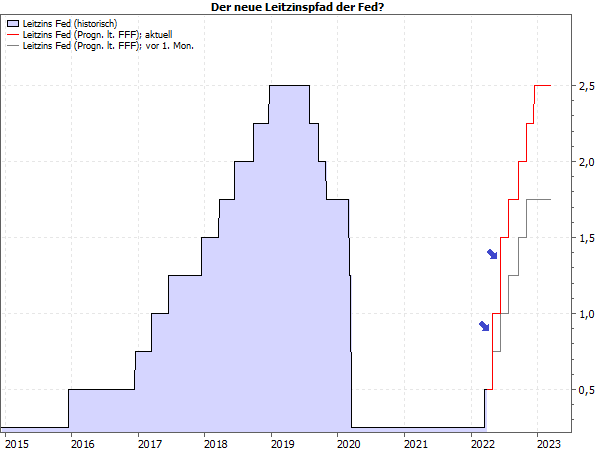

Und das dürfte inzwischen weitgehend geschehen sein. Dazu der folgende Chart:

Quellen: MarketMaker mit Daten von VWD, CME Group (NASDAQ:CME)

Hier sehen Sie den Verlauf der US-Leitzinsen in den vergangenen Jahren (blau). Sie endet vorläufig mit der ersten Zinserhöhung, die es vor knapp zwei Wochen gab. Die rote und die graue Kurve sind die Prognosen, welche die Marktteilnehmer in Form der Fed Fund Futures (FFF) machen.

Diese speziellen Futures geben die Wahrscheinlichkeit an, mit der die Anleger zu einem bestimmten Termin eines Fed-Meetings ein bestimmtes Leitzinsniveau erwarten.

Aktuell erwarten sie danach für die nächsten beiden Fed-Meetings im Mai und Juni jeweils einen „Doppelschritt“, also eine Erhöhung um 0,5 Prozentpunkte (siehe Pfeile). Danach folgt zu den weiteren vier Sitzungsterminen dieses Jahres jeweils ein weiterer Zinsschritte zu den üblichen 0,25 Prozentpunkten. Am Jahresende würde der Leitzins in den USA demnach bei 2,5 % stehen.

Welch ein Unterschied zu der Prognose vor einem Monat – also kurz nach Beginn des Ukraine-Kriegs! Damals hatten die Anleger nur einfache Schritte auf der Rechnung. Und für Dezember hoffte man, dass die Fed erst einmal wieder die Füße stillhält (allerdings war ein weiterer Zinsschritt nahezu gleich wahrscheinlich).

Mit dem aktuellen Szenario dürfte die geldpolitische Straffung ausgereizt sein. Zumal die Fed höchstwahrscheinlich parallel zu ihren Zinserhöhungen auch ihre Bilanz verkleinert, also Anleihen verkauft bzw. auslaufende nicht mehr ersetzt. Dadurch wird die Geldpolitik zusätzlich gestrafft.

Die Charttechnik spricht für eine Erholung am Anleihemarkt

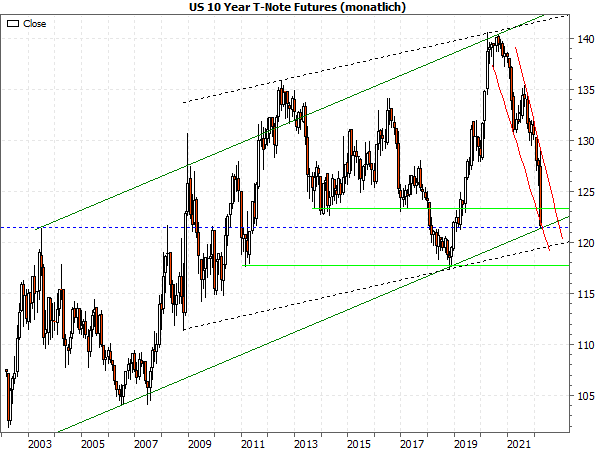

Damit ist die Wahrscheinlichkeit hoch, dass der Rückgang der Anleihekurse demnächst endet. Dafür spricht auch die Charttechnik des Anleihemarkts:

Quelle: MarketMaker mit Daten von FM

Der Future auf die 10-jährigen US-Staatsanleihen (T-Notes) ist durch den jüngsten Abschlag in den Bereich wichtiger Unterstützungen eingetaucht. Hier ist also zumindest kurzfristig mit einer Gegenbewegung zu rechnen. Dann lässt der Verkaufsdruck bei Anleihen nach.

Zudem darf man die Bedeutung der Umschichtungen von Anleihen in Aktien nicht überschätzen. Viele Anleiheinvestoren können nicht einfach beliebig in Aktien umschichten, weil sie an regulatorische bzw. interne Vorgaben gebunden sind. Andere wollen das auch gar nicht bzw. sehen die aktuellen Renditeniveaus als attraktiv an, z.B. Versicherungen. Sie müssen nicht auf den Realzins achten, sondern einfach nur „hohe“ Renditen erwirtschaften.

Es gibt also viele Indizien dafür, dass die jüngste Erholung an den Aktienmärkten nicht der Beginn eines neuen Aufwärtstrends ist, sondern nur eine Bärenmarkt-Rally.

Mit besten Grüßen

Ihr Torsten Ewert