In den letzten Jahren hat eine Handvoll "Mega-Cap"-Aktien die Marktrenditen dominiert.

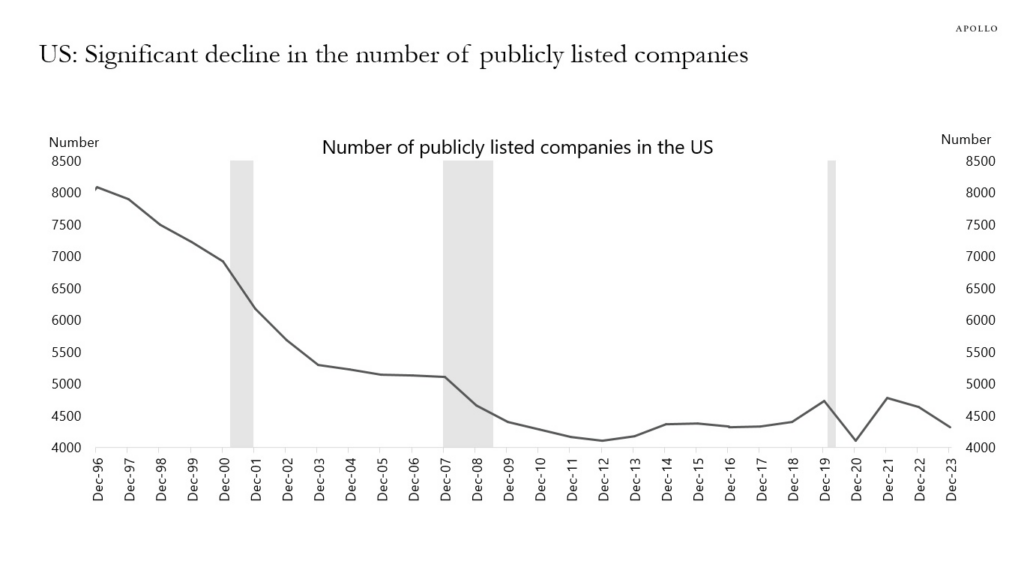

Heute müssen wir uns fragen, ob diese Dominanz anhalten wird und ob dieselben Unternehmen weiterhin den Markt anführen werden. Die Zahl der börsennotierten Unternehmen nimmt weiter ab, wie die folgende Grafik von Apollo zeigt.

Dafür gibt es viele Gründe, darunter Fusionen und Übernahmen, Insolvenzen, Leveraged Buyouts und Private Equity.

Twitter (jetzt X) war beispielsweise ein börsennotiertes Unternehmen, bevor es von Elon Musk übernommen und in die Privatwirtschaft zurückgeführt wurde. Es überrascht nicht, dass sich bei weniger börsennotierten Unternehmen auch weniger Gelegenheiten für Anleger bieten, wenn die Marktkapitalisierung konstant ansteigt.

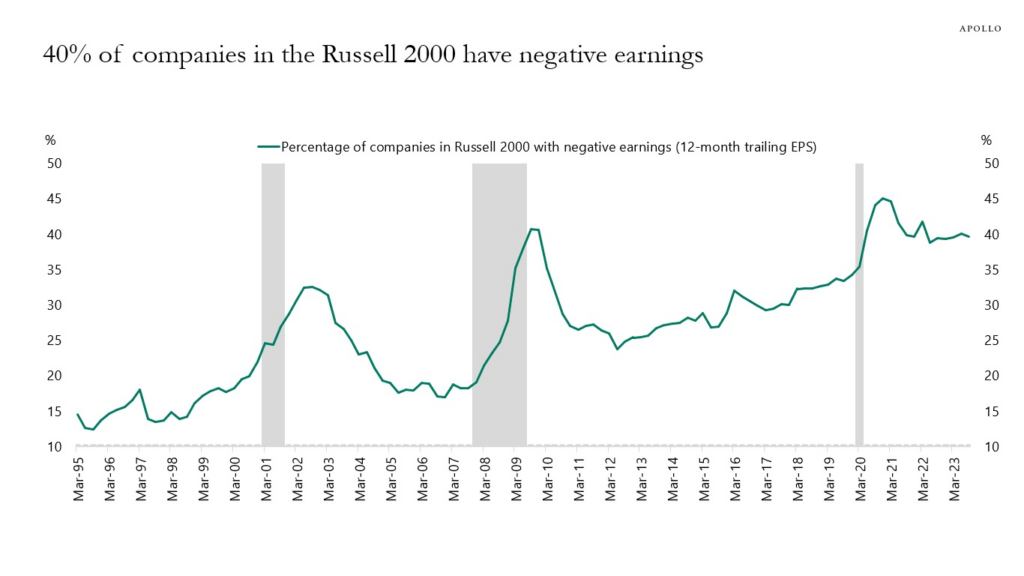

Dies gilt insbesondere für Großinvestoren, die in kurzer Zeit große Kapitalbeträge investieren müssen. Da fast 40 % der Unternehmen im Russell 2000 Index derzeit nicht profitabel sind, ist die Auswahl begrenzter.

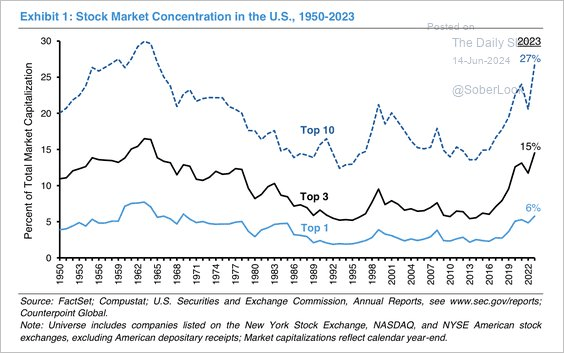

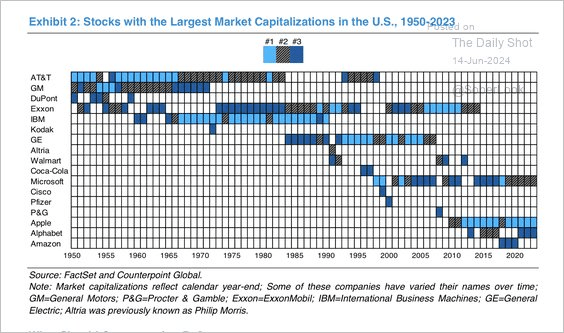

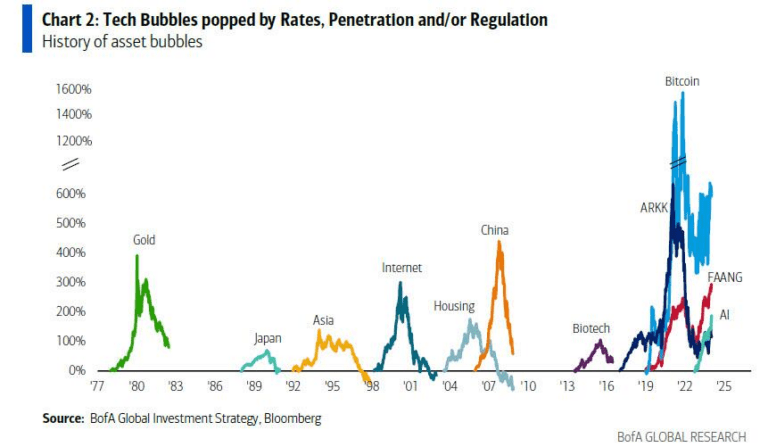

Die Konzentration der Marktkapitalisierung auf einige wenige Namen in diesem Zeitraum ist jedoch keineswegs einzigartig. In den 60er und 70er Jahren waren es die "Nifty 50“ (Nifty Fity - die damaligen Top 50 Blue Chips). In den späten 90er Jahren waren es dann die "dot.com"-Stars wie Cisco Systems (NASDAQ:CSCO). Heute steht an dieser Stelle alles, was mit "künstlicher Intelligenz" zu tun hat.

Wie man sieht, sind die damaligen Top-Aktien heute nicht mehr an der Spitze. So gehört Nvidia (NASDAQ:NVDA) im Jahr 2024 erstmals zu den "Mega-Cap"-Unternehmen.

Ob Microsoft (NASDAQ:MSFT), Apple (NASDAQ:AAPL), Google (NASDAQ:GOOG) und Amazon (NASDAQ:AMZN) auch im kommenden Jahrzehnt an der Spitze stehen werden, müssen jedoch die Anleger entscheiden.

So wie AT&T (NYSE:T) und General Motors (NYSE:GM) einst die Lieblinge der Wall Street waren, könnten die heutigen Tech-Giganten schnell der Vergangenheit angehören.

- Mega Sommer-Deal: Profitieren Sie von unserem unschlagbaren Sommerangebot und sichern Sie sich bis zu 60 % Rabatt mit dem Coupon Code PROTRADER. Werden Sie Mitglied bei InvestingPro und nutzen Sie unsere KI-gestützten Börsenstrategien und Tools für nur 7,40 Euro pro Monat (nur 24 Cent pro Tag!). Holen Sie sich jetzt Ihre 1-Jahres-Pro-Mitgliedschaft und seien Sie bestens gerüstet für den nächsten Bullenmarkt! KLICKEN SIE HIER und starten Sie noch heute!

Gewinnwachstum

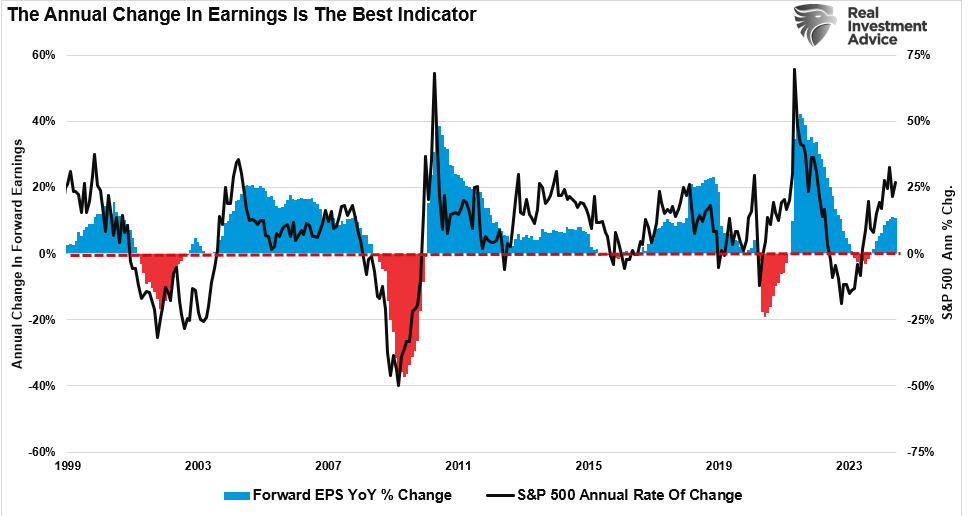

Eine der wichtigsten Determinanten für die Beantwortung dieser Frage ist das Gewinnwachstum. Es liegt auf der Hand, dass Investoren bereit sind, höhere Preise zu zahlen, wenn die Unternehmensgewinne steigen.

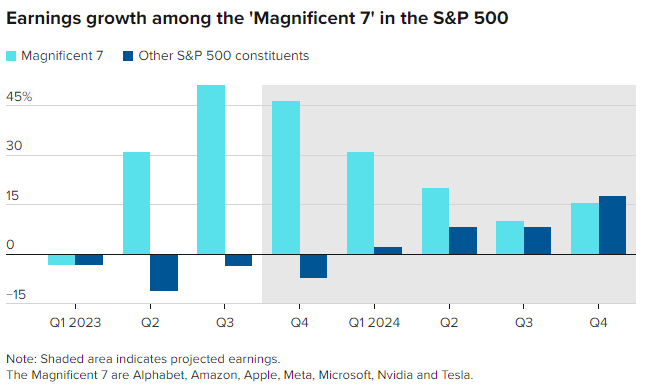

Das Problem ist, dass im Jahr 2023 das gesamte Gewinnwachstum von den sieben größten Aktien mit hoher Marktkapitalisierung stammte. Ohne diese sieben Aktien hätte der S&P 500 ein negatives Earningswachstum verzeichnet.

Das hätte wahrscheinlich zu einer eher enttäuschenden Marktentwicklung geführt. Zwar sind die Analysten optimistisch, dass sich das Gewinnwachstum der 493 Aktien mit der schlechtesten Performance bis Ende 2024 verbessern wird, doch dürften diese Hoffnungen angesichts der sich abschwächenden Wirtschaftsdaten enttäuscht werden.

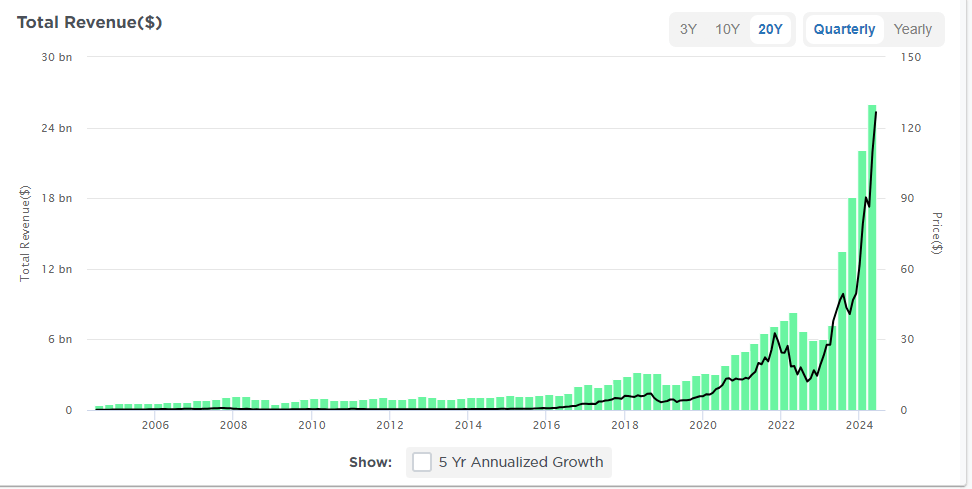

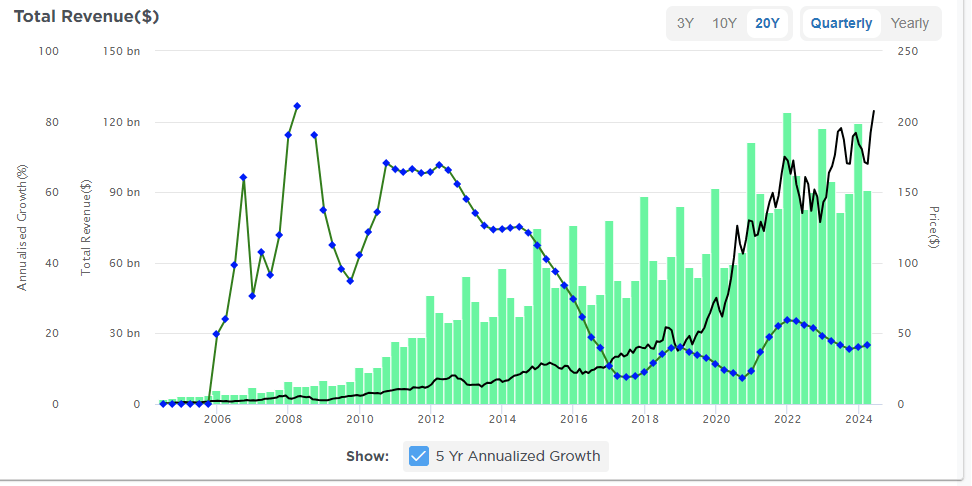

Unternehmen wie Microsoft, Apple und Alphabet werden im nächsten Jahrzehnt vor der Herausforderung stehen, ihre Umsätze schnell genug zu steigern, um ihre Gewinnwachstumsraten hoch zu halten. Da Nvidia ein relativ junges Unternehmen in einer schnell wachsenden Branche ist, konnte das Unternehmen seine Umsätze stark steigern und dadurch höhere Bewertungsmultiplikatoren erzielen.

Apple hingegen, ein sehr reifes Unternehmen, kann seine Umsätze nicht mehr so schnell steigern. Das liegt ganz einfach am Gesetz der großen Zahlen. Zur besseren Veranschaulichung habe ich eine annualisierte 5-Jahres-Wachstumsrate der Erlöse beigefügt.

Daraus lässt sich auch ableiten, warum man an der Wall Street sagt: "Die Bäume wachsen nicht in den Himmel".

In Bezug auf Investments weist das auf die Gefahr hin, die von reifen Unternehmen mit hohen Wachstumsraten ausgeht. In einigen Fällen wird ein Unternehmen mit einer exponentiellen Wachstumsrate hoch bewertet, weil die unrealistische Erwartung besteht, dass das Wachstum im gleichen Tempo weitergeht, wenn das Unternehmen größer wird.

Wenn ein Unternehmen beispielsweise einen Umsatz von 10 Mrd. USD und eine Wachstumsrate von 200 % hat, könnte man zu dem Schluss kommen, dass es innerhalb weniger Jahre einen Umsatz von Hunderten von Mrd. USD erzielen wird.

Je größer ein Unternehmen wird, desto schwieriger wird es, eine hohe Wachstumsrate zu erzielen. Beispielsweise kann ein Unternehmen mit einem Marktanteil von 1 % leicht die 2 %-Marke erreichen.

Hat ein Unternehmen jedoch einen Marktanteil von 80 %, so erfordert eine Verdoppelung des Umsatzes ein Marktwachstum oder die Erschließung neuer Märkte, in denen das Unternehmen nicht so stark ist. Außerdem neigen Unternehmen aufgrund negativer Skaleneffekte dazu, weniger effizient und innovativ zu werden, wenn sie wachsen.

Aus diesem Grund werden viele der führenden, nach Marktkapitalisierung gewichteten Aktien in zehn Jahren anders aussehen als heute. So wie AT&T ein Überbleibsel der "neuen Technologien" von gestern ist, könnte es Apple in ein paar Jahren sein, wenn niemand mehr ein "Smartphone" braucht.

Die Auswirkungen passiver Anlagestrategien

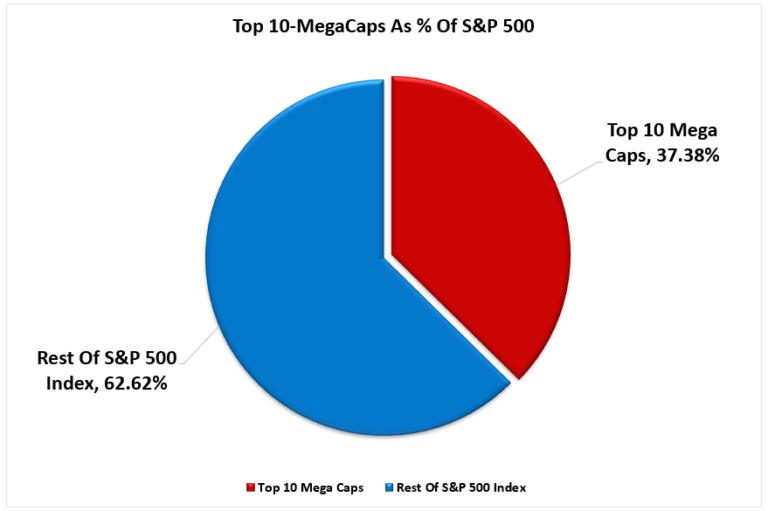

In den letzten zwei Jahrzehnten hat sich mit dem Aufkommen passiver Anlagestrategien eine weitere interessante Veränderung auf den Finanzmärkten vollzogen. Wie bereits erwähnt, machen die zehn größten Aktien des S&P 500 mehr als ein Drittel des Index aus.

Mit anderen Worten: Ein Anstieg der 10 größten Aktien um 1 % bringt genauso viel wie ein Anstieg der schwächsten 90 % um 1 %. Wenn Anleger Anteile an einem passiven ETF erwerben, muss der ETF die Aktien aller zugrunde liegenden Unternehmen kaufen. Die starke Gewichtung der Top-10-Aktien und die massiven Mittelzuflüsse in diese Aktien schaffen eine Illusion der Stabilität des Gesamtmarktes. Selbst wenn viele andere Aktien im Index nicht so gut abschneiden, können die großen Zugewinne der Top-10-Aktien den Index insgesamt stabil oder sogar wachsend erscheinen lassen.

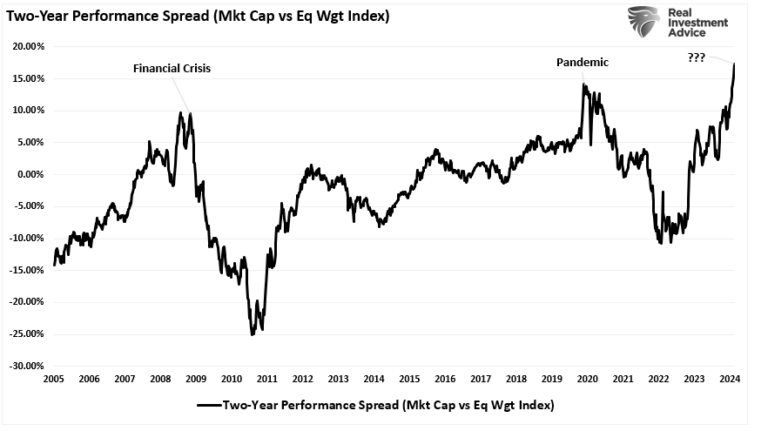

Es überrascht auch nicht, dass die erzwungene Zufuhr von Geld in die am stärksten gewichteten Aktien die Marktperformance robuster erscheinen lässt, als sie tatsächlich ist. Das ist auch der Grund, warum der nach Marktkapitalisierung gewichtete S&P 500 Index (NYSE:RSP) in den letzten Jahren besser abgeschnitten hat als der gleichgewichtete Index.

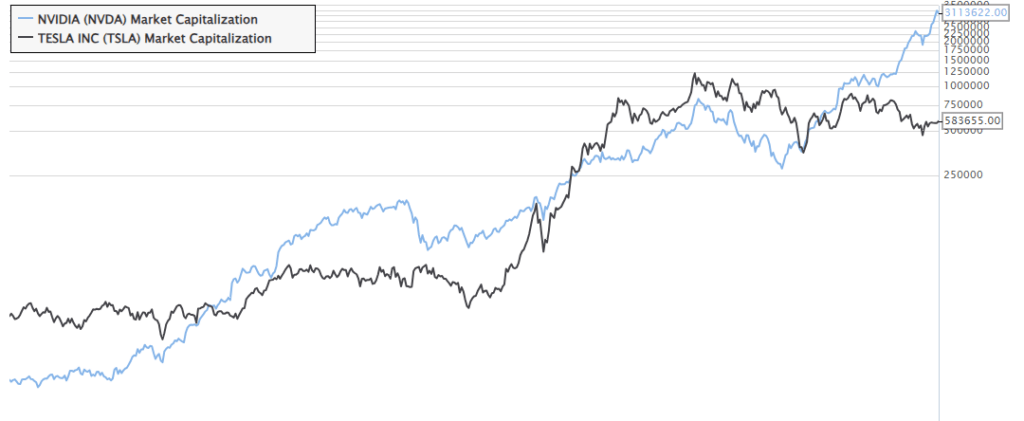

Dieses zweischneidige Schwert wird von Anlegern oft übersehen. Nehmen wir zum Beispiel an, dass Tesla (NASDAQ:TSLA) 5 % des S&P 500 ausmachte, bevor Nvidia in die Top 10 aufstieg. Während der rasante Anstieg des Aktienkurses von Nvidia zu einem Anstieg der Marktkapitalisierung führte, wurde die Marktkapitalisierung von Tesla durch den Rückgang des Aktienkurses reduziert. Infolgedessen mussten alle Indexfonds, passive Fondsmanager, Portfoliomanager usw. ihre Gewichtung in Nvidia erhöhen und ihre Beteiligung an Tesla reduzieren.

Unabhängig davon, welche Unternehmen der nächsten Generation die Gunst der Wall Street gewinnen werden, könnten die derzeitigen Top-Performer in Zukunft aus den Top 10 herausfallen, weil die Ströme "passiven" Kapitals zusätzliche Verkäufe von den heutigen Marktführern erfordern, um mehr von den zukünftigen Stars zu kaufen.

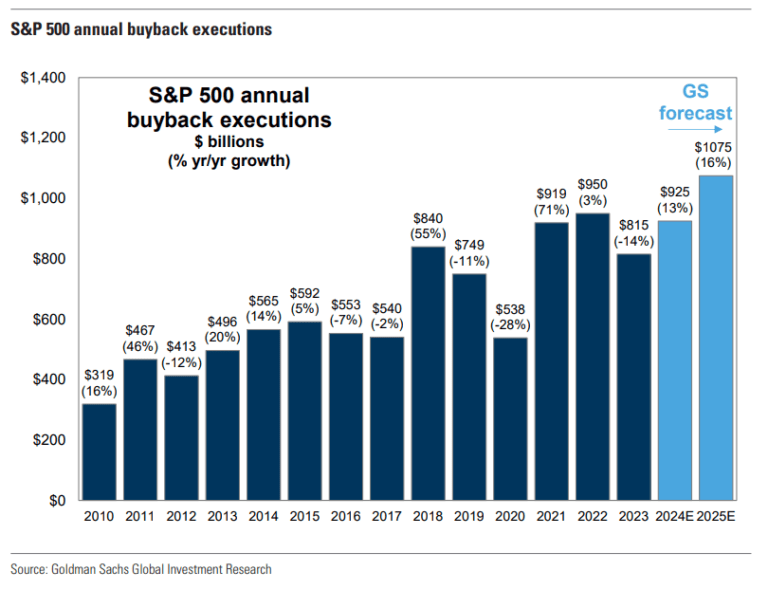

Aktienrückkäufe

Und schließlich könnten die Aktienrückkäufe der Unternehmen, die sich der Marke von 1 Bio. USD annähern und diese im Jahr 2024 überschreiten werden, die heutigen Marktführer belasten. Der Grund dafür ist, dass die größten Unternehmen, die über die notwendigen Cash-Reserven verfügen, um große milliardenschwere Programme durchzuführen, wie Apple, Microsoft, Alphabet (NASDAQ:GOOGL) und Nvidia, diese Rückkaufprogramme dominieren. So werden beispielsweise über 10 % der Rückkäufe im Jahr 2024 allein auf Apple entfallen.

Wenn Sie nicht verstehen, wie wichtig Aktienrückkäufe für die Aufrechterhaltung der derzeitigen Marktdominanz der größten Unternehmen sind, können Sie hier einige grundlegende Berechnungen nachvollziehen.

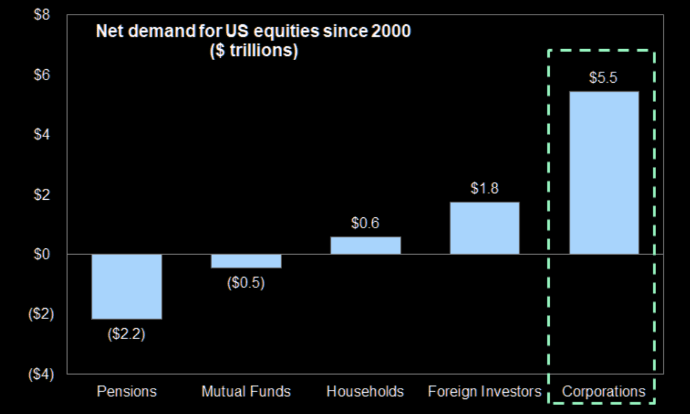

- Pensions- und Investmentfonds = (-2,7 Bio. USD)

- Private Haushalte und ausländische Investoren = +2,4 Bio. USD

- Zwischensumme = (-0,3 Bio. USD)

- Unternehmen (Rückkäufe) = 5,5 Bio. USD

- Netto-Gesamtbetrag = 5,2 Bio. USD

Mit anderen Worten: Seit dem Jahr 2000 wurden 100 % aller Nettoaktienkäufe von Unternehmen selbst getätigt.

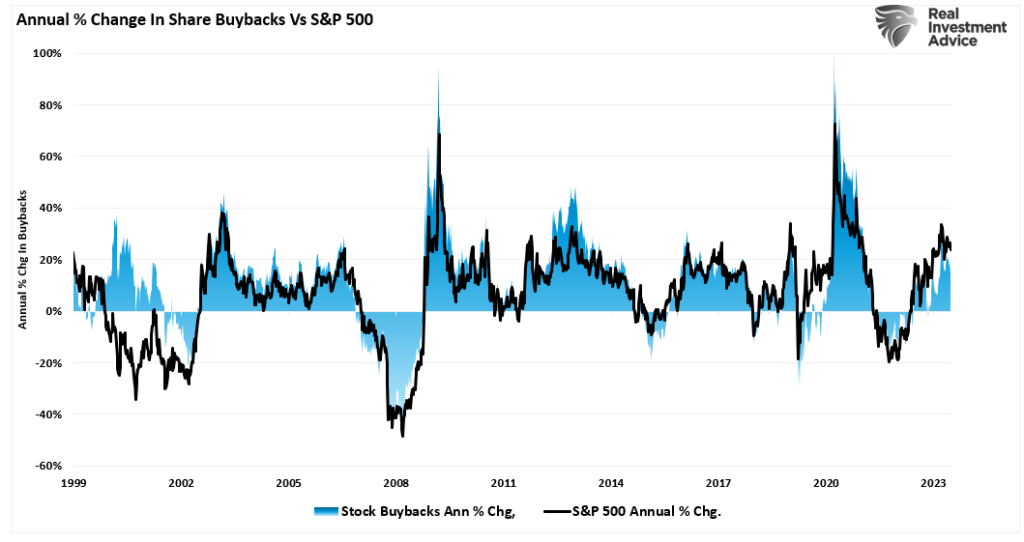

Deshalb überrascht es nicht, dass es eine hohe Korrelation zwischen dem Auf und Ab der Aktienrückkäufe von Unternehmen und der Marktperformance gibt.

Solange die Unternehmen also die größten Käufer ihrer eigenen Aktien bleiben, wird die derzeitige Dominanz der "Mega-Caps" anhalten. Natürlich gibt es Gründe, warum sich das derzeitige Tempo der Aktienrückkäufe verlangsamen wird.

- Änderungen im Steuerrecht

- Ein Verbot von Aktienrückkäufen (diese waren schon einmal verboten, da sie die Märkte manipulieren konnten)

- Eine Trendwende bei der Rentabilität, die den Rückkauf von Aktien uninteressant macht.

- Wirtschaftliche Rezession/Kreditereignisse, aufgrund derer Unternehmen defensiver agieren müssen (wie z. B. in den Jahren 2000, 2008, 2022)

Aus welchen Gründen auch immer, ein Rückgang der Rückkaufprogramme könnte die Dominanz der derzeitigen Marktführer stark einschränken.

Ich habe keine Ahnung, welches Ereignis eine solche Wende auslösen könnte und wann. Ein Rückgang dieser Aktivitäten könnte jedoch der Dominanz der Mega-Caps ein jähes Ende setzen, denn die Aktienrückkäufe der Unternehmen waren bisher der Grund für die gesamten Nettokäufe der größten Aktien.

Fazit

Die derzeitige Dominanz der größten Unternehmen ist nicht überraschend. Wie bereits erwähnt, sind sie für den Großteil des Gewinn- und Umsatzwachstums im S&P 500 Index verantwortlich, und sie sind die größten Käufer ihrer eigenen Aktien. Es sind auch genau diese Unternehmen, die im Rampenlicht der aktuellen Revolution der "künstlichen Intelligenz" stehen - wie schon in den letzten zehn Jahren.

Angesichts der Geschwindigkeit, mit der sich Technologie und Wirtschaft verändern, ist jedoch davon auszugehen, dass die führenden Titel des letzten Jahrzehnts die Märkte im nächsten Jahrzehnt nicht mehr dominieren werden.

Für Anleger ist es von entscheidender Bedeutung, die Dynamik der einzelnen Marktzyklen zu verstehen und ihre Anlageentscheidungen auf der Grundlage dieses Wissens zu treffen. Wer heute Aktien zu den extremsten Bewertungen des letzten Jahrhunderts kauft und erwartet, dass diese Aktien das nächste Jahrzehnt dominieren werden, könnte enttäuscht werden.

Der derzeitige langfristige Bullenmarktzyklus wird von vielen Variablen gestützt. Wie die Geschichte jedoch zeigt, hat eine kurzsichtige Anlagepolitik immer wieder zu schlechten Ergebnissen geführt.

Behalten Sie das im Hinterkopf!

Hinweis: Starten Sie mit InvestingPro in eine neue Ära des Investierens! Für nur 7,40 Euro im Monat (bei einem Jahresabo) erhalten Sie Zugang zu einem umfassenden Set an Tools, die Ihre Investmentstrategie verbessern werden:

- ProPicks: Setzen Sie auf KI-gesteuerte Aktienstrategien mit bewährtem Erfolg. Jeden Monat landen über 100 Aktienempfehlungen direkt in Ihrem Postfach.

- ProTips: Wir übersetzen komplexe Finanzdaten in kurze, verständliche Informationen, damit Sie immer den Durchblick behalten.

- Profi-Screener: Finden Sie die besten Aktien, passend zu Ihren Kriterien.

- Umfassende Finanzdaten: Erkunden Sie detaillierte Finanzdaten für tausende Aktien und sichern Sie sich damit einen entscheidenden Vorteil.

Und es kommt noch mehr! Freuen Sie sich auf zusätzliche innovative Services, die Ihr Erlebnis mit InvestingPro weiter verbessern werden.

Klicken Sie auf den Link und nutzen Sie den Rabattcode "PROTRADER" für zusätzliche bis zu 10 % Rabatt auf unsere Jahrespakete. Jetzt zugreifen!