Seit der durch das Platzen des "Yen-Carry-Trades" im August ausgelösten Korrektur und der anschließenden Erholung hat sich die bullishe Positionierung wieder mit aller Macht durchgesetzt, allerdings sehen sich die Anleger Anfang September mit zwei großen Risiken konfrontiert.

Eine bullische Positionierung und Optimismus sind zwar wichtige Zutaten für einen steigenden Markt, aber es steckt noch mehr dahinter.

Es ist wahr, dass "eine steigende Flut alle Boote anhebt", was bedeutet, dass, wenn der Markt steigt, die Anleger beginnen, höheren Aktienkursen hinterherzulaufen, was zu einer regelrechten Kaufspirale führt.

Daraus ergibt sich eine größere Marktbreite und -beteiligung, die weitere Preissteigerungen begünstigt.

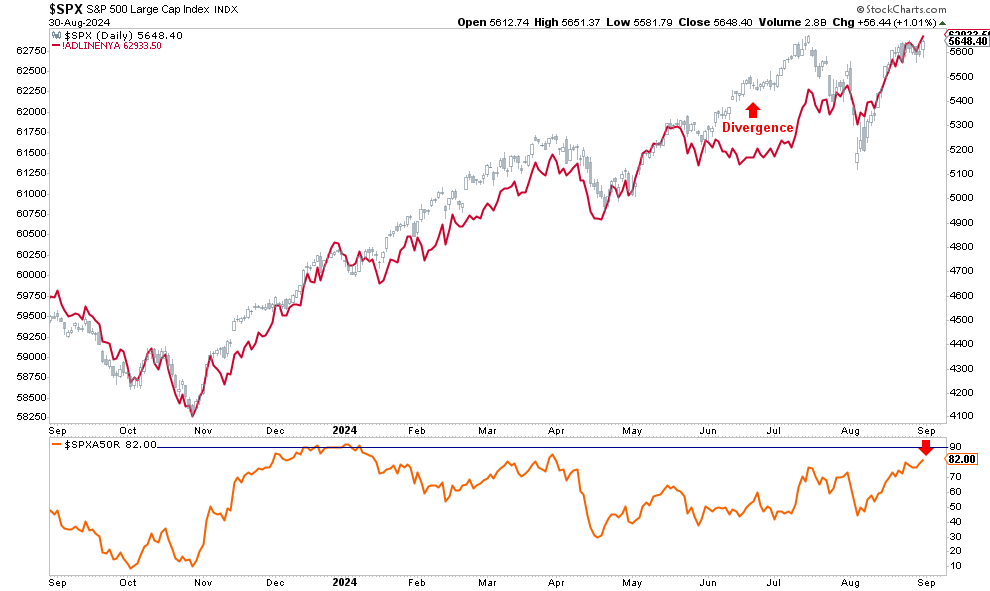

Nach dem Rückgang im August zeigt die folgende Grafik für den S&P 500 die Verbesserung der NYSE Advance/Decline Line und die Anzahl der Aktien, die über ihrem jeweiligen gleitenden 50-Tage-Durchschnitt (DMA) gehandelt werden.

Angesichts der Tatsache, dass "auf jeden Käufer ein Verkäufer kommen muss", bestätigen diese Daten, dass Käufer zunehmend bereit sind, höhere Preise zu zahlen, um Verkäufer auf den Markt zu locken.

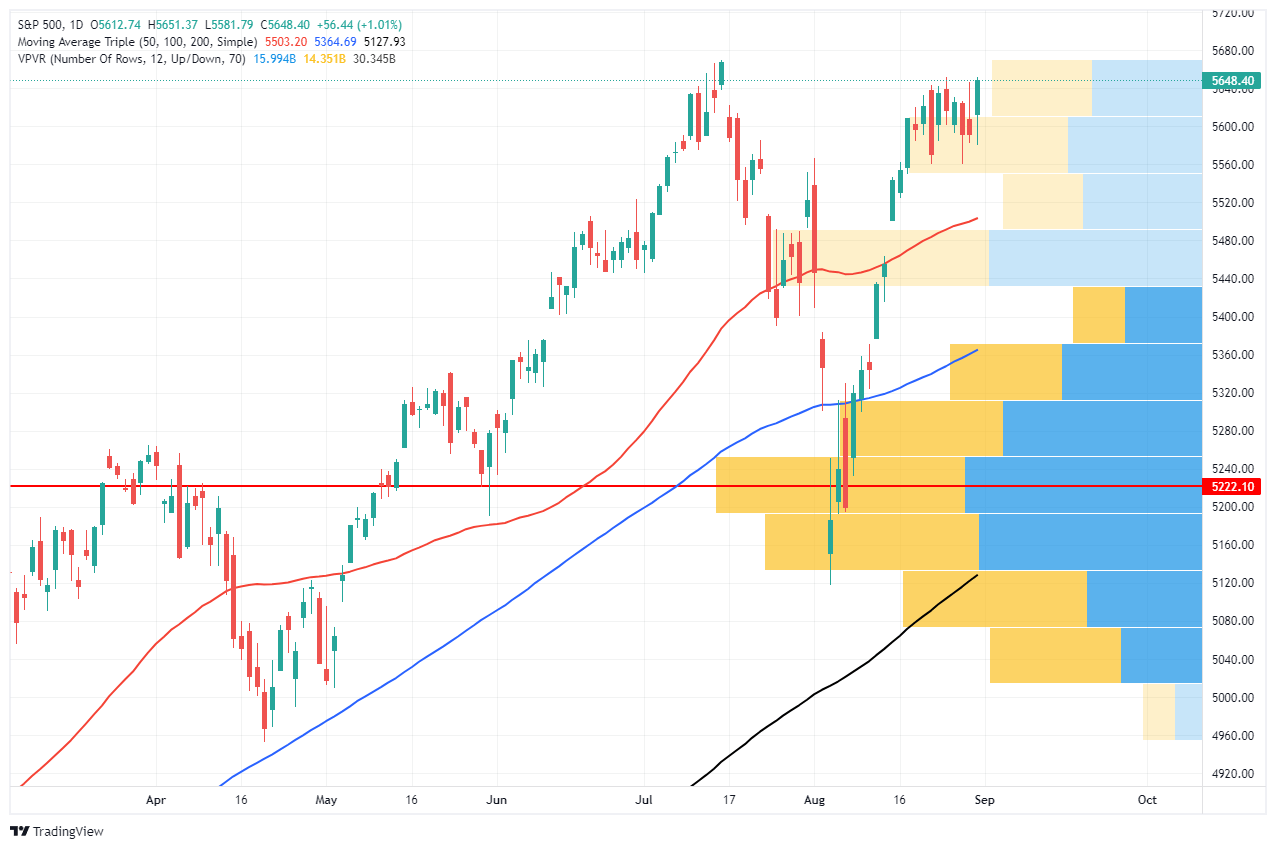

Dieser Zyklus setzt sich fort, bis die Zahl der Käufer, die bereit sind, höhere Preise zu zahlen, abnimmt. Während die Preise steigen, gibt es auf dem aktuellen Preisniveau immer weniger Käufer, wie die Abbildung des Handelsvolumens bei verschiedenen Preisniveaus zeigt.

Wie zu sehen ist, finden sich die Käufer derzeit "tiefer" - zwischen 5440-5480 und den jüngsten Korrekturtiefs.

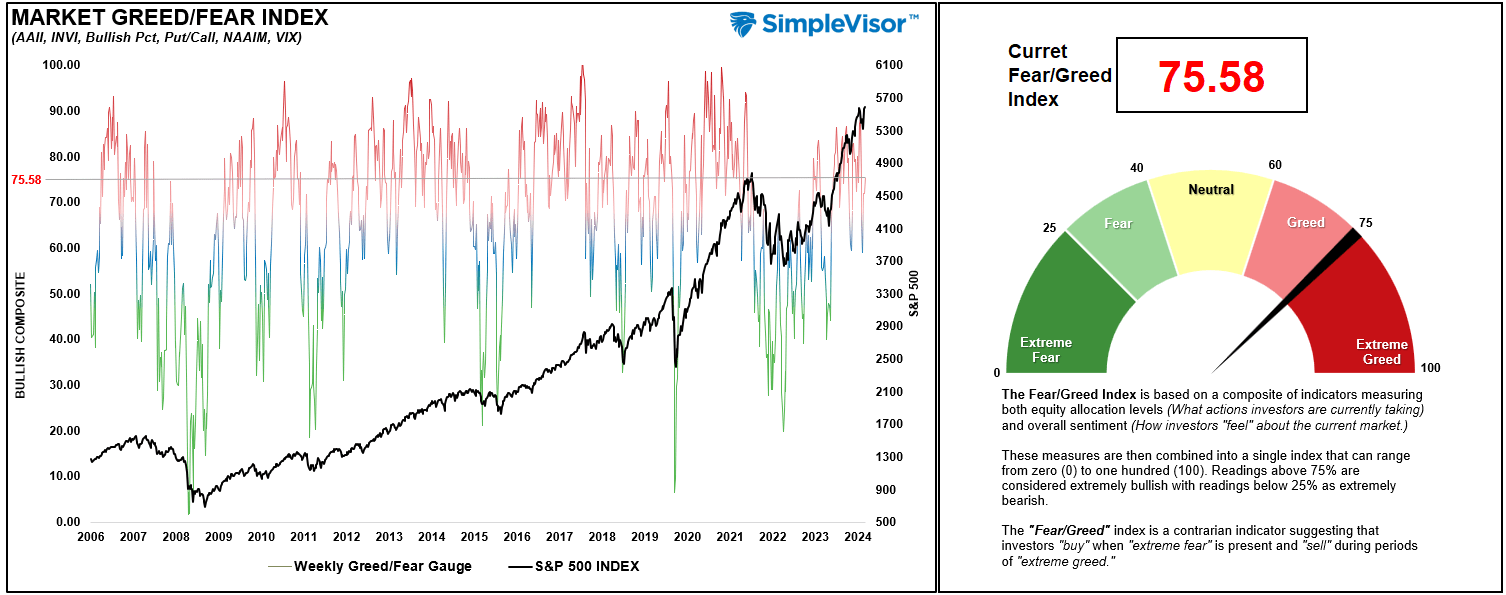

Doch obwohl die Zahl der Käufer auf dem aktuellen Niveau abnimmt, nimmt der Optimismus der Anleger mit steigenden Preisen zu.

Wie unser zusammengesetzter Fear/Greed-Indikator, der auf der Positionierung der Investoren am Markt basiert, zeigt, sind wir wieder auf einem eher "gierigen" Niveau angelangt.

Die Preise sind noch nicht auf einem extremen Niveau, und die Anleger sind wieder zunehmend optimistisch, dass die Preise in Zukunft weiter steigen werden. Natürlich bestätigen solche Messungen nur, was uns die Marktpreise ohnehin schon sagen.

Anfang September zeichnen sich jedoch zwei Hauptrisiken für den Aufwärtstrend ab.

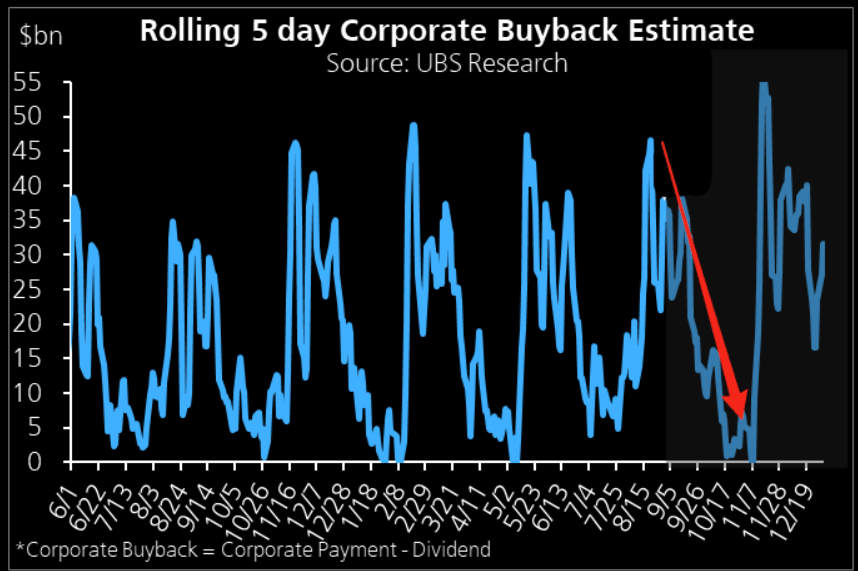

1. Das Zeitfenster für Aktienrückkäufe schließt sich allmählich

In den nächsten zwei Monaten besteht das Hauptrisiko für bullish eingestellte Anleger darin, dass eine wichtige Käufergruppe auf dem Markt wegfällt - die Unternehmen. Weitere Informationen über die Bedeutung von Aktienkäufen durch Unternehmen für die Börsen finden Sie hier:

- Beherrschen die heutigen Tech-Giganten auch morgen den Markt?

- Rückkäufe und Firmenbilanzen halten Marktkorrektur in Schach

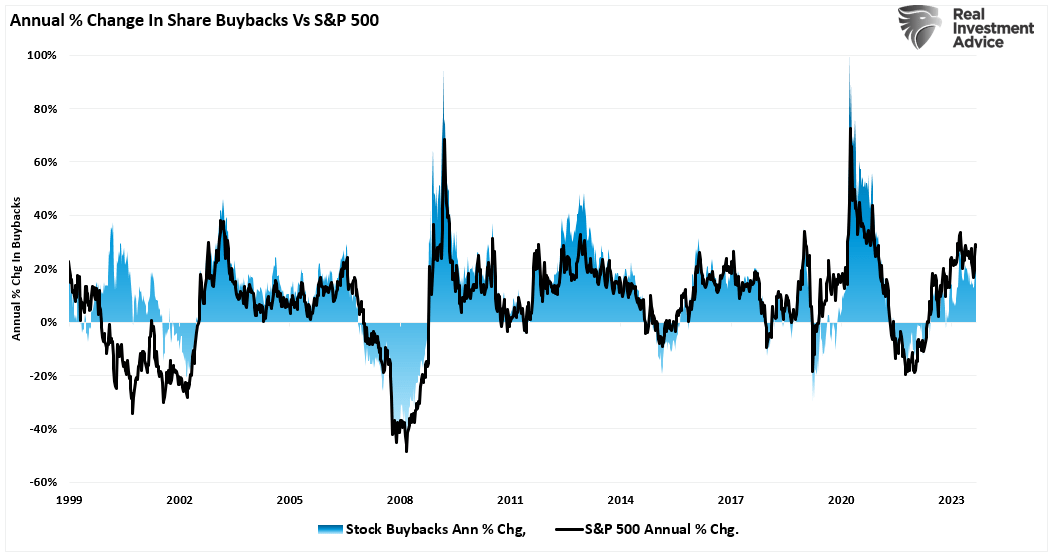

Seit dem Jahr 2000 entfallen nahezu 100 % der Netto-Aktienkäufe auf Unternehmen. Anders gesagt: Ohne diese Rückkäufe wäre der Marktwert heute eher bei 3.000 als bei 5.600 Punkten angesiedelt.

Gleichzeitig warnen Experten vor den potenziellen kurzfristigen Gefahren dieser Rückkäufe. Michael Lebowitz kommentierte die Lage wie folgt:

Wie die Jahreszeiten folgen auch Aktienrückkäufe festen Mustern. Der Höhepunkt dieser Rückkäufe liegt hinter uns, und in den kommenden Wochen bis Anfang November wird ein deutlicher Rückgang zu beobachten sein. Ein Rückgang der Aktienrückkäufe muss jedoch nicht als negatives Signal für die Märkte verstanden werden. Es bedeutet lediglich, dass die Nachfrage nach den betreffenden Aktien vorübergehend abnimmt. Aktienrückkäufe fungieren dabei oft wie ein unterstützender Rückenwind für die Kursentwicklung.

Dieses wiederkehrende Muster ist kein Zufall, sondern eng mit den Quartalsberichten der Unternehmen verknüpft. Denn aus regulatorischen und strategischen Gründen pausieren viele Unternehmen etwa einen Monat vor Veröffentlichung ihrer Gewinnberichte den Rückkauf eigener Aktien.

Insider-Handel verhindern: Mitarbeiter haben Zugang zu vertraulichen, unternehmensinternen Informationen, die der Öffentlichkeit nicht zugänglich sind. Ein Handelsverbot schützt das Unternehmen vor dem Verdacht, Aktien auf Basis solcher Insiderinformationen zu handeln.

Vertrauen der Anleger wahren: Aktive Aktienkäufe durch das Unternehmen kurz vor der Veröffentlichung von Geschäftsergebnissen könnten bei Anlegern Misstrauen wecken. Dies könnte dazu führen, dass Anleger die Käufe nachahmen und dadurch eine erhöhte Volatilität der Aktienkurse auslösen.

Regulatorische Risiken minimieren: Auch wenn die SEC Aktienrückkäufe vor der Ergebnisveröffentlichung nicht direkt reguliert, möchten die meisten Unternehmen Untersuchungen vermeiden, die darauf hindeuten könnten, dass die Rückkäufer über Insiderinformationen verfügen.

Wie am Donnerstag (5. September) zu sehen ist, schließt sich das Fenster für Rückkäufe allmählich.

Anfang Oktober und bis Ende des Monats wird es keine Unterstützung durch Rückkäufe der Unternehmen mehr geben. Mit anderen Worten: Der Hauptkäufer von Aktien wird nicht mehr mit Kaufpreisen zur Verfügung stehen.

Wenn Sie nicht glauben, dass Aktienrückkäufe so wichtig sind, wie wir behaupten, wird Ihnen die folgende Abbildung zeigen, wie die Realitäten aussehen.

Leider bringt der Wegfall dieses wichtigen Käufers ein erhebliches Sekundärmarktrisiko mit sich.

2. Bedenken aufgrund der bevorstehenden Präsidentschaftswahlen

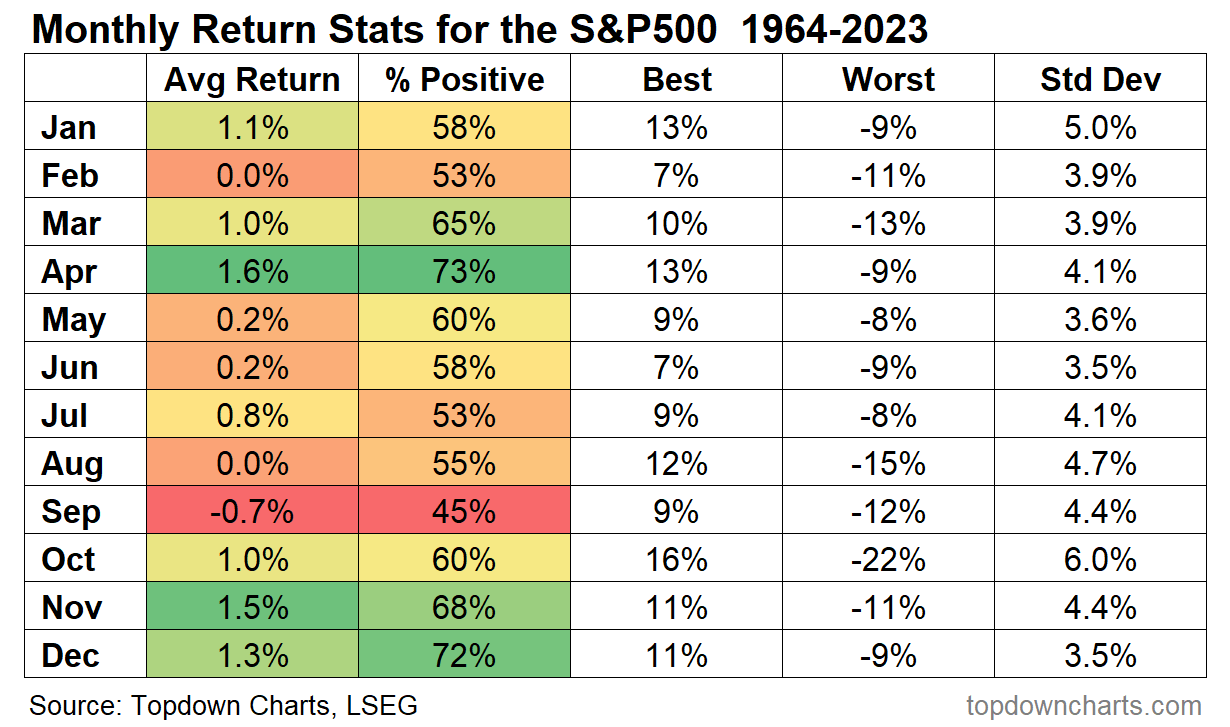

Mit dem Eintritt in die Monate September und Oktober steigt ein weiteres Risiko. Historisch gesehen fallen die Aktienmärkte in diesen Monaten, insbesondere in Jahren mit Präsidentschaftswahlen. Dafür gibt es drei Hauptgründe.

A. Ungewissheit über den Wahlausgang

Die Märkte mögen Ungewissheit nicht, und der Ausgang der Präsidentschaftswahlen ist eine große Unbekannte. In Wahljahren werden die Anleger vorsichtig, vor allem, wenn es ein Kopf-an-Kopfrennen gibt. Sie machen sich Sorgen über mögliche politische Veränderungen, die Steuern, das regulatorische Umfeld und Staatsausgaben betreffen. Diese erhöhte Unsicherheit erhöht die Marktvolatilität und führt häufig zu Korrekturen an den Aktienmärkten, wenn die Anleger sich in sicherere Anlagen flüchten.

B. Bedenken hinsichtlich der Änderung der Politik

Je nach Wahlausgang kann es zu erheblichen politischen Veränderungen kommen. So haben Harris und Trump in diesem Jahr sehr unterschiedliche Ansätze in den Bereichen Steuerpolitik, Regulierung und internationaler Handel. Da die Umfragen bisher sehr knapp ausfallen, könnte die Wall Street versuchen, ihre Gewinne vor der Wahl zu sichern, da sie befürchtet, dass neue politische Maßnahmen die Unternehmensgewinne durch höhere Steuersätze und möglicherweise Änderungen der Kapitalertragssätze negativ beeinflussen könnten.

C. Veröffentlichung von Wirtschaftsdaten

September und Oktober sind kritische Monate für die Veröffentlichung von Wirtschaftsdaten, zumal die Fed im September eine Zinssenkung in Aussicht gestellt hat. Schlüsselindikatoren aus den Bereichen Beschäftigung, Inflation und Immobilien werden die Märkte in den nächsten zwei Monaten möglicherweise bewegen. Angesichts der bevorstehenden Wahlen werden die Märkte diese Veröffentlichungen genau beobachten, da die Kandidaten versuchen werden, die Daten für sich zu nutzen. Negative Überraschungen könnten zu einem starken Anstieg der Volatilität führen.

Fazit

Da der September ohnehin ein schwacher Monat ist, kann das Verständnis dieser beiden Risiken den Anlegern helfen, mit einem Anstieg der Volatilität umzugehen, insbesondere in Wahljahren.

Das richtige Timing für eine solche Konsolidierung oder Korrektur ist jedoch immer heikel.

Wir empfehlen eine konsequente Risikokontrolle, gegebenenfalls Gewinnmitnahmen, eine Neugewichtung der Portfolios und eine etwas höhere Cash-Position.

Diese Maßnahmen können die Portfolios zwar nicht vollständig vor kurzfristigen Rückschlägen schützen, aber sie werden die erhöhte Volatilität abfedern und rationalere und kontrolliertere Portfolioentscheidungen ermöglichen.

Welche Aktie sollten Sie als nächstes kaufen?

Die Aktienkurse schießen dieses Jahr durch die Decke. Aber viele Anleger sind verunsichert, ob sie noch mehr Geld in Aktien investieren sollen. Sind Sie sich nicht sicher, wo Sie Ihr Geld als nächstes investieren sollten? Dann sichern Sie sich den Zugang zu unseren bewährten Aktienportfolios und entdecken Sie vielversprechende Möglichkeiten.

Allein in diesem Jahr hat ProPicks KI zwei Aktien identifiziert, die um mehr als 150% gestiegen sind, vier weitere Aktien, die um mehr als 30% gestiegen sind, und drei Aktien, die um mehr als 25% zugelegt haben. Diese Bilanz lässt sich wahrlich sehen.

Mit Portfolios, die auf Dow-Aktien, S&P-Aktien, Tech-Aktien und Mid-Cap-Aktien zugeschnitten sind, können Sie verschiedene Strategien zum Vermögensaufbau erkunden.