- Zinssenkungen begünstigen Aktien, doch nicht alle Sektoren profitieren gleich stark.

- In diesem Artikel analysieren wir die Sektoren und Aktien, die vom aktuellen Trend am meisten profitieren.

- Neben gezielten Aktienempfehlungen betrachten wir auch vielversprechende ETFs.

- Für weniger als 8 Euro im Monat bietet das Fair Value-Tool von InvestingPro eine einfache Möglichkeit, potenzielle Gewinner und Verlierer in Ihrem Portfolio zu identifizieren.

Die Rede des Fed-Vorsitzenden in Jackson Hole hat bestätigt, was viele bereits erwartet hatten: Eine Zinssenkung steht unmittelbar bevor.

Das Statement besiegelte eine signifikante Wende in der Geldpolitik, vor allem was das Timing betrifft. Das letzte Mal, dass die Fed die Zinsen so kurz vor einer Präsidentschaftswahl gesenkt hat, war während der Finanzkrise 2008.

Angesichts der zu erwartenden Zinssenkung sind die Anleger natürlich neugierig, welche Sektoren und Aktien davon profitieren werden.

Sinkende Zinsen verbilligen die Kreditaufnahme, so dass Unternehmen mehr in ihr Geschäft investieren und ihre Rentabilität steigern können.

Niedrigere Zinsen fördern auch den Konsum, insofern sie die Finanzierung größerer Anschaffungen wie Häuser und Autos erleichtern.

Zu den Sektoren, die von niedrigeren Zinssätzen besonders profitieren dürften, gehören:

-

Dividendenstarke Unternehmen – Versorger (NYSE:XLU): Versorger und ähnliche dividendenstarke Sektoren profitieren häufig von stabilen Gewinnen.

-

Luxusgüter (NYSE:XLY): Niedrigere Kreditkosten fördern die Konsumausgaben für hochwertige Produkte, was zu höheren Umsätzen in der Luxusgüterbranche führt.

-

Technologie (NYSE:XLK): Günstigere Zinssätze reduzieren die Kapitalkosten, wodurch Technologieunternehmen verstärkt in Forschung, Entwicklung und Wachstum investieren können.

-

Immobilien (NYSE:XLRE): Geringere Finanzierungskosten steigern die Nachfrage nach Immobilien, was positive Effekte für Immobilienunternehmen zur Folge hat.

Vor diesem Hintergrund schauen wir uns Aktien und ETFs aus den oben genannten Sektoren genauer an.

3 Aktien, die von niedrigeren Zinssätzen profitieren könnten

1. Amazon

Amazon (NASDAQ:AMZN) ist laut dem BrandZ-Index die wertvollste Einzelhandelsmarke der Welt.

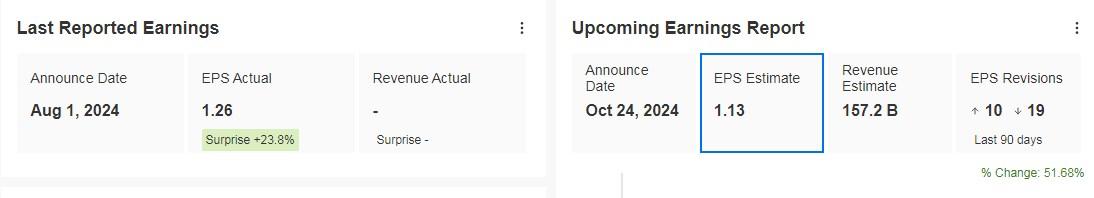

Das Unternehmen wird seine Ergebnisse am 24. Oktober vorlegen und voraussichtlich einen Anstieg des EPS (Gewinn pro Aktie) um 51,68 % bekannt geben.

Quelle: InvestingPro

Der Markt begrüßt die Maßnahmen zur Senkung der strategischen Kosten und zur Steigerung der operativen Effizienz. Darüber hinaus konnte Amazon die Versandkosten pro Einheit von 4,11 USD im zweiten Quartal 2022 auf 3,64 USD im zweiten Quartal 2024 senken.

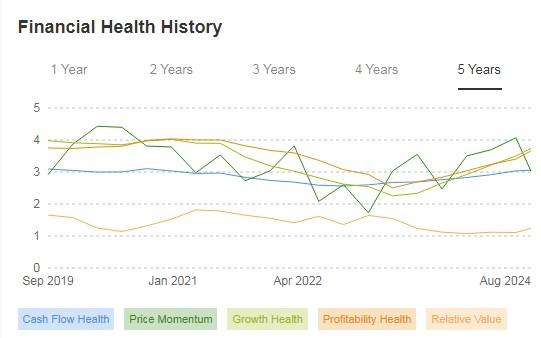

Die Finanzlage des Unternehmens ist hervorragend, wie die folgende Grafik zeigt.

Quelle: InvestingPro

Die Wall Street taxiert das Kursziel der Aktie auf 218,97 USD.

Quelle: InvestingPro

2. Microsoft

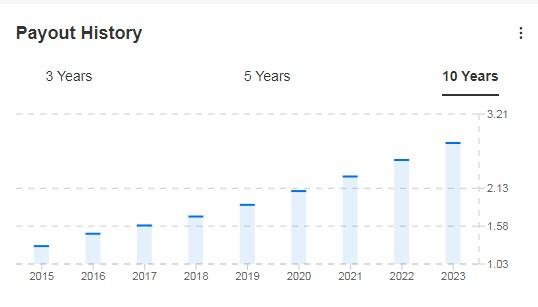

Microsoft (NASDAQ:MSFT) hat seit Jahresbeginn um 10 % zugelegt und bietet seinen Anlegern eine bescheidene Dividendenrendite von 0,72 %.

Mit 19 Jahren kontinuierlicher Dividendenerhöhungen und einer niedrigen Ausschüttungsquote von 25,4 % gibt es bei diesem Unternehmen in puncto Dividende reichlich Luft nach oben.

Quelle: InvestingPro

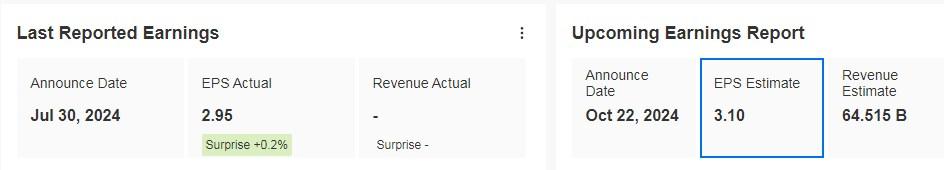

MSFT legt seinen nächsten Quartalsbericht am 22. August vor. Letzten Monat berichtete das Unternehmen, dass KI dem Azure-Produkt im Quartal einen weiteren Schub gegeben hat und erwartet, dass sich das Wachstum in der zweiten Jahreshälfte beschleunigen wird.

Quelle: InvestingPro

Das Beta beläuft sich bei Microsoft auf 0,89, was bedeutet, dass sich diese Aktien in die gleiche Richtung wie der Markt bewegt, wenn auch mit geringerer Volatilität.

Quelle: InvestingPro

Die Wall Street schätzt den fairen Wert der Aktie auf 499,49 USD.

Quelle: InvestingPro

3. Affirm

Affirm (NASDAQ:AFRM) ist ein Fintech-Unternehmen, das 2012 von Max Levchin, Mitbegründer von PayPal (NASDAQ:PYPL), gegründet wurde. Es ist führend im Segment "buy now, pay later".

Mit seinen innovativen Lösungen richtet sich das Unternehmen an Verbraucher, die flexible Zahlungsmöglichkeiten suchen.

Die Wachstumsbestrebungen von Affirm zeigen sich in strategischen Partnerschaften mit anderen Unternehmen (Apple (NASDAQ:AAPL), Amazon und Shopify (NYSE:SHOP)) und der Expansion in neue Märkte.

Das Fintech-Unternehmen sieht sich aufgrund der hohen Zinsen mit Herausforderungen konfrontiert. Da es sich nicht um eine Bank handelt, ist es bei der Kreditaufnahme auf externe Banken angewiesen, und die gestiegenen Zinsen erhöhen die Kosten für die Kreditaufnahme.

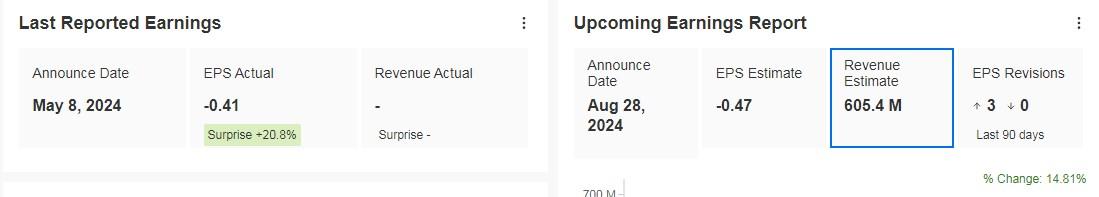

Der Ergebnisbericht des Unternehmens ist für heute, den 28. August, geplant. Die Einnahmen werden voraussichtlich um 14,81 % steigen.

Quelle: InvestingPro

Das durchschnittliche Kursziel der Börse für Affirm liegt knapp unter 60 USD.

Quelle: InvestingPro

2 Fonds, die von den niedrigeren Zinssätzen profitieren

1. Vanguard High Dividend Yield Index Fund ETF-Anteile

Der Vanguard High Dividend Yield Index Fund ETF Shares (NYSE:VYM) investiert in Aktien von Unternehmen, die Dividenden ausschütten und von denen einige zur noblen Gruppe der Dividendenaristokraten gehören.

Die jährliche Nettokostenquote beträgt 0,06 %.

Die 10-Jahres-Rendite liegt bei 10,07 %, die 5-Jahres-Rendite bei 10,62 % und die 3-Jahres-Rendite bei 9,01 %.

Die größten Positionen in diesem ETF: Broadcom (NASDAQ:AVGO), JPMorgan Chase (NYSE:JPM), Exxon Mobil (NYSE:XOM), Johnson & Johnson, Procter & Gamble (NYSE: PG), The Home Depot (NYSE:HD), AbbVie (NYSE:ABBV), Walmart (NYSE:WMT), Merck (ETR:MRCG) und Bank of America (NYSE:BAC).

2. Virtus Infracap REIT Preferred ETF

Der InfraCap REIT Preferred ETF (NYSE:PFFR) setzt auf REITs, um ein Engagement im Immobiliensektor zu realisieren.

Den ETF mit einer Kostenquote von 0,45 % gibt es erst seit etwas mehr als sechs Jahren. Trotz seiner relativ kurzen Historie erzielte er im vergangenen Jahr eine beachtliche Rendite von 11,23 %.

Die größten Positionen in diesem ETF: DigitalBridge, UMH Properties (NYSE:UMH), AGNC Investment (NASDAQ:AGNC), Kimco Realty (NYSE:KIM), Hudson Pacific Properties (NYSE:HPP), SL Green Realty (NYSE:SLG) und Vornado Realty Trust (NYSE:VNO).

***

Haftungsausschluss: Dieser Artikel dient nur zu Informationszwecken. Er stellt keine Aufforderung, kein Angebot, keine Beratung und keine Empfehlung für eine Anlage dar und soll keiner Weise zum Kauf von Vermögenswerten anregen. Ich möchte Sie darauf hinweisen, dass alle Arten von Anlagen unter verschiedenen Gesichtspunkten bewertet werden und mit einem hohen Risiko behaftet sind. Daher trägt allein der Anleger die Verantwortung für jede Anlageentscheidung und das damit verbundene Risiko. Wir bieten auch keine Anlageberatungsdienste an. Wir werden Sie niemals kontaktieren, um Ihnen Anlage- oder Beratungsdienstleistungen anzubieten.