Es wird allgemein erwartet, dass die Europäische Zentralbank am Donnerstag die geldpolitischen Impulse erhöhen wird. Sie wäre die einzige der großen Zentralbanken, die in dieser Woche eine Lockerung beschließt, und eine der wenigen, die in diesem Monat den Akkommodationsgrad der Geldpolitik erhöht. Doch anstatt vor der Zinsentscheidung zu korrigieren, genießt der Euro die längste Gewinnserie gegenüber dem US-Dollar seit mehr als sechs Jahren. Das letzte Mal, dass der EUR/USD an sieben Handelstagen in Folge im Plus schloss, war im Dezember 2013. Diese widersprüchliche Preisentwicklung ist vor allem deshalb irritierend, weil die Zentralbank voraussichtlich düstere Wirtschaftsprognosen vorlegen wird.

Warum also steigt der Euro trotz der möglicherweise weiteren Lockerung der EZB? Es gibt ein paar Gründe, die diesen Anstieg erklären.

Erstens ist der US-Dollar in dieser Woche stark gefallen, da sich die Risikobereitschaft verbesserte und der Euro automatisch davon profitiert hat. Die aktuelle Korrelation zwischen Aktien und dem Euro ist sehr ausgeprägt. Zweitens waren die Wirtschaftsberichte der Eurozone in dieser Woche meist vielversprechend. Die Einkaufsmanagerindizes wurden hochgesetzt, während die Arbeitslosenzahlen und die Arbeitslosenquote in Deutschland deutlich gestiegen sind. Dafür ging jedoch die Zahl der Anträge auf Arbeitslosenunterstützung gegenüber April zurück. Hinzu kommt dass die Aussicht auf eine 500-Milliarden-Euro-Erhöhung der quantitativen Lockerung der EZB weitgehend eingepreist wurde.

Letzte Woche sagte EZB-Präsidentin Christine Lagarde, es sei sehr wahrscheinlich, dass das "milde Szenario der EZB überholt ist" und die wirtschaftlichen Auswirkungen der Coronavirus-Krise wahrscheinlich zwischen den "mittleren bis schweren Szenarien" der Zentralbank liegen, was bedeutet, dass das BIP im Jahr 2020 zwischen 8% und 12% fallen könnte. EZB-Mitglied Isabel Schnabel äußerte sich unverblümter und sagte, die EZB sei bereit, die Instrumente zu vergrößern, um ihren Auftrag zu erfüllen. EZB-Vizepräsident Luis de Guindos meinte, die Zentralbank sei völlig offen für eine Rekalibrierung ihres Konjunkturprogramms, während Chefökonom Philip Lane erklärte, der wirtschaftliche Schock erfordere eine expansive Fiskal- und Geldpolitik. Dieser Grad an Geschlossenheit garantiert beinahe einen dovishen Ausblick und eine Lockerung der Geldpolitik, die die Rallye des Euro zum Stillstand bringen könnte.

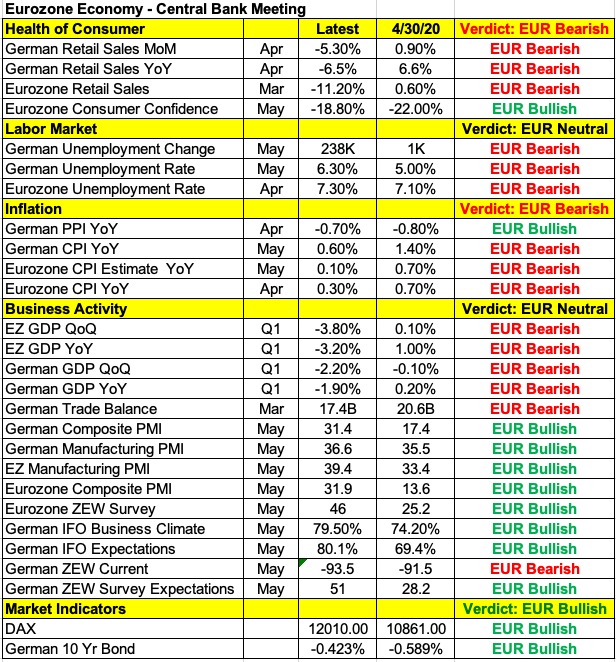

Es wird nicht nur erwartet, dass die EZB sich weiter locker macht, sondern es besteht kaum ein Zweifel daran, dass die europäische Währungsbehörde im Juli oder September eine weitere Erhöhung der Konjunkturmaßnahmen plant. Bislang hat die EZB nur ein Drittel ihres 750-Milliarden-Euro-Programms umgesetzt, und obwohl die Lockdown-Beschränkungen in Europa nachlassen, ist eine vollständige Erholung der Wirtschaft noch lange nicht in Sicht. Sollte die Zentralbank das Programm um mehr als 500 Milliarden Euro erhöhen, dann würde sie damit die Rallye der Gemeinschaftswährung stoppen und den EUR/USD unter die Marke von 1,10 Dollar schicken. Wenn die Zentralbank um 500 Milliarden Euro lockert, ihre Wachstumsprognosen für 2020 und 2021 nach unten korrigiert und weitere Impulse in Aussicht stellt, sollten wir Gewinnmitnahmen Euro sehen. Wenn jedoch die Anleihenkäufe um 500 Milliarden Euro erhöht werden und Lagarde eine Erholung der Eurozone in Aussicht stellt, könnte der EUR/USD neue Zwischenhochs erreichen, aber wir halten dieses Szenario für unwahrscheinlich, da es den Anleihenmarkt durcheinander wirbeln könnte. Ein Blick auf die nachstehende Tabelle zeigt, dass es in der Wirtschaft der Eurozone immer noch mehr Verschlechterungen als Verbesserungen gibt, aber die Aufwärtstendenzen bei den Einkaufsmanagerindizes, beim ZEW und beim IFO sind wichtige Zukunftsindikatoren.

Wie allgemein erwartet, hat die Bank of Canada die Zinssätze gestern unverändert gelassen. Es war die letzte Sitzung des Gouverneurs der kanadischen Notenbank, Stephen Poloz, und es gab keine Pressekonferenz. Tiff Macklem tritt heute die Nachfolge von Poloz an, so dass die nächste wichtige Sitzung im Juli stattfindet. Abgesehen davon waren ihre Wirtschaftsprognosen weniger pessimistisch, da die BoC die Schätzungen für einen Wirtschaftsabschwung von minus 15% bis minus 40% auf -12% bis -22% zurückschraubte, was den USD/CAD auf neue 2,5-Monatstiefs schickte. Der {Neuseeland-Dollar baute seine Gewinne gegenüber dem Greenback aus, aber interessanterweise erreichte der Australische Dollar trotz besser als erwarteter Daten ein vorläufiges Hoch. Das BIP fiel im ersten Quartal um 0,3% gegenüber einer Prognose von -0,4%. Die Baugenehmigungen sanken um 1,8% bei einer Prognose von -10,7%, und der PMI-Index für den Bausektor stieg von 21,6 auf 24,9.

Der US-Dollar entwickelte sich trotz besser als erwarteter ADP- (NASDAQ:{ADP) und ISM-Daten uneinheitlich. Die US-Privatbeschäftigung sank nur um 2,76 Millionen. Erwartet wurde ein Stellenabbau von 9 Millionen. Die Vormonatszahlen wurden ebenfalls nach oben revidiert. Die ISM-Aktivitäten außerhalb des verarbeitenden Gewerbes oder des Dienstleistungssektors schrumpften langsamer, und der Index stieg im Mai von 41,8 auf 45,4. Die Details des Berichts lassen eine leichte Verbesserung der Arbeitsmarktbedingungen erkennen. Die Beschäftigungskomponente erholte sich von 30 auf 31,8. Die stärkste Erholung war bei der Geschäftstätigkeit und den Auftragseingängen zu beobachten, was ein vielversprechendes Zeichen für die Wirtschaft ist.

Welche Aktie sollten Sie als nächstes kaufen?

Die Aktienkurse schießen dieses Jahr durch die Decke. Aber viele Anleger sind verunsichert, ob sie noch mehr Geld in Aktien investieren sollen. Sind Sie sich nicht sicher, wo Sie Ihr Geld als nächstes investieren sollten? Dann sichern Sie sich den Zugang zu unseren bewährten Aktienportfolios und entdecken Sie vielversprechende Möglichkeiten.

Allein in diesem Jahr hat ProPicks KI zwei Aktien identifiziert, die um mehr als 150% gestiegen sind, vier weitere Aktien, die um mehr als 30% gestiegen sind, und drei Aktien, die um mehr als 25% zugelegt haben. Diese Bilanz lässt sich wahrlich sehen.

Mit Portfolios, die auf Dow-Aktien, S&P-Aktien, Tech-Aktien und Mid-Cap-Aktien zugeschnitten sind, können Sie verschiedene Strategien zum Vermögensaufbau erkunden.