Investing.com - Die Börsen weltweit sind in Aufruhr, die Aktienkurse brechen ein, insbesondere die von hoch bewerteten Technologieunternehmen (NYSE:XLK). Investoren befürchten eine schnellere und stärkere Straffung der US-Geldpolitik, und neben den Zinssorgen soll auch der Ukraine-Konflikt ein Grund sein. Zum Teil spielt aber auch die Charttechnik der großen US-Börsenbarometer eine Rolle, wo zuletzt sowohl beim S&P 500 als auch beim Nasdaq die richtungsweisende Glättung der letzten 200 Tage unterschritten wurde. Sind die fetten Jahre an den Aktienmärkten nun vorbei?

Nein, schrieb der Chef-Marktstratege der US-Bank JPMorgan (NYSE:JPM) Marko Kolanovic in einer Kundenmitteilung. Die Korrektur an der Börse sei "übertrieben" und biete sogar Kaufgelegenheiten.

Für den S&P 500 ging es zum Wochenauftakt zwischenzeitlich auf den tiefsten Stand seit Juni 2021 nach unten, bevor sich der Index, der die 500 nach Marktkapitalisierung wichtigsten US-Unternehmen umfasst, kräftig erholte und am Ende sogar im Plus schloss.

Der technologielastige Nasdaq 100 war im Verlauf der Sitzung zeitweise um mehr als 4 Prozent, drehte dann aber ebenfalls kurz vor Handelsschluss auf und beendete den Tag doch noch höher. Der Dow Jones Industrial ging mit einem Zuwachs von 99 Punkten aus dem Handel, nachdem er zuvor bis zu 1.115 Punkte verloren hatte. Es war die größte Intraday-Rallye seit März 2020.

"Der jüngste Abverkauf bei Aktien ist übertrieben und steht nicht im Einklang mit der Konjunkturdynamik, den sich auflösenden Engpässen und der von uns erwarteten starken Gewinnsaison", hieß es in der Notiz.

Trotz der in der ganzen Wirtschaft zu beobachtenden Inflation dürften die Unternehmensgewinne weiterhin hoch ausfallen und von soliden Gewinnmargen flankiert werden, so Kolanovic.

"Manche sind besorgt, dass steigende Einkaufspreise die Gewinnspannen schmälern könnten, doch wir gehen davon aus, dass die Margen dank der hohen Aktivität und der Preise, die über der Lohninflation liegen, widerstandsfähig bleiben", sagte er.

JPMorgan verweist außerdem darauf, dass sich der Gesamtmarkt dem überverkauften Bereich nähere und die Stimmung zu pessimistisch werde, weshalb "wir uns in den letzten Zügen dieser Korrektur befinden könnten".

"Während der Markt die Rotation, losgetreten durch höhere Zinsen, nur langsam verdaut, glauben wir, dass die Berichtssaison als Beruhigungspille wirken wird", so der JPM-Analyst.

Die Gewinne der im S&P 500 notierten Unternehmen im vierten Quartal 2021 dürften um 23,7 Prozent im Vergleich zum Vorjahresquartal steigen. Das zeigen aktuelle Auswertungen von Refinitiv, einem globalen Anbieter von Finanzmarktdaten. Ohne den Energiesektor (NYSE:XLE) wird ein Gewinnanstieg von 15,6 Prozent prognostiziert.

Höhere Leitzinsen 2022 - diese Aktien sind jetzt interessant

An den Finanzmärkten wird mit höheren Zinsen gerechnet. Bis zum Jahresende preisen die Marktteilnehmer insgesamt vier Zinserhöhungen ein; die Federal Reserve selbst rechnet mit drei Zinsschritten. So aggressiv wie die Fed derzeit in ihrer Kommunikation ist, dürfte der Lift-Off schon im März beginnen. Gemäß dem von Investing.com entwickelten Fed Rate Monitor-Tool liegt die Wahrscheinlichkeit dafür bei über 86 Prozent. Einige Marktbeobachter, wie die US-Investmentbank Goldman Sachs (NYSE:GS), sehen sogar das Risiko eines fünften Zinsschritts.

Höhere Zinsen belasten in der Regel hoch bewertete Technologiewerte, weil ihre zukünftigen Gewinnerwartungen dann sinken, was sich wiederum in niedrigeren Multiples niederschlägt.

In einem Umfeld steigender Zinsen bevorzugen die Analysten von JP Morgan Aktien aus Europa und nicht aus den USA.

"Wir gehen nach wie vor davon aus, dass die Anleiherenditen und die Realzinsen weiter steigen werden, was wiederum zyklische Branchen stärker in den Vordergrund rücken würde, so wie das Jahr begonnen hat. Auf regionaler Ebene performt die Eurozone bei steigenden Zinsen in der Regel besser als die USA, weil dort die Multiples günstiger sind und eine größere sektorale Ausrichtung in Bezug auf Beta und Value herrscht", schrieb das JPMorgan-Team unter Führung von Mislav Matejka in einer am Dienstag vorliegenden Studie.

Sektoren wie Banken, Bergbau, Energie, Autos, Versicherungen, Reisen und Telekommunikation seien ihre Favoriten, so die Experten. Dem Technologiesektor steht die US-Bank neutral gegenüber, während sie die Sektoren Gesundheitswesen, Haushaltsprodukte, Nahrungsmittel und Getränke sowie Immobilien untergewichtet. Die Sektoren-Präferenz in den USA gestaltet sich ähnlich.

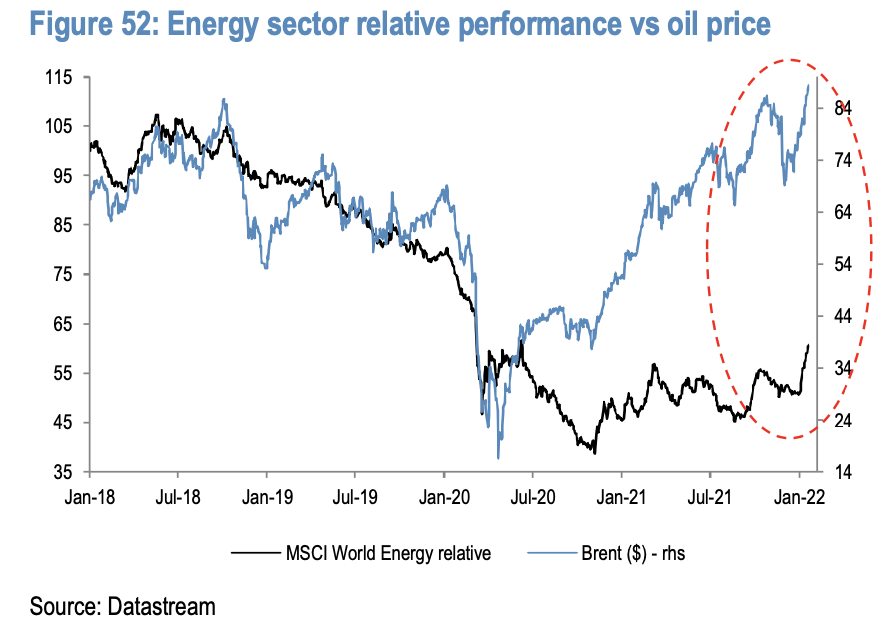

Aus dem Energiebereich in Europa setzen die Fachleute auf Werte wie BP (LON:BP), ENI (MI:ENI) und Repsol (MC:REP). "Der Energiesektor ist günstig und hat die Stärke des Ölpreises nicht mitgemacht", hieß es. Die Ölpreise haben sich in den letzten Tagen zwar etwas zurückgezogen, notieren aber immer noch in der Nähe ihrer siebenjährigen Höchststände, die sowohl Brent als auch WTI in der vergangenen Woche markiert hatten.

Bei Finanzunternehmen hat JPMorgan ein "Overweight"-Rating für die Lloyds Banking Group (LON:LLOY), Unicredit (MI:CRDI) und Intesa Sanpaolo (MI:ISP).

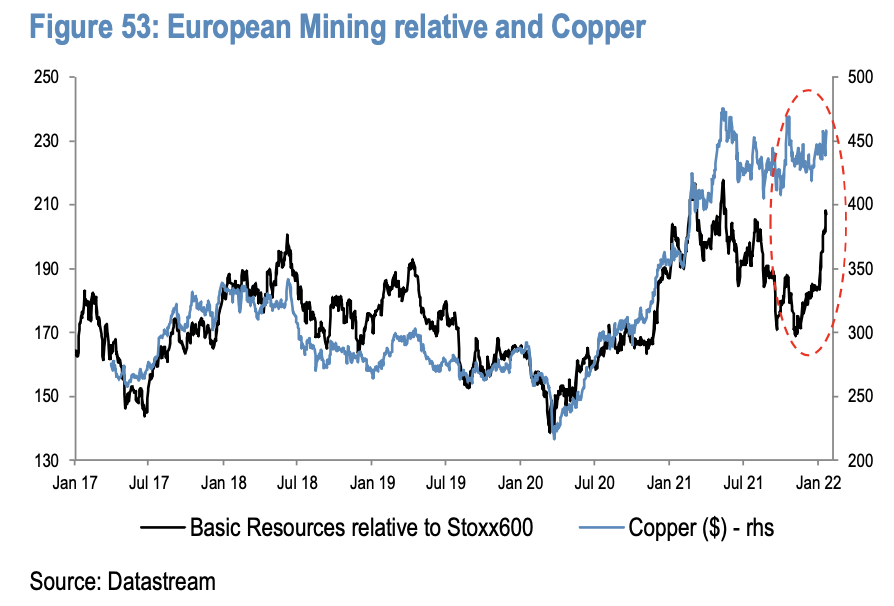

Im Rohstoffbereich bevorzugen sie Aktien wie Glencore (LON:GLEN), ArcelorMittal (AS:MT) und SSAB (ST:SSABa). Ihrer Einschätzung nach spiegelt die Kursentwicklung der Minen-Aktien den Aufwärtstrend bei Rohstoffen wie Kupfer, Aluminium und Zink "noch nicht vollständig widerspiegelt".

Lesen Sie auch: