- Der Oktober ist historisch gesehen der volatilste Monat für den US-Aktienmarkt

- Die Märkte konzentrieren sich im Oktober auf die US-Arbeitsmarktzahlen, den Verbraucherpreisindex und die Unternehmensergebnisse zum 3. Quartal

- In den kommenden Wochen sind weitere heftige Bewegungen in die ein oder andere Richtung zu erwarten

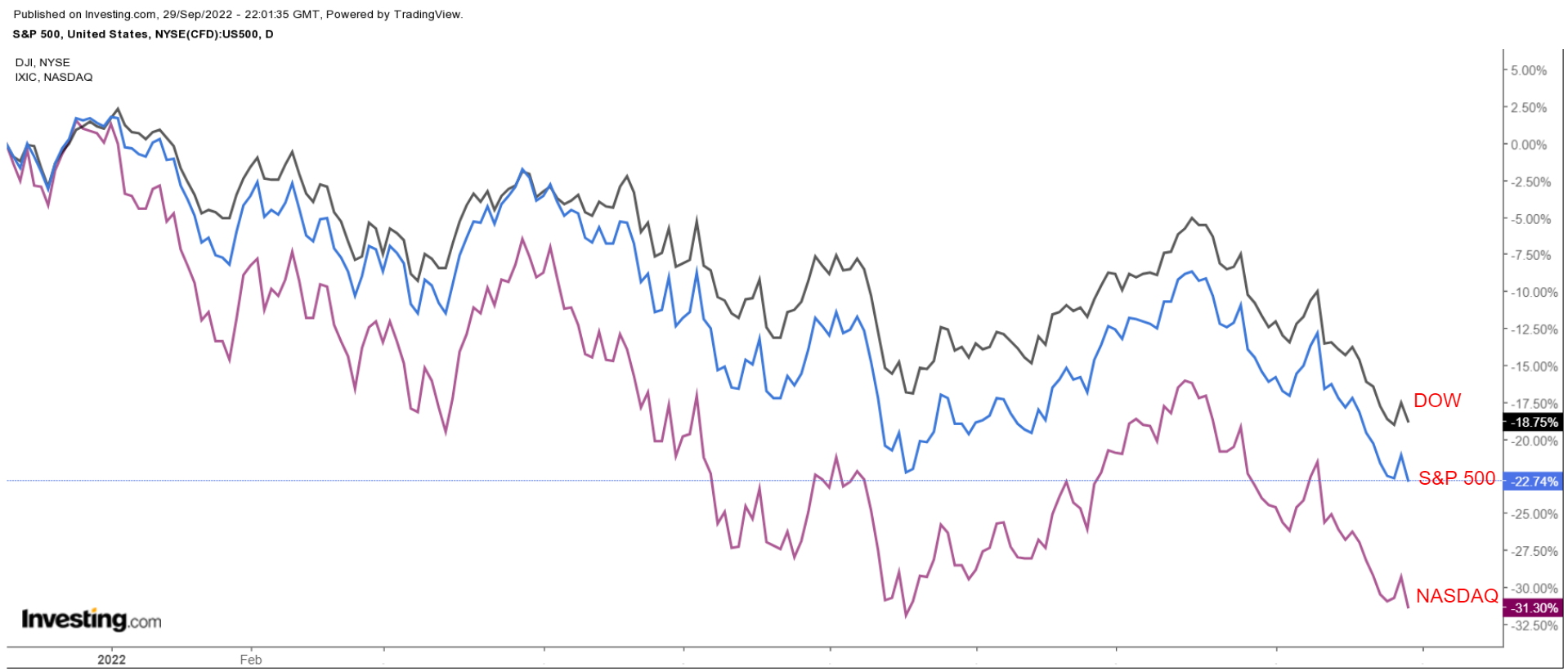

Die Kurse an der Wall Street brachen im September ein und schickten die großen Börsenindizes auf neue 52-Wochen-Tiefs. Hintergrund waren wachsende Befürchtungen, dass der aggressive Zinserhöhungskurs der Fed zur Bekämpfung der galoppierenden Inflation die Wirtschaft in eine tiefe Rezession stürzen könnte.

Der US-Aktienmarkt erlebte in der Folge den schlechtesten September seit 2008.

Der technologielastige Nasdaq Composite gab im Monatsverlauf um 9,1 % nach, während der S&P 500 und der Dow Jones mit einem Minus von 8 % bzw. 7,5 % aus dem Börsenmonat September gingen.

Der S&P hat nun den viertschlechtesten Start in ein Jahr in der Geschichte hingelegt, seit Jahresbeginn ist der marktbreite Index um 23,6 % gesunken. Er liegt nun etwa 25 % unter seiner Rekord-Schlussnotierung vom 3. Januar, was die technische Definition eines Bärenmarktes erfüllt.

Der Nasdaq ist Anfang des Jahres in einen Bärenmarkt abgerutscht und hat in diesem Jahr bereits 31,4 % an Wert eingebüßt. Damit ist er 33,8 % von seinem Rekordhoch vom 19. November 2021 entfernt.

Der Dow ist im bisherigen Jahresverlauf um 19,6 % gesunken und liegt etwa 21 % unter seinem zu Jahresbeginn erreichten Allzeithoch, und befindet sich ebenfalls im Bärenterritorium.

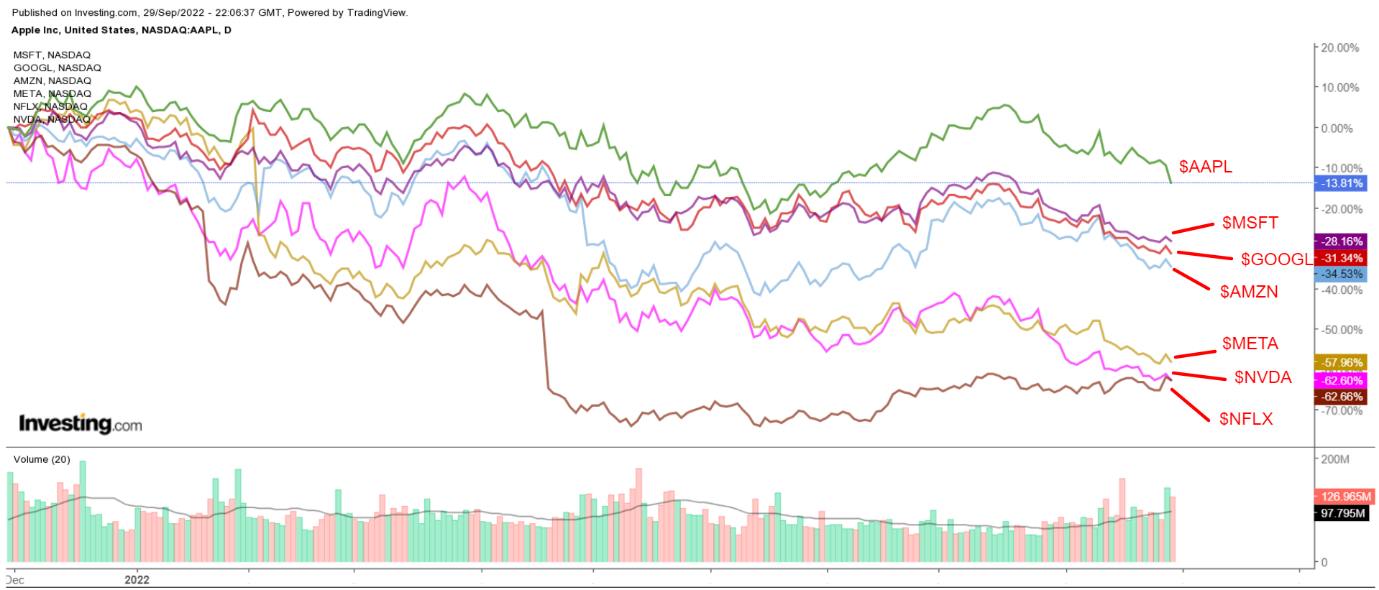

Zu den Schlusslichtern gehörten vor allem die großen Technologiewerte. Hier haben die Anleger ihre Wachstumserwartungen merklich zurückgeschraubt und höhere Zinsen sowie eine hartnäckig hohe Inflation in die Kurse eingepreist.

Apple (NASDAQ:AAPL) ist um 15,6 % gefallen, Microsoft (NASDAQ:MSFT) um 28,3 %, während Alphabet (NASDAQ:GOOGL) und Amazon (NASDAQ:AMZN) um 30,9 % bzw. 29,2 % niedriger gehandelt werden.

Noch alarmierender ist, dass die Facebook-Mutter Meta Platforms (NASDAQ:META) um satte 57,9 %, Netflix (NASDAQ:NFLX) um 59,3 % und NVIDIA (NASDAQ:NVDA) um 56,7 % abgestützt sind.

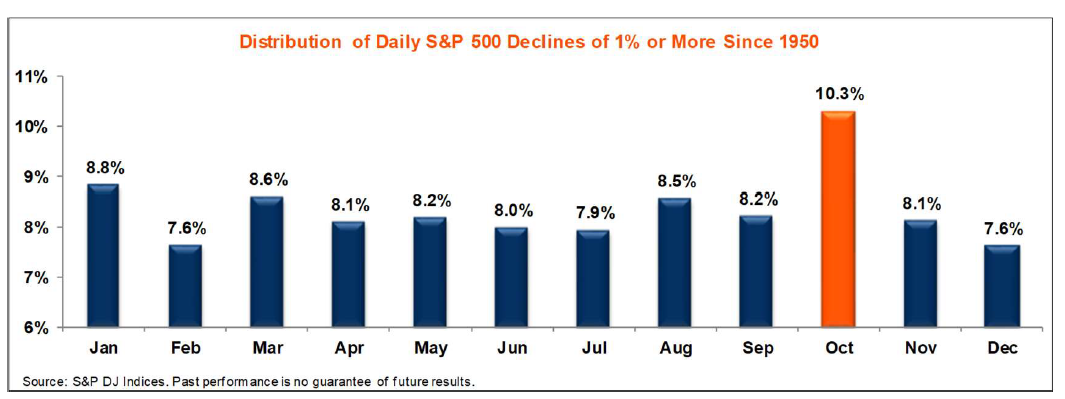

Nach diesem brutalen Ende des Börsenmonats September sollten sich die Marktteilnehmer auf weitere Turbulenzen im Oktober einstellen, der historisch gesehen ein eher unerfreulicher Monat für Aktien ist.

Mehrere der größten Börsencrashs der Geschichte fanden im Oktober statt, darunter der "Schwarze Dienstag" und der "Schwarze Donnerstag" im Jahr 1929 und der "Schwarze Montag" im Jahr 1987 sowie der Crash während der Finanzkrise 2008.

Historisch gesehen ist der Aktienmarkt im Oktober durch eine überdurchschnittliche Volatilität gekennzeichnet. Untersuchungen von LPL Financial zeigen, dass es im Oktober mehr Schwankungen von 1 % oder mehr im S&P gab als in jedem anderen Monat in der Geschichte, die bis ins Jahr 1950 zurückreicht.

Diese unangenehmen Eigenart des Marktes wird auch als der "Oktober-Effekt" bezeichnet.

Scott Minerd, CIO von Guggenheim Securities, geht davon aus, dass die Kurse bis Mitte Oktober um weitere 20 % fallen werden, und verweist dabei auf den Zusammenhang zwischen dem Kurs-Gewinn-Verhältnis und der Inflation.

"Bis Mitte Oktober dürften die Kurse um weitere 20 % zurückgehen... zumindest wenn man den saisonalen Daten glaubt", twitterte Minerd.

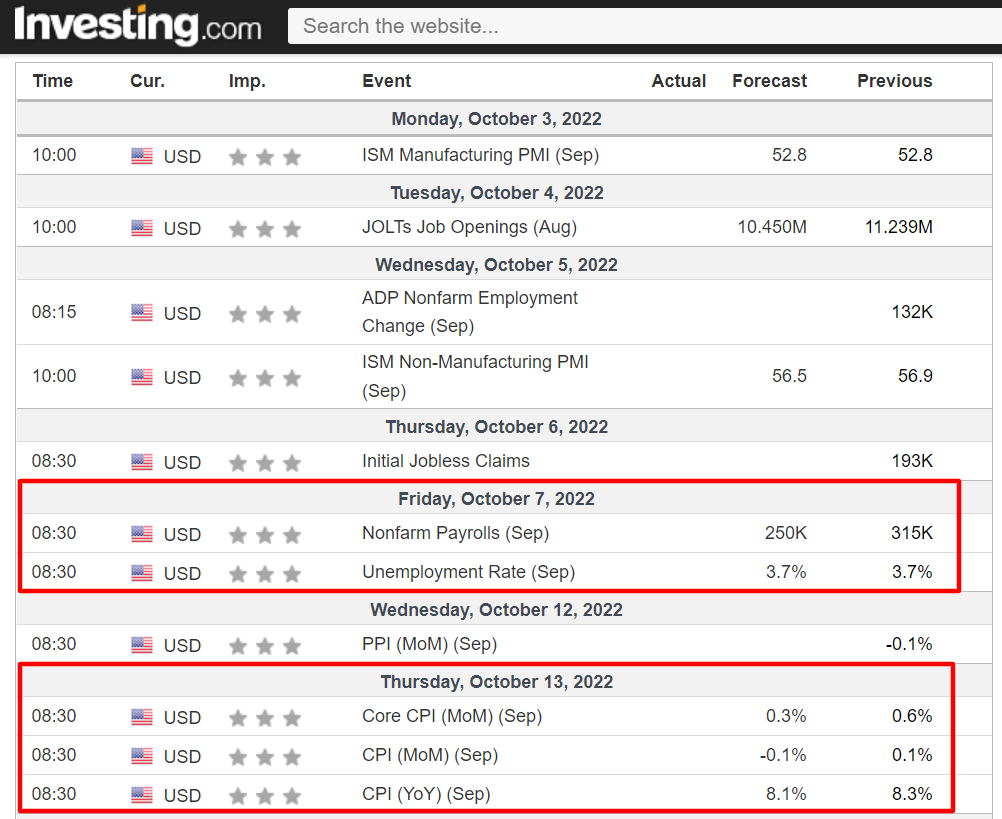

Der Oktober bringt eine Fülle marktrelevanter Daten, insbesondere den Arbeitsmarktbericht, den Verbraucherpreisindex sowie die Berichtssaison für das 3. Quartal. Der Konsens für die Beschäftigung (ohne Landwirtschaft) liegt bei 250.000, was einen Rückgang gegenüber dem Stellenzuwachs von 315.000 im August bedeutet. Beim Verbraucherpreisindex erwarten die Analysten eine Rate von 8,1 % und damit eine Abkühlung gegenüber den 8,3 % im August.

Zur Eindämmung der Inflation hat die Fed ihren Leitzins in diesem Jahr bereits um 300 Basispunkte angehoben.

Ein großes Hindernis für die Aktienmärkte auf dem Weg zu einer Erholung wird wohl die schlechteste Berichtssaison seit zwei Jahren sein. Den Anfang machen die großen Banken am Freitag, den 14. Oktober, mit JPMorgan Chase (NYSE:JPM) und Citigroup (NYSE:C).

Es wird erwartet, dass die Gewinne des S&P 500 im 3. Quartal um 3,2 % im Vergleich zum Vorjahreszeitraum steigen werden. Sollte sich das bestätigen, wäre dies im Jahresvergleich der langsamste Anstieg der Unternehmensgewinne seit dem 3. Quartal 2020.

Angesichts von Zinsängsten, zunehmenden Rezessionssorgen, einer sich beschleunigenden Inflation, des sich verlangsamenden Gewinnwachstums und der volatilen Wechselkurse dürften Dow, S&P 500 und Nasdaq auch im Oktober unter Druck bleiben.

Offenlegung: Jesse Cohen besitzt über den ProShares Short S&P 500 ETF und den ProShares Short QQQ ETF Short-Positionen auf den S&P 500 und den Nasdaq 100.. Die in diesem Artikel dargelegten Ansichten geben ausschließlich die Meinung des Verfassers wider und sind nicht als Anlageberatung zu verstehen.