- Die europäischen Aktienmärkte haben den S&P 500 im vergangenen Jahr klar outperformt

- Der Gewinner des Jahres war jedoch der lateinamerikanische Markt, der vor allem von seiner stärkeren Konzentration auf den Rohstoffsektor profitierte

- Solange die derzeitigen Makrobedingungen bestehen bleiben, stehen die Chancen gut, dass sich der Trend bis weit ins Jahr 2023 fortsetzen wird

Im Gegensatz zu den letzten zehn Jahren haben die europäischen Aktienmärkte im Jahr 2022 die US-Indizes deutlich abghängt.

Einer der Hauptgründe für diesen Trend ist die Tatsache, dass einige europäische Indizes stärkere Engagements an Banken (wie der IBEX 35) und andere an Rohstoffen (wie der britische FTSE 100) halten. Außerdem sind die meisten Indizes weniger im Technologiesektor und stärker im Energiesektor engagiert.

Der deutsche Dax war im letzten Quartal 2022 einer der besten Indizes der Welt und stieg um +15 %, gefolgt vom Stoxx 600, der um +9,5 % zulegte. Im Gegensatz dazu ist der S&P 500 um rund 7 % gestiegen.

Die lateinamerikanischen Aktien schnitten sogar noch besser ab. Tatsächlich entwickelte sich diese Region im Jahr 2022 besser als die meisten Aktienmärkte in der restlichen Welt. Das liegt daran, dass diese Märkte tendenziell eine höhere Gewichtung von Sektoren wie Energie, Finanzwerte, Grunstoffe und Basiskonsumgüter haben.

Umgekehrt sind hier die Sektoren Technologie und zyklische Konsumgüter schwächer vertreten.

Dieser Trend könnte sich bis weit ins neue Handelsjahr hinein fortsetzen, und solange die derzeitigen makroökonomischen Bedingungen anhalten, könnten sich die Aktienmärkte Lateinamerikas und Europas besser entwickeln als die Wall Street.

Ein paar Fakten über den S&P 500, die Sie vielleicht überraschen werden

Wir wissen bereits, dass der S&P 500 das Jahr 2022 mit einem starken Rückgang beendet hat. 2022 war unbestreitbar das schlechteste Jahr seit 2008 mit seiner globalen Finanzkrise, und wenn wir noch weiter zurückgehen, war es das seit 1940 schlechteste Jahr, "übertroffen" nur von 1974, 2002 und 2008.

2022 markiert das Ende der letzten Aufwärtsbewegung, die drei Jahre lang anhielt: 2019 (+31,5 %), 2020 (+18,4 %) und 2021 (+28,7 %), jeweils jährliche Gesamtrenditen.

Natürlich gab es auch schlechtere Jahre. Die letzten waren 2008 (-37 %), 2002 (-22,1 %) und 1974 (-25,9 %). Und wenn wir uns die Renditen im Zeitraum von 1929 bis 1941 ansehen, müssen wir feststellen, dass von diesen dreizehn Jahren neun negativ waren, einige mit Rückgängen von -25 %, -44 % und -35 %.

Hier sind die Rentabilitätsdaten pro Jahrzehnt:

- 30-39: -1 %

- 40-49: +9 %

- 50-59: +19 %

- 60-69: +8 %

- 70-79: +6 %

- 80-89: +17 %

- 90-99: +18 %

- 00-09: -1 %

- 10-19: +14 %

- 20-22: +8 %

In den letzten Jahren hatten wir jedes Jahr eine gute Zahl an neuen Bestmarken in den Indizes gesehen, aber 2022 gab es auch in dieser Hinsicht eine Wende.

Viele Anleger sind wahrscheinlich der Meinung, dass es nicht sehr häufig vorkommt, dass der S&P 500 um 10 % steigt oder fällt. Tatsächlich war das seit 1950 aber in 51 Jahren der Fall, davon in 39 Jahren nach oben und in 12 Jahren nach unten, d. h. in fast 70 % der Fälle.

4 große Technologieunternehmen in den letzten 3 Rezessionen

Schauen wir uns die Performance der vier großen US-Technologieunternehmen Microsoft (NASDAQ:MSFT), Apple (NASDAQ:AAPL), Google (NASDAQ:GOOGL) und Amazon (NASDAQ:AMZN) im Verlauf der letzten drei Rezessionen an.

Dabei ist auch das Jahr 2022 enthalten, weil auch hier die offizielle Definition der Rezession erfüllt wurde. Das National Bureau of Economic Research (NBER) geht jedoch davon aus, dass sie erst im Jahr 2023 eintritt, da für diese Organisation umfangreichere Kriterien erfüllt sein müssen, damit wir von einer Rezession sprechen können.

Renditen im Jahr 2008:

- Microsoft: -44 %

- Apple: -57 %

- Google: -56 %

- Amazon: -45 %

2020:

- Microsoft: +43 %

- Apple +82 %

- Google: +31 %

- Amazon: +76 %

2022:

- Microsoft: -28 %

- Apple: -26 %

- Google: -39 %

- Amazon: -50 %

Das Jahr 2020 war aufgrund der pandemiebedingten Lockdowns ein besonderes Jahr, das die Nachfrage nach Online-Diensten für berufliche, persönliche und Freizeitzwecke stark ansteigen ließ.

Anlegerstimmung

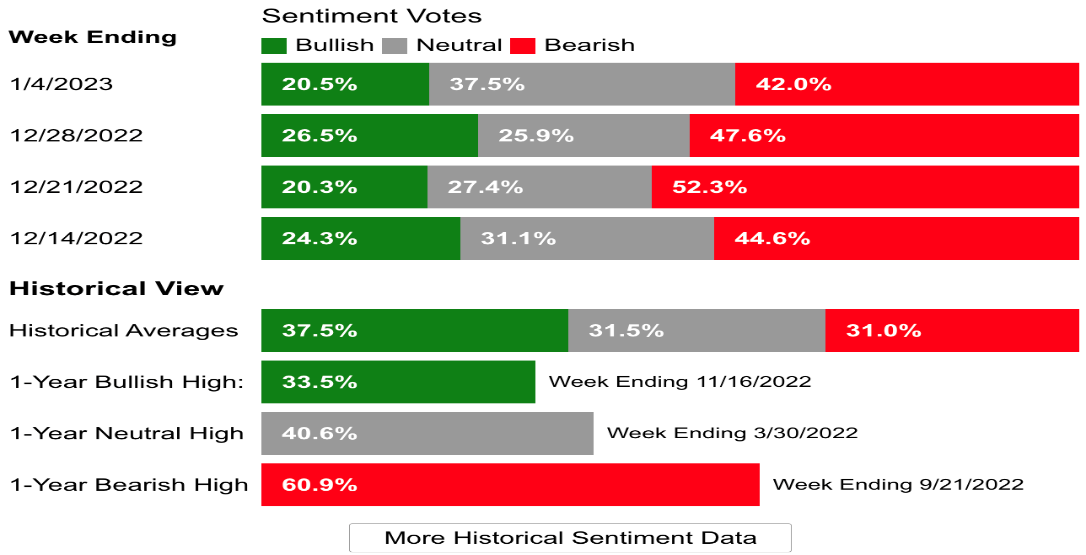

Die optimistische Einschätzung, d. h. die Erwartung, dass die Aktienkurse in den nächsten sechs Monaten steigen werden, ging um 6 Prozentpunkte auf 20,5 % zurück und liegt damit weiterhin unter dem historischen Durchschnitt von 37,5 %. Das ist das zweite Mal innerhalb von drei Wochen, dass die optimistische Stimmung in den niedrigen 60ern liegt, seit diese Umfrage (1987) durchgeführt wird.

Die pessimistische Einschätzung, d. h. die Erwartung, dass die Aktienkurse in den nächsten sechs Monaten fallen werden, beläuft sich auf 42 % und liegt damit weiterhin über ihrem historischen Durchschnitt von 31 %.

So haben sich die Aktienindizes der wichtigsten Börsen im Jahr 2023 bisher entwickelt:

- Italien - FTSE MIB: +6,22 %

- Frankreich - CAC 40: +5,98 %

- {0|Euro Stoxx 50}}: +5,91 %

- Spanien - Ibex 35: +5,74 %

- Deutschland - Dax: +4,93 %

- Vereinigtes Königreich - FTSE 100: +3,32 %

- China - CSI 500: +2,82 %

- Dow Jones Industrial: +1,16 %

- S&P 500: +1,04 %

- Nasdaq: +0,28 %

- Japan - Nikkei: -0,46 %

Offenlegung: Der Autor ist derzeit in keinem der hier erwähnten Wertpapiere investiert.