US-Präsident Joseph Biden hat Anfang dieser Woche den Vorsitzenden der Federal Reserve Jerome Powell für eine zweite Amtszeit als Zentralbankchef nominiert. Als seine Stellvertreterin wurde Lael Brainard, die ebenfalls im Rennen um den Posten an der Fed-Spitze war, ernannt. Die Ankündigung untermauerte die Erwartung der Märkte, dass die Zinsen im nächsten Jahr angehoben werden, sobald die Federal Reserve ihr Anleihekaufprogramm beendet.

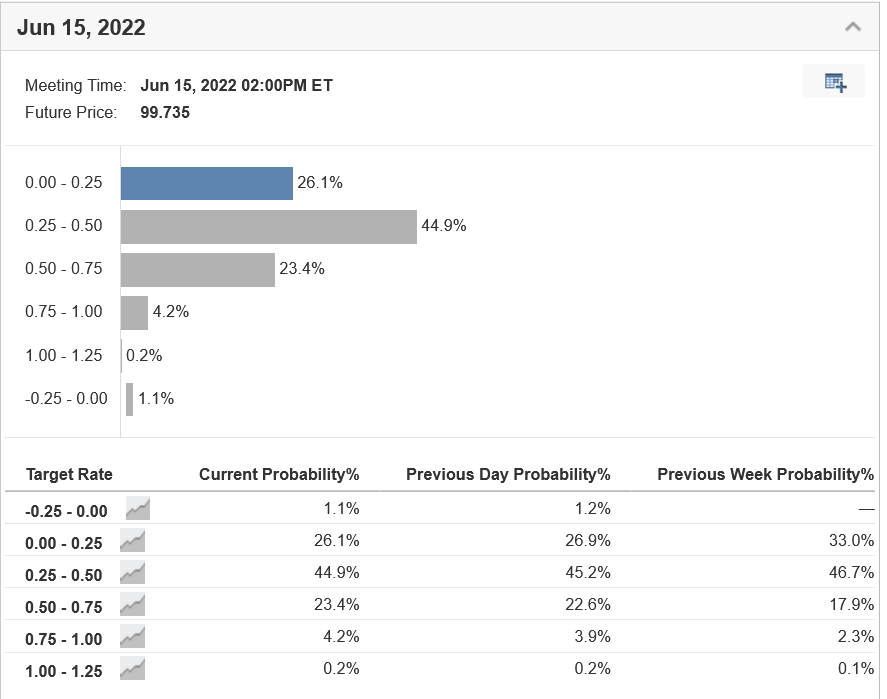

Das spiegeln auch die Terminkontrakte wider, die den Leitzins der Fed als Basiswert nutzen. Sie spiegeln die Erwartung der Geldmärkte wider, dass die Zentralbank die Zinsen bereits im Juni 2022 um 25 Basispunkte anheben könnte.

Quelle: Investing.com

Vor diesem Hintergrund haben wir drei bewährte Gewinner des Jahres ausgewählt, die in den kommenden Monaten im Zuge der geldpolitischen Straffung durch die Fed neue Höchststände erreichen dürften.

1. Morgan Stanley

- Kursentwicklung seit Jahresbeginn: +48,6%

- Börsenwert: 182,8 Milliarden US-Dollar

Morgan Stanley (NYSE:MS) ist in diesem Jahr gut gelaufen und profitierte von einer sich erholenden Wirtschaft, robusten Investmentbanking-Aktivitäten, vielen Börsengängen und einem geringeren Kreditausfallrisiko. Das Finanzdienstleistungsunternehmen aus New York City hat seit Jahresbeginn fast 49% an Wert gewonnen und damit den Dow Jones Industrial Average als auch den S&P 500 in den Schatten gestellt.

Die MS-Aktien beendeten den Dienstag bei 101,86 US-Dollar, also unweit ihres am 28. September erreichten Rekordhochs von 105,95 US-Dollar. Auf dem aktuellen Niveau kommt der Investmentbanking-Gigant, der ein Gesamtvermögen von mehr als 1,1 Billionen US-Dollar verwaltet, auf eine Marktkapitalisierung von rund 182,8 Milliarden US-Dollar.

Da aufgrund der zunehmenden Wetten auf steigende Zinsen im nächsten Jahr mit einem Anstieg der Kapitalmarktzinsen am Rentenmarkt gerechnet wird, erscheinen MS-Aktien auch im Jahr 2022 weiterhin als eine solide Investition.

Höhere Zinsen und Renditen erhöhen tendenziell die Zinserträge, die Banken mit ihren Kreditprodukten erzielen, oder die Nettozinsmarge, die sich aus der Differenz zwischen den Zinserträgen der Banken und den an ihre Einleger gezahlten Zinsen ergibt.

Am 14. Oktober legte Morgan Stanley die Ergebnisse für das dritte Quartal vor, die dank positiver Beiträge aus dem Investmentbanking und Rekorderträge aus der Vermögensverwaltung die Analystenschätzungen übertrafen. Noch wichtiger ist, dass das Wall-Street-Schwergewicht in den letzten Monaten seine Bemühungen intensiviert hat, durch höhere Dividendenausschüttungen und Aktienrückkäufe mehr Geld an die Aktionäre zurückzugeben.

Mögliche Alternativen: JPMorgan Chase (NYSE:JPM), Bank of New York Mellon (NYSE:BK), Zions Bancorporation (NASDAQ:ZION)

2. NASDAQ Inc

- Kursentwicklung seit Jahresbeginn: +56,6%

- Börsenwert: 34,8 Milliarden US-Dollar

Auch die Aktien der NASDAQ Inc (NASDAQ:NDAQ), die seit Jahresbeginn bereits um rund 57 % gestiegen sind, dürften in den kommenden Monaten aufgrund der Zinserwartungen der Anleger im Jahr 2022 weiter zulegen. Als einer der größten Börsenbetreiber, dem die gleichnamige Börse NASDAQ Stock Exchange gehört, erzielt die NASDAQ Inc in der Regel unabhängig vom Zinsumfeld solide Renditen.

Das Finanzdienstleistungsunternehmen, dem auch die Börsen in Philadelphia und Boston sowie sieben Börsen in Europa gehören, sollte von einer erhöhten Volatilität aufgrund der Straffungsmaßnahmen der Fed profitieren. Ferner gelten steigende Zinssätze als Belastung für viele wachstumsstarke Technologiewerte, die an den Börsen des Unternehmens gehandelt werden, was zu höheren Erträgen aufgrund der gestiegenen Handelsaktivität führen könnte.

Die NDAQ-Aktie, die am 5. November ein Rekordhoch von 214,96 US-Dollar erreichte, beendete den Handel gestern auf 207,91 US-Dollar, was das multinationale Unternehmen aus New York mit etwa 34,8 Milliarden US-Dollar an der Börse bewertet.

NASDAQ meldete am 20. Oktober bockstarke Quartalsergebnisse, die dank einer Vielzahl von Börsengängen und einer robusten Nachfrage nach seinen Investment-Produkten die Gewinn- und Umsatzerwartungen übertrafen. Von Juli bis September kam es an der gleichnamigen Börse zu 147 Börsengängen, darunter Robinhood Markets (NASDAQ:HOOD), Duolingo (NASDAQ:DUOL) und Freshworks (NASDAQ:FRSH).

Mit der Übernahme von Verafin für 2,75 Milliarden Dollar Anfang des Jahres hat die NASDAQ ihr Geschäft diversifiziert und ist nun ein wichtiger Akteur im Bereich Software zur Bekämpfung von Finanzkriminalität. Der Finanztechnologie- und Datenanbieter stellt auch eine Cloud-basierte Marktservice-Plattform zur Verfügung, die eine Marktplatz-Infrastruktur bietet.

Mögliche Alternativen: S&P Global (NYSE:SPGI), CME Group (NASDAQ:CME), Intercontinental Exchange (NYSE:ICE)

3. Apple

- Kursentwicklung seit Jahresbeginn: +21,6%

- Börsenwert: 2,65 Billionen US-Dollar

Die Apple-Aktie (NASDAQ:AAPL) hat in den letzten Wochen einen Höhenflug erlebt und eine ganze Reihe neuer Bestmarken aufgestellt. Grund dafür sind die Pläne des Tech-Giganten, ein eigenes Elektrofahrzeug zu entwickeln, sowie die Rekordnachfrage nach dem Flaggschiff-Modell iPhone 13.

Nachdem die AAPL-Aktie am Montag mit 165,70 US-Dollar ein neues Rekordhoch erreicht hatte und damit rund 22 % höher lag als zu Jahresbeginn, schloss sie am Dienstag bei 161,41 US-Dollar. Auf dem aktuellen Niveau hat der Tech-Gigant aus Cupertino, Kalifornien, eine Marktkapitalisierung von 2,65 Billionen US-Dollar und ist damit das wertvollste Unternehmen, das an einer US-Börse gehandelt wird.

Obwohl Apple gemeinhin als Wachstumswert gilt, ist der Unterhaltungselektronikkonzern aufgrund seines zuverlässig profitablen Geschäftsmodells weniger anfällig für steigende Zinsen als andere Technologieunternehmen.

Apples Jahresumsatz stieg im Geschäftsjahr 2021 im Vergleich zum Vorjahreszeitraum um 33 % auf satte 366 Milliarden US-Dollar, während der Kassenbestand auf stattliche 191 Milliarden US-Dollar anstieg. Vor diesem Hintergrund dürfte AAPL in den kommenden Monaten profitieren, selbst wenn Händler ihre Wetten auf US-Zinserhöhungen im nächsten Jahr ausbauen.

Im vierten Quartal verfehlte Apple mit seinen Umsatzzahlen die Schätzungen der Analysten, der Gewinn lag jedoch im Rahmen der Erwartungen. CEO Tim Cook führte die Umsatzeinbußen auf Apples Lieferketten-Probleme zurück, die, wie er warnte, zu Produktionsbeschränkungen bei iPhones, iPads und Macs führen werden.

Dennoch prognostiziert Apple für das wichtige Weihnachtsquartal im Dezember das umsatzstärkste in der Firmengeschichte. Grund dafür ist das enorme Wachstum im Dienstleistungsgeschäft, das die Umsätze aus dem App Store, Musik- und Videoabonnements, Garantieverlängerungen, Lizenzierung und Werbung umfasst.

Mögliche Alternativen: Amazon (NASDAQ:AMZN), Alphabet (NASDAQ:GOOGL), Netflix (NASDAQ:NFLX)