- Der US-Aktienmarkt steuert auf sein schlechtestes Börsenjahr seit 2008 zu: Seit Jahresbeginn ist der S&P 500 um 19,6 % gefallen.

- Steigende Zinsen, eine hartnäckig hohe Inflation und die Furcht vor einer Rezession werden das Marktgeschehen auch 2023 bestimmen.

- Im Folgenden möchte ich 15 Aktien vorstellen, die bestens positioniert sind, um den Turbulenzen im kommenden Jahr zu trotzen.

Das Jahr 2022 geht wahrscheinlich als das schlechteste Jahr für den US-Aktienmarkt seit mehr als einem Jahrzehnt in die Geschichte ein, für die Anleger an der Wall Street war es eine unerfreuliche Berg- und Talfahrt.

Der S&P 500 liegt einige Handelsstunden vor dem Jahresende klar im Minus und steht damit vor seinem größten Jahresminus seit der Finanzkrise 2008. Hintergrund ist die Befürchtung, dass die aggressive monetäre Straffung der Fed zur Eindämmung der Inflation die Wirtschaft in eine Rezession stürzen wird. Der Leitindex steht etwa 21 % unter seinem am 4. Januar 2022 markierten Höchststand und erfüllt damit die technische Definition eines Bärenmarktes.

Der Nasdaq Composite, der sich über weite Strecken des Jahres in einem Bärenmarkt bewegt hat, ist seit Jahresbeginn um satte 33,8 % gefallen und notiert 36,1 % unter seinem am 19. November 2021 aufgestellten Höchststand. Ausschlaggebend für die Talfahrt waren vor allem die starken Kursverluste bei den schwergewichteten Tech-Unternehmen, die die Märkte in den letzten Jahren nach oben geführt hatten, wie Tesla (NASDAQ: TSLA), Amazon (NASDAQ:AMZN), Apple (NASDAQ:AAPL), Nvidia (NASDAQ:NVDA), Netflix (NASDAQ:NFLX), und Meta Platforms (NASDAQ:META).

Recht stabil konnte sich der Dow Jones Industrial halten. Er hat in diesem Jahr bisher "nur" 8,5 % an Wert eingebüßt und rangiert damit nur etwa 10 % unter seinem Rekordhoch vom Jahresanfang. Dank seiner hohen Konzentration auf Blue-Chips steht der Dow damit vor seinem besten Jahr im Vergleich zum S&P seit 1933.

Die Frage ist nun natürlich, ob der US-Aktienmarkt das Schlimmste bereits hinter sich hat? Möglich ist natürlich alles. Ich glaube jedoch, dass dieselben Risiken, die die Stimmung im Jahr 2022 beherrscht haben, auch im Jahr 2023 die wichtigsten Treiber für den Handel sein werden.

Entgegen der landläufigen Meinung kann ich mir nicht vorstellen, dass die Fed trotz der zunehmenden Rezessionssorgen von ihrer Zinserhöhungsstrategie abrückt und zu einer lockeren Geldpolitik übergeht. Fed-Chef Jerome Powell hat kürzlich erklärt, dass die Zentralbank hartnäckig an ihrem Inflationsziel von 2 % festhält. Er rechnet damit, dass die Leitzinsen auf ein Niveau steigen werden, das seit 2007 nicht mehr erreicht wurde - mit Höchstwerten über 5 %.

In diesem von Zinsängsten, nachlassendem Wirtschaftswachstum, hartnäckig hoher Inflation, sinkenden Unternehmensgewinnen und volatilen Wechselkursen geprägten Umfeld steht den Anlegern also ein weiteres schwieriges Börsenjahr bevor.

Vor diesem Hintergrund stelle ich im Folgenden meine 15 Top-Aktien für 2023 vor. Die Reihenfolge ist dabei unerheblich. Es sollte nicht weiter überraschen, dass die meisten meiner Empfehlungen für das kommende Jahr aus defensiven Bereichen des Marktes stammen.

Aktien-Tipps für 2023:

Energiewerte (NYSE:XLE)

- ExxonMobil Corporation (NYSE:XOM)

- ConocoPhillips (NYSE:COP)

- Occidental Petroleum Corporation (NYSE:OXY)

Für 2023 werden weitere Turbulenzen erwartet. Daran besteht kein Zweifel. XOM, COP und OXY bieten sich daher als potenzielle Kaufkandidaten an. Die Energieriesen bestechen durch solide Fundamentaldaten, angemessene Bewertungen, gesunde Bilanzen und hohe Cash-Bestände.

Meiner Meinung nach gehören die Titel dieser drei Energieunternehmen auch im neuen Jahr zu den vielversprechendsten Aktien am Markt. Dies liegt daran, dass sie ihre Bemühungen fortsetzen, Kapital in Form von höheren Dividendenausschüttungen und Aktienrückkäufen an die Aktionäre zurückzugeben.

Basiskonsumgüter

Während sich viele Anleger angesichts steigender Zinsen, hoher Inflation und eines sich abschwächenden Wirtschaftswachstums die Haare raufen, versprechen Titel wie GIS, HSY und CPB auch weiterhin hohe Renditen. Denn: aus den oben genannten Gründen suchen die Marktteilnehmer auch weiterhin Zuflucht in defensive Bereiche wie den Basiskonsumgütersektor.

Während unrentablen, wachstumsstarken Technologieunternehmen weitere Rückgänge drohen, dürften defensiv ausgerichtete Value-Aktien dank ihrer robusten Bilanzen und ihres hohen freien Cashflows selbst bei andauernden Marktturbulenzen stattliche Kursgewinne verzeichnen.

Gesundheitswesen

Ich erwarte, dass sich die Papiere von Eli Lilly, Merck und Bristol Myers Squibb auch im Jahr 2023 besser entwickeln werden als der breitere Markt. Alle drei Titel erfreuen ihre Aktionäre mit relativ hohen Dividendenrenditen und sind immer noch angemessen bewertet, was sie im aktuellen Marktumfeld zu attraktiven defensiven Anlagen macht.

Aktien defensiver Unternehmen, deren Produkte und Dienstleistungen für das tägliche Leben der Menschen unverzichtbar sind, wie z. B. Namen aus dem Gesundheitswesen, entwickeln sich in einem Umfeld mit nachlassendem Wirtschaftswachstum und Marktturbulenzen meist recht gut.

Rüstung und Verteidigung

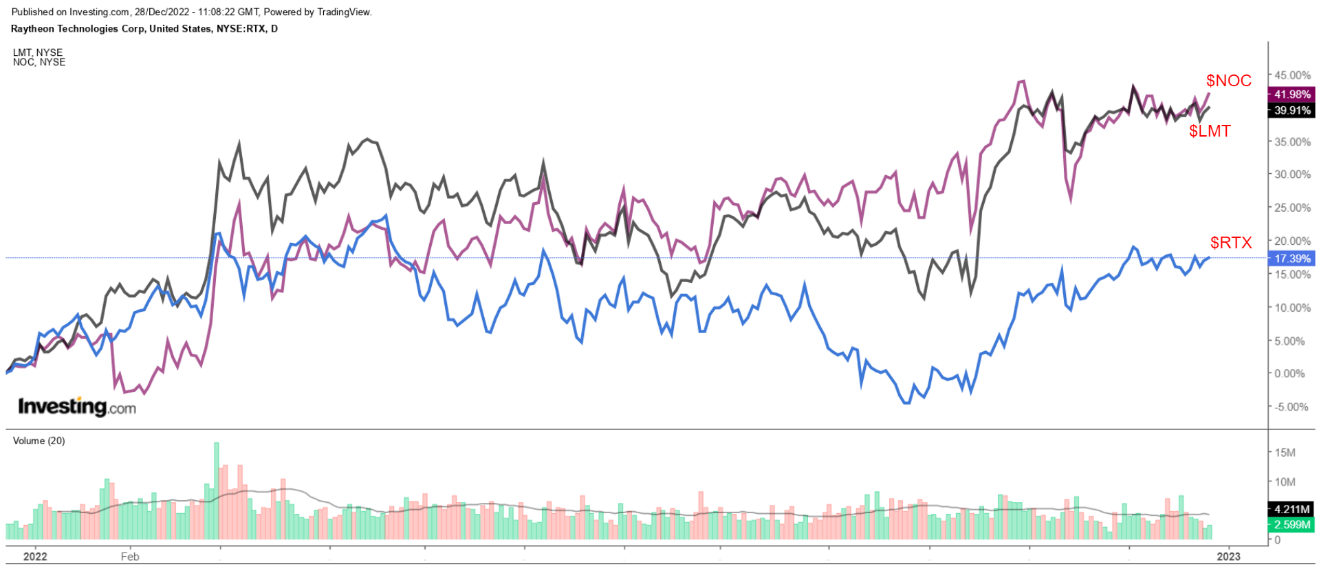

- Raytheon Technologies Corporation (NYSE:RTX)

- Lockheed Martin Corporation (NYSE:LMT)

- Northrop Grumman Corporation (NYSE:NOC)

RTX, LMT und NOC sollten ihren Höhenflug im Jahr 2023 fortsetzen. Die drei führenden Rüstungsunternehmen sind aufgrund des aktuellen globalen geopolitischen Umfelds bestens positioniert, um von wachsenden staatlichen und militärischen Verteidigungsbudgets zu profitieren.

Die Produkte dieser weltweit größten Hersteller verschiedener militärischer Güter und innovativer Technologien wie Kampfjets, Kampfschiffe, Hyperschallraketen und Raketenabwehrsysteme dürften aufgrund der zunehmenden Spannungen zwischen den USA und ihren NATO-Partnern mit Russland wegen des anhaltenden Ukraine-Konflikts auch weiterhin sehr gefragt sein.

Chinesische Internet-Unternehmen

Nach dem brutalen Einbruch im Jahr 2023 rechne ich mit einer Erholung der Aktien von Alibaba, Pinduoduo und Baidu. Denn das Schlimmste des harten regulatorischen Durchgreifens des chinesischen Präsidenten Xi Jinping im Technologiesektor dürfte vorerst vorbei sein. Zudem sollte sich die zweitgrößte Volkswirtschaft der Welt nach den COVID-Lockdowns allmählich erholen.

Ein weiteres positives Zeichen ist, dass die chinesischen und amerikanischen Aufsichtsbehörden kürzlich ihre Bemühungen um eine Einigung und die Beilegung ihres jahrelangen Streits um die Rechnungsprüfung intensiviert haben, damit chinesische Unternehmen weiterhin an der US-Börse notiert bleiben können.

Offenlegung: Jesse Cohen ist derzeit über den ProShares Short S&P 500 ETF (SH) und den ProShares Short QQQ ETF (PSQ) short auf den S&P 500 und den Nasdaq 100.

Er hält außerdem Long-Positionen im Energy Select Sector SPDR ETF und im Health Care Select Sector SPDR.

Die in diesem Artikel dargelegten Ansichten geben ausschließlich die Meinung des Verfassers wider und sind nicht als Anlageberatung zu verstehen.