Dieser Beitrag wurde exklusiv für Investing.com geschrieben.

Was belastet die Märkte im Moment?

Ungewissheit

Es gibt zahlreiche Ängste, die zu diesem erhöhten Maß an Unsicherheit beitragen und die Menschen davon abhalten, in dieser Zeit zu investieren:

- Eine Präsidentschaftswahl, die vielen Wählern als Hobson's Choice erscheint.

- Ein Virus, der diejenigen tötet, die nicht bereit sind, einfache Vorsichtsmaßnahmen einzuhalten. Was wiederum dazu führt, dass...

- die Weltwirtschaft "derzeit" unter Druck steht.

"Aber auch das wird vorübergehen..."

Mehr als alles andere hassen die Märkte Unsicherheit. Wie wir während unzähliger Präsidentschaften gesehen haben, spielt es nicht unbedingt eine Rolle, wer im Weißen Haus sitzt, denn die Märkte passen sich an, sobald die Unsicherheit nicht mehr besteht. Unsere Ängste sind immer größer als die Realität der Probleme, die wir lösen müssen.

Nichtsdestotrotz werden die Märkte sehr kurzfristig durch Kongresswahlen, Präsidentschaftswahlen, Handelskriege, die Androhung von Handelskriegen, Sanktionen, die Androhung von Sanktionen und eine Reihe anderer Faktoren bewegt, die am Ende relativ wenig mit Ihrem Anlageportfolio zu tun haben.

Was für die Märkte zählt, ist die Unsicherheit. Die US-Präsidentschaftswahlen werden in 6 Tagen vorbei sein. Die große Angst, dass es Wochen dauern wird, bis alle Stimmen ausgezählt sind, besteht nach wie vor. Und doch haben bereits 66 Millionen Amerikaner ihre Stimmzettel abgegeben und damit den Rekord der vorzeitigen Stimmabgabe gebrochen.

Ich selbst werde am Wahltag in kein Wahllokal gehen. Meine Stimme wird direkt einem entsprechend bevollmächtigten Beamten in meiner örtlichen Bibliothek ausgehändigt.

Da ich weiß, dass es einige Zeit dauern kann, alle Stimmen auszuzählen, und da ich die Gefahr verstehe, in der Schlange zu warten, werden wahrscheinlich viel mehr Amerikaner in den kommenden Tagen ihre Stimme abgeben, anstatt auf den 3. November zu warten.

Ich glaube, dass die schlimmsten Befürchtungen, die die Verfasser der Schlagzeilen in den meisten unserer Medien verkündet haben - dass es Wochen dauern wird, bis der Sieger feststeht - übertrieben sind. Wenn ich mich irre, könnte dies die nächste Rallye an den US-Börsen und auf den Weltmärkten verzögern, aber nicht vom Weg abbringen.

Bezüglich COVID-19 habe ich einen persönlichen Freund, der derzeit an der Studie von Pfizer (NYSE:PFE) teilnimmt. Das Unternehmen erklärt, dass es glaubt, bis Ende des Jahres einen zugelassenen Impfstoff für die am stärksten gefährdeten Bevölkerungsgruppen anbieten zu können. Das "Ende des Jahres" klingt nach einem langen Weg, aber es sind nur noch neun Wochen bis dahin. Selbst wenn das Unternehmen auf ein Problem stößt, gibt es drei weitere große Pharmaunternehmen, die akribisch an einem Impfstoff arbeiten.

Auch diese Unsicherheit wird also bald hinter uns liegen. Das bedeutet nicht, dass wir sofort aus dem Gröbsten heraus sind. Es bedeutet aber, dass es nicht allzu lange dauern wird, bis diejenigen, die geimpft werden können, mit ihrem normalen Leben weitermachen können. Auch wenn eine vollständige Erholung der Wirtschaft wohl länger dauern wird, als wir vielleicht gehofft haben, werden wir uns in die richtige Richtung bewegen. Und diese Richtung bewegt die Märkte.

Wie man in einem solchen Szenario investiert

Die FANMAG Aktien - Facebook (NASDAQ:FB), Apple (NASDAQ:AAPL), Netflix (NASDAQ:NFLX), Microsoft (NASDAQ:MSFT), Amazon (NASDAQ:AMZN) und Alphabet (NASDAQ:GOOGL) - die den Markt den größten Teil dieses Jahres nach oben geführt haben, sind keine Schnäppchen mehr. Es ist leicht zu glauben, dass ihre Dynamik anhalten muss. Ich bin anderer Meinung. Ich möchte immer noch in Technologieunternehmen investieren, aber ich sehe einen wunderbaren Wandel in den Sektoren, die derzeit in Ungnade stehen.

Energie, Materialien und Industrie dürften in einem Umfeld, in dem die Wirtschaft wieder auf einen gleichmäßigeren Kurs zurückkehrt, überaus gut performen. Ein typisches Beispiel: Ich habe mich auf die Suche nach einem anderen Energieunternehmen gemacht, das das gleiche Rückschlagspotenzial hat wie Exxon (NYSE:XOM), das ich derzeit in meinem eigenen Anlageportfolio halte.

Der allererste Name, der mir bei meiner Suche in den Sinn kam, war natürlich Chevron (NYSE:CVX). Aber ich wollte auch Aktien von einem oder mehreren der Raffinerien in Amerika kaufen, die genauso oder sogar noch stärker unter Druck stehen wie die Öl- und Erdgas-Explorationsunternehmen und Produzenten.

Dabei habe ich meines Erachtens die bestmögliche Wahl getroffen: einen relativ unauffälligen ETF

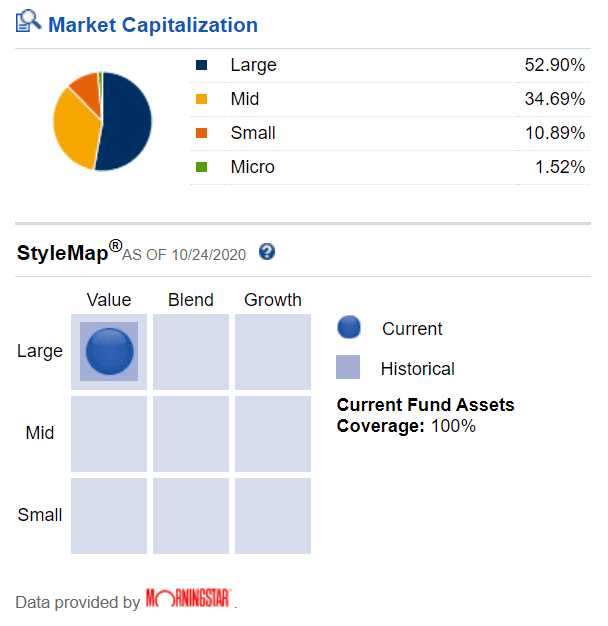

Der Fonds ist ein Market-Cap-Index der US-amerikanischen Öl- und Gasindustrie. Es macht für mich keinen Sinn, einen "All-Market"-Index mit den guten, den schlechten und den schwer getroffenen Aktien zu kaufen. Ich will lieber versuchen, gute Aktien über die verschiedenen Faktorfonds zu kaufen, die es heutzutage auf dem Markt gibt.

Aber in diesem Fall - auch wenn es in diesem ETF-Portfolio vielleicht ein paar weniger attraktive Aktien gibt, so haben sie im ETF nur eine sehr geringe Gewichtung. Der gesamte Energiesektor ist so heruntergewirtschaftet, dass er in meinem bevorzugten Kaufgebiet angekommen ist: Qualitätsaktien, die einen Wert repräsentieren und deren Wachstum gebremst wurde, aber jetzt, da sich die Wirtschaft wieder erholt, ist mit einem robusten Wachstum zu rechnen.

Bei dem ETF handelt es sich um den Fidelity® MSCI Energy Index ETF (NYSE:FENY), der von BlackRock (NYSE:BLK) und FMR (Fidelity) gemeinsam gemanagt wird.

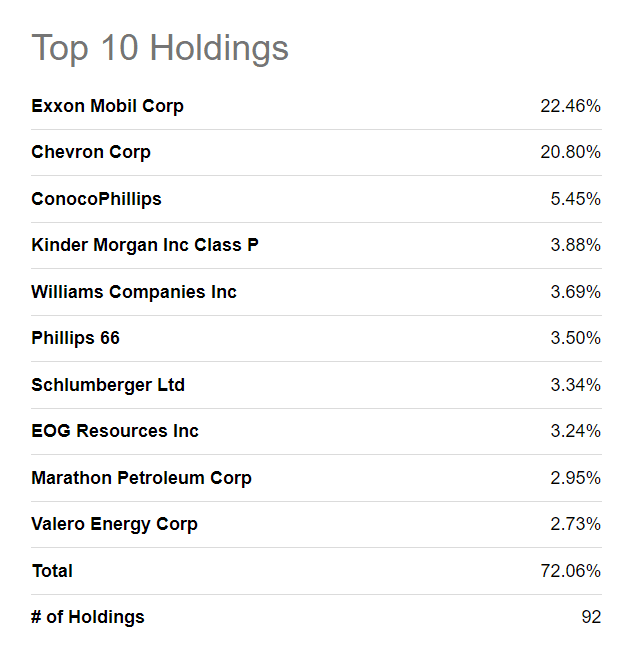

Ich machte mich auf die Suche nach dem einen oder anderen Zusatzinvestment für meine Exxon-Beteiligung und fand stattdessen eine brauchbare Alternative. Da der FENY kapitalisierungsgewichtet ist, machen XOM und CVX zusammen mehr als 43% des Gesamtportfolios aus. Rechnet man die drei größten Raffinerien hinzu, so komme ich auf mehr als 50% der Bestände dieses Fonds. Darüber hinaus gibt es fünf weitere angeschlagene Firmen in der E&P-, Pipeline- und Ausrüstungswelt, die alle weit unten stehen. Die 10 größten Beteiligungen machen 72% des Portfolios aus. Ich kenne und mag jede einzelne von ihnen:

Dieser heruntergeprügelte ETF ist für den gesamten US-Energiesektor wunderbar repräsentativ. XOM ist der größte Einzelposten des Fonds, so dass ich, wenn ich meine XOM-Position im Portfolio durch FENY ersetze, immer noch meinen Lieblings-"Energiegiganten" habe und auch die anderen besitzen werde.

Die anderen 82 Positionen machen nur 28% des Fonds aus, aber viele zahlen so hohe Dividenden - von denen einige, wie ich vermute, bei anhaltender wirtschaftlicher Erholung sinken werden -, dass ich durch diesen Trade nicht nur einen Equity Switch vorgenommen habe, sondern auch die Dividendenausschüttung erhöht habe, in diesem Fall auf einen zweistelligen Prozentsatz. Hier sind einige der Positionen mit den höchsten Dividendenausschüttungen:

|

XOM |

Exxon Mobil Corp |

22.46 |

|

CVX |

Chevron Corp |

20.8 |

|

COP |

ConocoPhillips (NYSE:COP) |

5.45 |

|

KMI |

Kinder Morgan Inc (NYSE:KMI) |

3.88 |

|

WMB |

Williams Companies Inc (NYSE:WMB) |

3.69 |

|

PSX |

Phillips 66 (NYSE:PSX) |

3.5 |

|

SLB |

Schlumberger (NYSE:SLB) |

3.34 |

|

EOG |

EOG Resources Inc (NYSE:EOG) |

3.24 |

|

MPC |

Marathon Petroleum Corp (NYSE:MPC) |

2.95 |

|

VLO |

Valero Energy Corp (NYSE:VLO) |

2.73 |

|

PXD |

Pioneer Natural Resources (NYSE:PXD) |

2.19 |

|

OKE |

ONEOK Inc (NYSE:OKE) |

1.77 |

|

HES |

Hess Corp (NYSE:HES) |

1.75 |

|

HAL |

Halliburton (NYSE:HAL) |

1.64 |

|

LNG |

Cheniere Energy (NYSE:LNG) |

1.62 |

|

OXY |

Occidental Petroleum Corp (NYSE:OXY) |

1.39 |

|

BKR |

Baker Hughes Co Class A |

1.35 |

|

CXO |

Concho Resources (NYSE:CXO) |

1.34 |

|

COG |

Cabot Oil & Gas Corp Class A |

1.07 |

Achten Sie bitte darauf, wie genau sich dieser ETF an seine Benchmark hält:

Beachten Sie auch die Kostenquote - weniger als 0,09%.

Folgen Sie mir nicht bei dieser Investition, wenn Sie glauben, dass die Öl- und Erdgasunternehmen in ihren letzten Zügen liegen. Im Ernst - viele Leute glauben das tatsächlich.

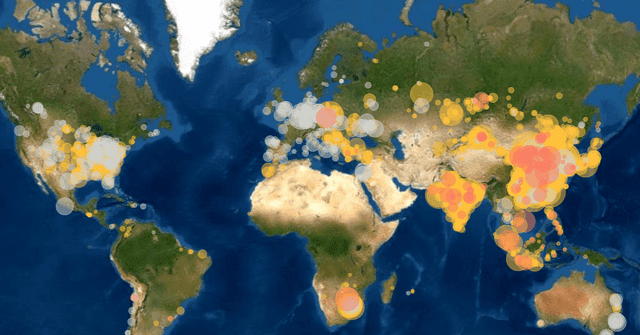

Sie verweisen auf China, wo fast jedes neu verkaufte Auto eine Art Elektrofahrzeug (EV) ist. Was sie nicht erkennen, ist, dass China heute mehr Kohlekraftwerke baut als jede andere Nation und dass ein Großteil des Stroms, der die Batterien all dieser Elektroautos antreibt, aus Kohle erzeugt wird.

Die nachstehende Grafik zeigt deutlich die Kohlekraftwerke, die auf der ganzen Welt geschlossen werden, die noch in Betrieb sind, die neu gebauten und die im Bau befindlichen. (Um eine detailliertere Darstellung zu sehen, besuchen Sie die Website, die unten als Quelle genannt wird. Sie können in jede Region der Welt hineinzoomen...)

Quelle: https://www.carbonbrief.org/

Da sich die US-Energieindustrie erholt, könnte es sich für die VR China (Volksrepublik China) durchaus lohnen, einen Teil der 70 % des derzeit aus Kohle erzeugten Stroms auf Flüssigerdgas (LNG) umzustellen, das von den USA, Australien und anderen großen Erdgasproduzenten geliefert wird, ein Brennstoff, der wesentlich sauberer als Kohle ist.

Die US-Energieindustrie setzt sich aus Wind, Sonne, Biomasse, Erdwärme, Wasserkraft sowie Erdöl und Erdgas zusammen - alles Dinge, die Mutter Natur für unsere Nutzung vorsah. Ich habe keinen Zweifel daran, dass die US-Energieindustrie auf den Weltmärkten ihre Vormachtstellung behalten wird, und ich bin der Meinung, dass ein extrem kostengünstiger Energiefonds, der als größte Beteiligungen über die wohl wertvollsten Assets verfügt, der richtige Weg ist, um jetzt zu investieren.

So geschmäht, verachtet und vergessen die Big Energy auch sein mag, diese Unternehmen stellen auf diesen Ebenen einen deutlichen Wert dar. Ein wenig Geduld mag vielleicht erforderlich sein, aber ich bin überzeugt, dass sie noch lange Zeit existieren und zur Rentabilität zurückkehren werden. Eines Tages könnten wir in der Lage sein, 100 % unseres Stroms, 100 % unseres Transports, 100 % unserer Produktion und 100 % unseres HVAC-Bedarfs aus erneuerbaren Energien zu erzeugen.

Dieser Tag ist jedoch noch nicht gekommen. Für die unmittelbare Zukunft werden Öl und Erdgas in all den oben genannten Bereichen noch immer die ganz großen Player sein. Ich möchte sie schon jetzt besitzen, wenn sie noch billig sind.