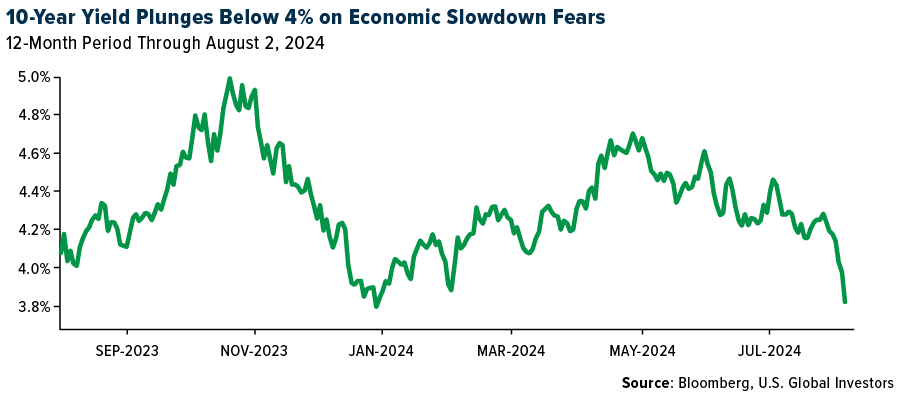

Während ich diese Zeilen schreibe, ist die Rendite der 10-jährigen Staatsanleihe unter 3,8 % gefallen, und die globalen Märkte sind aufgrund wachsender Rezessionsängste ins Taumeln geraten. Nach dem schwachen Arbeitsmarktbericht vom Freitag und der Verlangsamung der weltweiten Produktionstätigkeit flüchteten die Anleger in die vermeintliche Sicherheit von Staatsanleihen.

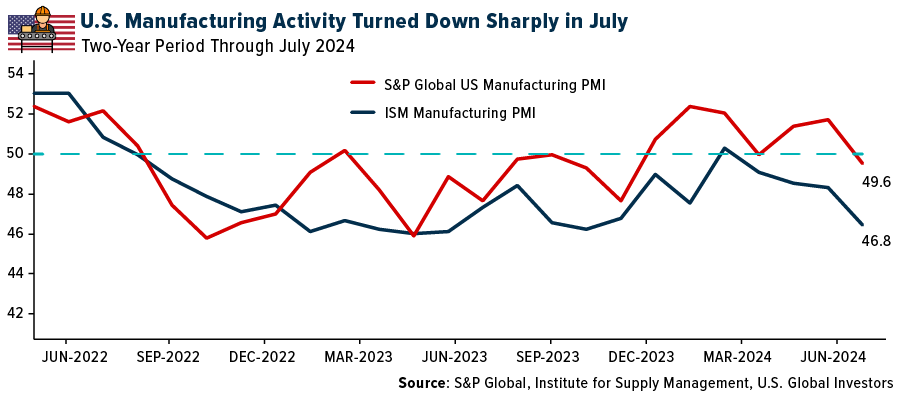

Die US-Hersteller haben den Fuß vom Gaspedal genommen und treten nun deutlich auf die Bremse. Die zwei wichtigsten Indizes, die die Stärke des verarbeitenden Gewerbes in den USA messen, zeigen für den letzten Monat ein Schrumpfen an. Dem Institute of Supply Management (ISM) berichteten die befragten Unternehmen, dass die Nachfrage "aufgrund der aktuellen Geldpolitik der Regierung und anderer Bedingungen" gedämpft sei, während S&P Global feststellte, dass das Neugeschäft so schnell wie noch nie in diesem Jahr zurückgegangen sei.

Der JPMorgan (NYSE:JPM) Global Manufacturing PMI erreichte im Juli ebenfalls die Kontraktionszone und fiel mit 49,7 Punkten unter seinen gleitenden Dreimonatsdurchschnitt.

Sahm Rule greift

Doch damit nicht genug.

Die Arbeitslosenquote kletterte auf 4,3 % und aktivierte damit die Sahm Rule aus, einen Indikator, der - auf historische Daten angewandt - fast jede US-Rezession seit den 1950er Jahren korrekt angezeigt hat. Der nach der Fed-Ökonomin Claudia Sahm benannte Indikator besagt, dass eine Rezession bevorsteht oder wir uns bereits in einer befinden, wenn der gleitende Dreimonatsdurchschnitt der Arbeitslosenquote um einen halben Prozentpunkt oder mehr (+0,50 %) gegenüber dem Tiefststand des Vorjahres ansteigt.

Nach dem Arbeitsmarktbericht vom Freitag liegt dieser Indikator bei 0,53 %.

Zeigen Rezessionsindikatoren falsche Signale an?

Und was passiert jetzt?

Nur die Zeit wird zeigen, ob wir wirklich vor dem Beginn der lang erwarteten Rezession stehen, aber auf jeden Fall muss darauf hingewiesen werden, dass sich andere eng beobachtete Rezessionsindikatoren in diesem Zyklus als nicht sehr zuverlässig erwiesen haben. Dazu gehören unter anderem der Indikator für die Rezessionswahrscheinlichkeit der New Yorker Fed und der Leading Economic Index des Conference Board.

Erinnern Sie sich noch an die inverse Zinskurve? Vor anderthalb Jahren habe ich an dieser Stelle darüber geschrieben, dass der Abstand zwischen der 10-jährigen und der 2-jährigen Rendite so groß war wie seit 40 Jahren nicht mehr. "Das deutete darauf hin, dass ein Abschwung so gut wie sicher ist", hieß es damals in meinem Artikel.

Historisch gesehen vergehen zwischen einer inversen Zinsstrukturkurve und einer Rezession durchschnittlich 12 bis 24 Monate. Die aktuelle Inversion wurde erstmals am 31. März 2022 beobachtet, also vor deutlich mehr als 24 Monaten, d.h. entweder verzögert sich die Rezession oder es handelt sich um einen Fehlalarm.

Lässt die Sahm Rule auch einen Fehlalarm ertönen? Auch das kann niemand mit Sicherheit sagen, aber ich glaube, dass die schlechten Wirtschaftsdaten der letzten Woche darauf hindeuten, dass wir auf der Sitzung des Offenmarktausschusses der US-Notenbank (FOMC) im nächsten Monat eine dringend benötigte Zinssenkung sehen werden.

Die wirtschaftliche Unsicherheit ist einer der Hauptgründe, warum ich immer wieder Gold zur Diversifizierung des Portfolios empfohlen habe. Bekanntlich empfehle ich die goldene 10-Prozent-Regel, bei der 5 % in physisches Gold (Barren und Münzen) und die restlichen 5 % in hochwertige Goldminenaktien, Investmentfonds und ETFs investiert werden.

Goldanalyst glaubt, dass Chinas Zentralbank weiterhin Gold kauft

Laut dem jüngsten Bericht des World Gold Council (WGC) hat die globale Goldnachfrage im zweiten Quartal dieses Jahres einen neuen Höchststand erreicht. Die weltweite Nachfrage nach dem Edelmetall belief sich im Juni-Quartal auf 1.258 Tonnen, was einem leichten Anstieg von 4 % gegenüber dem Vorjahreszeitraum entspricht, aber den höchsten Wert für ein zweites Quartal darstellt, den das WGC seit dem Jahr 2000 gemessen hat.

Die Investitionen in Gold blieben im Vergleich zum Vorjahr weitgehend unverändert, während die Rekordpreise den Schmuckabsatz in diesem Quartal stark belasteten. Der weltweite Verbrauch von Goldschmuck ging drastisch auf 391 Tonnen zurück, was einem Rückgang von 19 % gegenüber dem Vorjahr entspricht. In China, wo die Bevölkerung teure Anschaffungen wie Edelmetalle und Luxusgüter einschränkte, brach der Absatz um 35 % ein.

Apropos Gold und China: Vielleicht haben Sie die Schlagzeilen gelesen, dass die Zentralbank der zweitgrößten Volkswirtschaft der Welt ihre gigantischen Goldkäufe zurückfährt.

Diese Schlagzeilen könnten laut einer neuen Analyse nicht ganz richtig sein.

In einem neuen Bericht behauptet der bekannte Goldanalyst Jan Nieuwenheijs, dass China im Gegenteil weiterhin heimlich Gold importiert. Nach einer Analyse von Zolldaten kommt Nieuwenheijs zu dem Schluss, dass die chinesische Zentralbank (People's Bank of China, PBoC) trotz gegenteiliger Behauptungen 400-Unzen-Barren aus Großbritannien gekauft hat.

Wenn das stimmt, wäre das sehr positiv für die Goldnachfrage. Ich empfehle Ihnen, den Artikel von Nieuwenheijs zu lesen, den Sie hier finden.

Gold glänzt bei Olympia

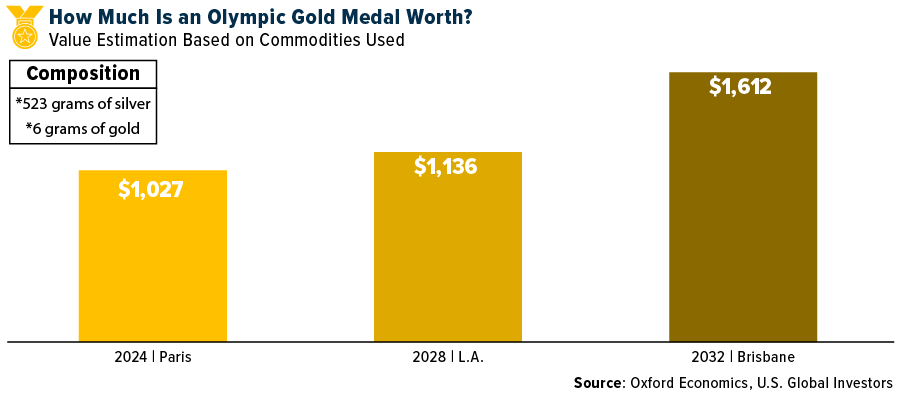

Abschließend möchte ich noch darauf hinweisen, dass vielen von Ihnen, die die diesjährigen Olympischen Spiele verfolgt haben, die einzigartigen sechseckigen Medaillen aufgefallen sein dürften. Sie sind in der Tat einzigartig, denn sie wurden von der zu LVMH (EPA:LVMH) gehörenden Modemarke Chaumet entworfen, womit zum ersten Mal in der olympischen Geschichte ein Juwelier mit der Gestaltung der Medaillen betraut wurde.

Aus diesem Grund und aufgrund der Tatsache, dass die Medaillen ein Eisenteil des Eiffelturms enthalten, schätzt Oxford Economics, dass "der Gewinn einer olympischen Medaille in diesem Jahr einen beträchtlichen Investitionswert darstellen dürfte".

Natürlich ist eine olympische Goldmedaille einzigartig und damit ohnehin wertvoller als das Ausgangsmaterial, aus dem sie hergestellt wurde - 523 Gramm Silber, überzogen mit sechs Gramm Gold. Bewertet man die Goldmedaille jedoch nur mit den heutigen Rohstoffpreisen, so ist sie laut Oxford Economics rund 1.027 Dollar wert. Prognosen zufolge könnte dieselbe Medaille 2028 bei den Olympischen Spielen in Los Angeles 1.136 Dollar wert sein und 2032 bei den Spielen in Brisbane 1.612 Dollar.

***

Der S&P Global US Manufacturing PMI (Einkaufsmanagerindex) ist eine monatliche Umfrage unter Einkaufsmanagern des verarbeitenden Gewerbes in den USA. Der ISM Manufacturing PMI (Purchasing Managers' Index), auch als Einkaufsmanagerindex bekannt, ist eine monatliche Umfrage unter Einkaufsmanagern im verarbeitenden Gewerbe in den USA, die Aufschluss über den Zustand der Wirtschaft gibt. Der J.P. Morgan Global Manufacturing PMI (Purchasing Managers' Index) ist eine monatliche Umfrage unter Einkaufsmanagern in 32 der weltweit führenden Volkswirtschaften, die einen Überblick über die globale verarbeitende Industrie gibt. Der Rezessionswahrscheinlichkeitsindikator der Federal Reserve Bank of New York verwendet die Neigung der Renditekurve oder den "Term Spread", um die Wahrscheinlichkeit einer Rezession in den Vereinigten Staaten in 12 Monaten zu berechnen. Der Leading Economic Index (LEI) des Conference Board ist ein aus 10 Indikatoren zusammengesetzter Index, der die wirtschaftliche Aktivität in den Vereinigten Staaten verfolgt.