- Michael Wilson sagt für dieses Jahr einen Rückgang des S&P 500 um 26 % voraus, womit der populäre Morgan Stanley-Analyst den Markt in Unruhe versetzt.

- Der von der Fed bevorzugte Inflationsindikator signalisiert eine höhere Inflation, und der Markt rechnet mit weiteren Zinserhöhungen durch die Fed und die EZB.

- Die optimistische Stimmung kühlt ab, während die Volatilität an den Märkten zunimmt.

Vor einigen Tagen sagte Michael Wilson, der bei der letztjährigen Umfrage von Institutional Investors den ersten Platz belegte, als er einen massiven Ausverkauf der Aktien korrekt vorhersagte, dass der S&P 500 in diesem Jahr um bis zu 26 % fallen könnte. Niemand hat eine Kristallkugel, dennoch hat seine Bemerkung für viel Aufsehen gesorgt.

Die am Freitag veröffentlichten Daten zu den privaten Konsumausgaben waren wichtig, schließlich sind sie der bevorzugte Inflationsindikator der Fed. Der Markt hatte einen monatlichen Anstieg von 0,4 % erwartet, der jedoch letztendlich bei 0,6 % herauskam. Das wird Öl auf die Mühlen der Fed sein, ihre Zinssätze weiter anzuheben.

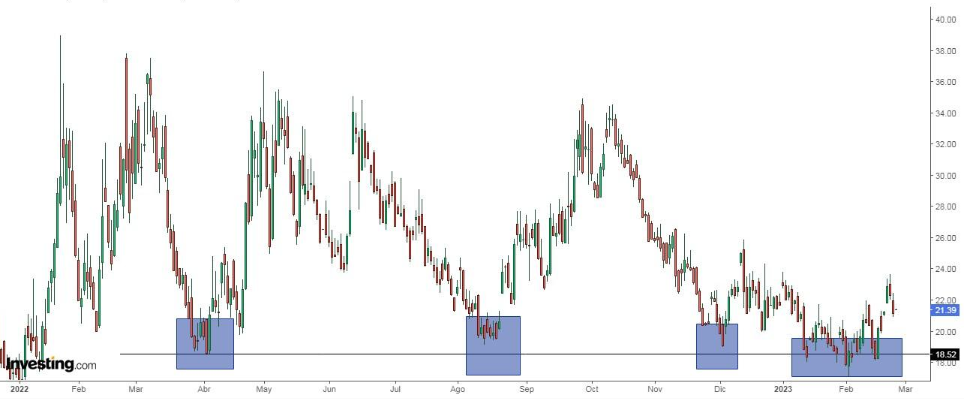

Der S&P 500 hat in den letzten Tagen eine gewisse Schwäche gezeigt. Zunächst erreichte er am 2. Februar eine "Overbought"-Schwelle. Das letzte Mal war dies im August 2022 der Fall und brachte einen Rückgang von 4325 auf 3491 in weniger als zwei Monaten mit sich. Zweitens befindet sich der Index an einem wichtigen Level in Form seines gleitenden 200-Tage-Durchschnitts und ist kurz davor, von dort aus abzugleiten.

Der S&P 500 hat kürzlich seine positive Korrelation mit Bitcoin verloren. Während des größten Teils des Jahres 2022 zeigten diese Märkte eine gute positive Korrelation. Außer beim Konkurs von FTX im November war die Korrelation zuletzt im Dezember 2021 negativ.

Die Anleger haben keine Geduld mehr

Die durchschnittliche Haltedauer für eine US-Aktie beträgt heute nur noch zehn Monate, während es in den 1970er Jahren noch 5 Jahre waren. Auch die durchschnittliche Haltedauer eines Investmentfonds ist mit zweieinhalb Jahren viel zu niedrig. Ungeduld ist eine Einstellung, die für die Chancen der Anleger nicht zuträglich ist. Die Zeit arbeitet im Allgemeinen zu ihren Gunsten, wenn es um Investitionen an den Märkten geht.

Zugegeben, wir haben gerade ein schwieriges Jahr 2022 hinter uns, und bis jetzt ist die Volatilität im Jahr 2023 gestiegen, und die Bandbreite der täglichen Bewegungen ist groß. In Wirklichkeit ist das alles jedoch nicht ungewöhnlich.

- Der S&P 500 lag in der vergangenen Woche viermal in Folge im Minus, aber dank dem Schlusskurs von Donnerstag kam es nicht zu fünf aufeinanderfolgenden Sitzungen (Rückgänge an fünf aufeinanderfolgenden Tagen können übrigens auch in Bullenmärkten vorkommen). In den letzten 15 Jahren gab es nur zwei Jahre ohne eine 5-tägige Pechsträhne: 2014 und 2017. Das ist also gar nicht so ungewöhnlich.

- Diese Woche war der 35. Börsentag, an 17 davon bewegte sich der S&P 500 um 1 % oder mehr (nach oben oder unten). In den letzten 70 Jahren rangiert diese Woche auf Platz 5 der Jahre mit den meisten solchen Tagen. Das bringt uns zum Thema Volatilität. Der CBOE-Volatilitätsindex erreichte Anfang Februar einen Tiefpunkt und klettert seither stetig aufwärts. Diese Talsohle, die jetzt als Unterstützung fungiert, hat den Index seit April 2022 vor einem Absturz bewahrt.

Der VIX ist die implizite 1-Monats-Volatilität, aber es gibt natürlich auch noch den VXV, der die implizite 3-Monats-Volatilität abbildet. Normalerweise ist der VIX niedriger als der VXV, denn je länger der Zeithorizont ist, desto größer ist die Unsicherheit, auch weil das Risiko von Ereignissen mit einem Drei-Monats-Horizont größer ist als von Dingen, die in einem Monat passieren - was logisch ist.

Wenn Sie den VIX durch den VXV teilen, erhalten Sie eine Zahl - in der Vergangenheit hat sich der S&P 500 bei einem Wert von etwa 0,82 meist nach oben entwickelt und das jeweilige Jahr im Plus beendet. Interessanterweise ist dieser Quotient im Februar dieses Jahres auf 0,82 gesunken. Natürlich ist das nicht wissenschaftlich und sollte nicht als Dogma aufgefasst werden, sondern nur eine weitere Zahl im Gefüge.

Zinsthema hat Börsen fest im Griff

Der Markt passt seine Erwartungen an Zinserhöhungen seitens der Europäischen Zentralbank und der US Federal Reserve an. Im Falle der Europäischen Zentralbank signalisieren die Zinsfutures einen Anstieg auf den höchsten Stand in ihrer Geschichte von +3,75 %, was zuletzt im Jahr 2000 der Fall war. Die EZB könnte ihre Zinsen anlässlich ihrer Sitzung im März um 50 Basispunkte anheben.

Im Fall der Federal Reserve lassen die Futures eine Anhebung auf 5,33 % bis September erwarten. Die Wall Street geht davon aus, dass die Fed auf ihren nächsten beiden Sitzungen im März und Mai die Zinsen um jeweils 25 Basispunkte anheben wird.

Für die Bank of Japan sagte der neue Gouverneur Kazuo Ueda am Freitag, dass die Bank die Zinssätze extrem niedrig halten müsse, um die schwache Wirtschaft zu stützen. Das ist ziemlich schockierend, da ein Großteil des Marktes seine Ernennung als einen Auftakt zu einer Änderung der Geldpolitik interpretiert hatte. Alles deutet jedoch darauf hin, dass das nicht so eintreffen wird.

Ueda wird seine erste geldpolitische Sitzung am 27. und 28. April leiten, wenn die BOJ auch ihre neuen Inflationsprognosen veröffentlichen wird.

Stimmung der Anleger an den Finanzmärkten (AAII)

Die optimistische/bullische Einschätzung, d. h. die Erwartung, dass die Aktienkurse in den nächsten sechs Monaten steigen werden, ist um 3,4 Prozentpunkte auf 34,1 % zurückgegangen. Der Optimismus liegt damit wieder unter seinem historischen Durchschnitt von 37,5 %. Die pessimistische/bärische Einschätzung, d.h. die Erwartung, dass die Aktienkurse in den nächsten sechs Monaten fallen werden, ist um 3,8 Punkte auf 28,8% gestiegen.

Die Performance-Rangliste der wichtigsten europäischen und US-amerikanischen Börsen für das laufende Jahr sieht wie folgt aus:

- Italien: FTSE MIB +15,76 %

- Spanien: IBEX 35 +13,18 %

- Frankreich: CAC 40 +12,72 %

- Eurozone: {175|Euro Stoxx 50}} + 12,06 %

- Deutschland: DAX +10,90 %

- USA: Nasdaq 100 +9,41 %

- Vereinigtes Königreich: FTSE 100 +6,66 %

- Japan: Nikkei 225 +5,09

- Festland-China: Shanghai Shenzhen CSI 300 +4,45 %

- USA: S&P 500 +3,40 %

- USA: Dow Jones Industrial Average -1,00 %

Offenlegung: Der Autor besitzt keine der hier genannten Wertpapiere oder Anlagen.