- Die Berichtssaison an der Wall Street für das 2. Quartal beginnt am 14. Juli.

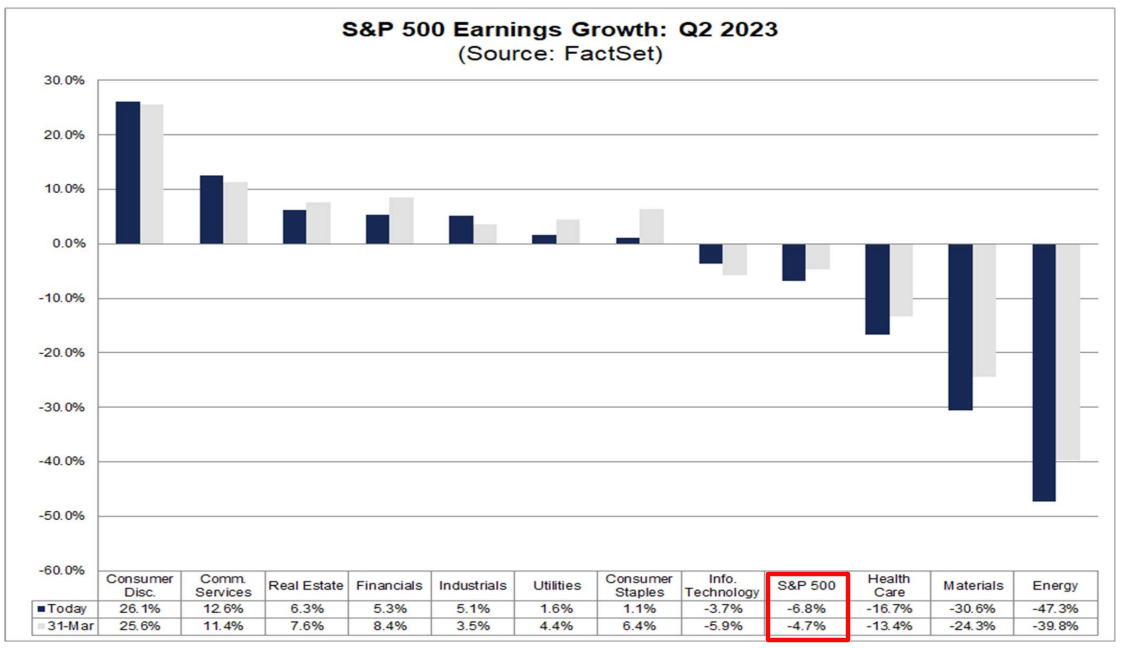

- Analysten prognostizieren einen Rückgang der Gewinne um 6,8 % und ein Nachlassen des Umsatzwachstums um 0,4 %.

- Es wäre der dritte aufeinanderfolgende Gewinnrückgang im Vergleich zum Vorjahr und der erste Umsatzrückgang seit dem zweiten Quartal 2020.

- Daher habe ich mit Hilfe des InvestingPro-Screeners nach qualitativ hochwertigen Aktien gesucht, die trotz der aktuellen Situation robustes Gewinn- und Umsatzwachstum aufweisen.

Machen Sie sich auf mehr Volatilität gefasst - der nächste große Test für den Aktienmarkt steht bevor.

Die Berichtssaison für das 2. Quartal beginnt inoffiziell am Freitag, den 14. Juli, wenn Top-Unternehmen wie JPMorgan Chase (NYSE:JPM), Citigroup (NYSE:C), Wells Fargo (NYSE:WFC) und UnitedHealth (NYSE:UNH) ihre aktuellen Ergebnisse bekanntgeben.

In der darauffolgenden Woche öffnen dann namhafte Unternehmen wie Tesla (NASDAQ:TSLA), Netflix (NASDAQ:NFLX), IBM (NYSE:IBM), Bank of America (NYSE:BAC), Goldman Sachs (NYSE: GS), Morgan Stanley (NYSE: MS), Charles Schwab (NYSE:SCHW), American Express (NYSE:AXP), Johnson & Johnson (NYSE:JNJ) und United Airlines (NASDAQ:UAL) ihre Bücher.

Die Berichtssaision nimmt in der letzten Juliwoche an Fahrt auf, wenn die Mega-Caps aus dem Technologie-Sektor ihre Quartalszahlen für das 2. Quartal bekanntgeben. Microsoft (NASDAQ:MSFT) und die Google-Muttergesellschaft Alphabet (NASDAQ:GOOGL) legen am Dienstag, den 25. Juli, ihre Zahlen vor, gefolgt von der Facebook-Mutter Meta Platforms (NASDAQ:META) am Mittwoch, den 26. Juli, und Amazon (NASDAQ:AMZN) am Donnerstag, den 27. Juli. Apple (NASDAQ:AAPL) ist das letzte Unternehmen aus der Gruppe der Megatechs, die oft nur mit dem Akronym FAAMG (Facebook, Amazon, Apple, Microsoft und Google (Alphabet)) beschrieben werden, das am Donnerstag, den 3. August, seine Ergebnisse veröffentlicht.

Die Anleger stellen sich darauf ein, dass dies die schlechteste Berichtssaison seit drei Jahren werden könnte, da gleich mehrere makroökonomische Faktoren negativ zu Buche schlagen könnten.

Nachdem der Gewinn pro Aktie für den S&P 500 im 1. Quartal 2023 um 2,0 % gesunken ist, wird erwartet, dass die Gewinne für das 2. Quartal im Vergleich zum Vorjahreszeitraum um 6,8 % sinken werden, wie aus Daten von FactSet hervorgeht.

Quelle: FactSet

Sollte sich der Einbruch um 6,8 % bestätigen, wäre das der stärkste Gewinnrückgang im Jahresvergleich, den der Index seit dem 2. Quartal 2020 hinnehmen muss, als die Wirtschaft noch unter den negativen Auswirkungen der COVID-Krise litt. Es wäre dann auch das dritte Quartal in Folge, in dem die Gewinne des S&P 500 im Jahresvergleich zurückgegangen sind.

Für sieben der elf Sektoren wird ein Gewinnwachstum im Jahresvergleich erwartet, wobei die Sektoren zyklische Konsumgüter (NYSE:XLY) und Kommunikationsdienste (NYSE:XLC) ganz vorne liegen. Die Kehrseite der Medaille sind Sektoren wie Energie (NYSE:XLE), Grundstoffe (NYSE:XLB) und Gesundheitswesen (NYSE:XLV), bei denen der Jahresvergleich laut den Prognosen „bad News“ bringen wird .

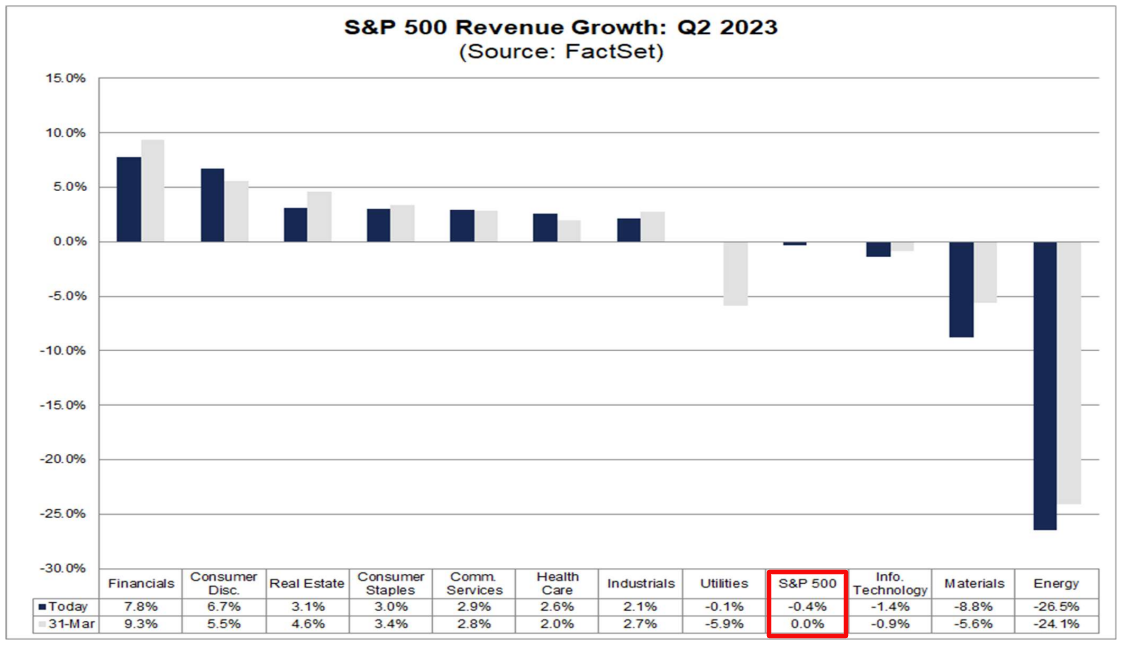

Auch die Umsatzerwartungen für das 2. Quartal 2023 sind besorgniserregend: Es wird erwartet, dass das Umsatzwachstum im Vergleich zum Vorjahresquartal um 0,4 % zurückgehen wird.

Quelle: FactSet

Sollte dies tatsächlich der Fall sein, so FactSet, wäre es das erste Mal seit dem 3. Quartal 2020, dass der Index einen Rückgang des Umsatzwachstums im Vergleich zum Vorjahr meldet.

Sieben Sektoren werden voraussichtlich ein Umsatzwachstum gegenüber dem Vorjahr melden, angeführt von den Sektoren Finanzen und zyklische Konsumgüter. Im Gegensatz dazu wird für vier Sektoren ein Umsatzrückgang im Vergleich zum Vorjahr prognostiziert, angeführt von den Sektoren Energie und Grundstoffe.

Abgesehen von den Umsatz- und Gewinnzahlen werden die Anleger angesichts der gesamtwirtschaftlichen Unsicherheiten und zunehmenden Rezessionsängsten die Ankündigungen für die zweite Jahreshälfte mit großer Aufmerksamkeit verfolgen.

Weitere wichtige Themen werden wahrscheinlich die Finanzkraft der US-Verbraucher, künftige Einstellungspläne und anhaltende Bedenken in Bezug auf die Lieferkette sein.

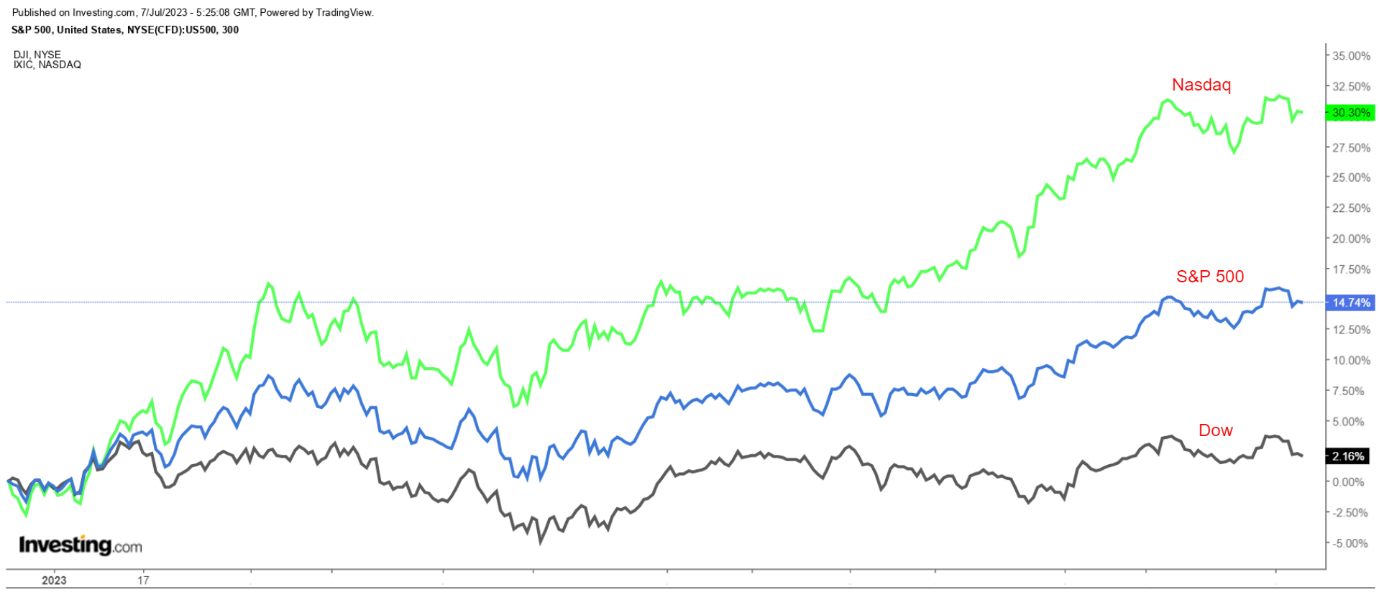

Die Märkte gehen relativ gut gestärkt in die Berichtssaison für das 2. Quartal, da weiter gehofft und spekuliert wird, dass die Fed ihren Zinserhöhungszyklus aufgrund der Anzeichen für eine Abkühlung der Inflation bald beenden wird.

Der technologielastige NASDAQ war in diesem Jahr mit großem Abstand der beste der drei großen US-Indizes und legte um 31 % zu, als die Anleger auf den KI-Hype aufsprangen und wieder Gefallen an den in der Vergangenheit stark angeschlagenen Wachstumswerten fanden.

Der S&P 500 Index und der Dow Jones Industrials sind seit Jahresbeginn um 14,9 % bzw. 2,3 % gestiegen.

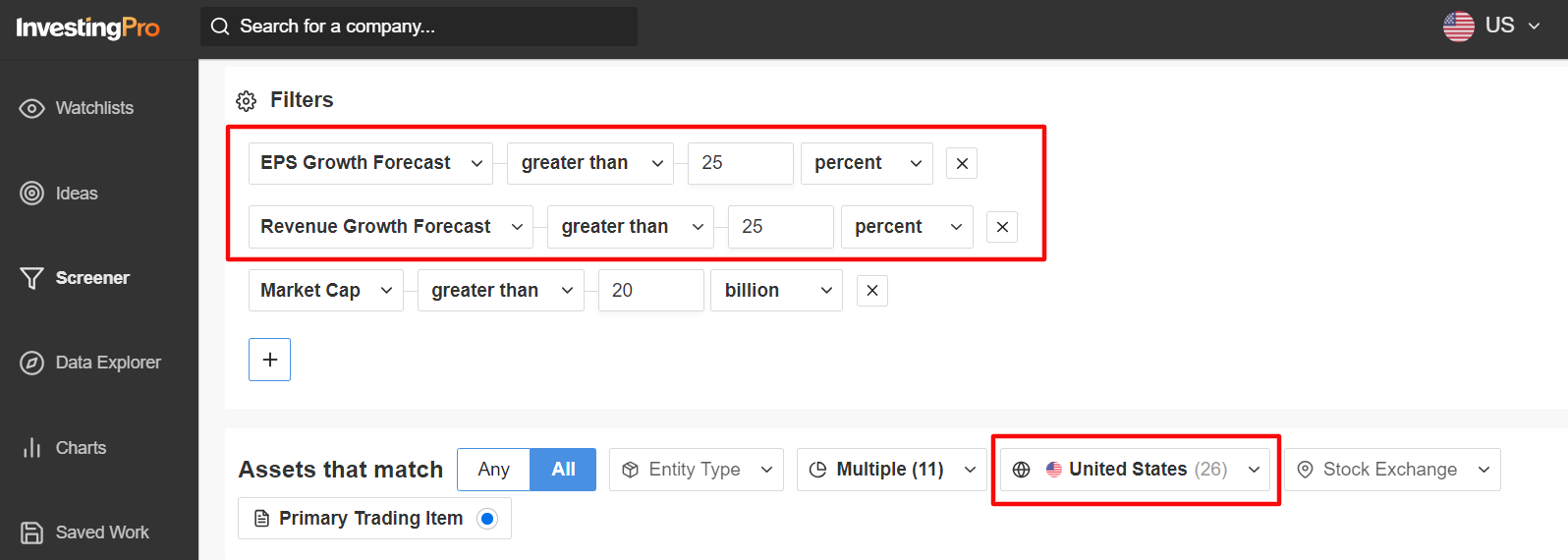

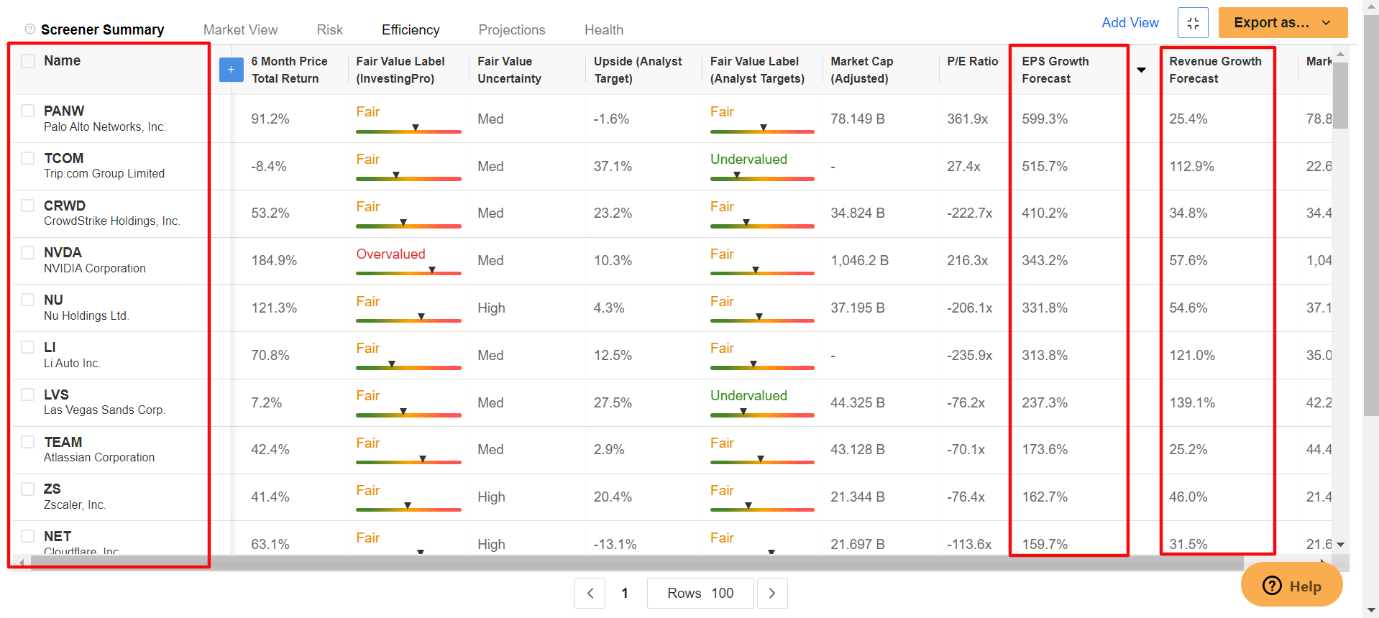

Diese 26 Aktien sollten im Jahresvergleich ein Wachstum von 25 % sowohl beim Gewinn pro Aktie als auch bei ihren Umsatzzahlen erzielen

Vor diesem Hintergrund habe ich den InvestingPro-Screener verwendet, um nach Unternehmen zu suchen, von denen erwartet wird, dass sie ein annualisiertes Wachstum von mindestens 25 % oder mehr sowohl bei den Gewinnen als auch bei den Umsätzen erzielen.

Quelle: InvestingPro

Der Screener von InvestingPro ist ein extrem leistungsfähiges Instrument, mit dem Anleger günstige Aktien mit hohem Kurspotenzial identifizieren können. Es eröffnet ihnen die Möglichkeit, in einem riesigen Aktienuniversum einzelne Titel nach bestimmten Kriterien und Parametern herauszufiltern.

Zu den bemerkenswerten Namen aus dem Tech-Bereich auf der Liste gehören Palo Alto Networks (NASDAQ:PANW), CrowdStrike (NASDAQ:CRWD), Nvidia (NASDAQ:NVDA), Atlassian (NASDAQ:TEAM), Zscaler (NASDAQ: ZS), Cloudflare (NYSE:NET), Snowflake (NYSE:SNOW) und Arista Networks (NYSE:ANET).

Bei den Aktien aus dem Verbrauchersegment mit Potenzial gehören Royal Caribbean (NYSE:RCL), Carnival (NYSE:CCL), Las Vegas Sands (NYSE:LVS), DoorDash (NYSE:DASH) und Warner Bros Discovery (NASDAQ:WBD). Sie könnten von zyklischen Effekten profitierten und im 2. Quartal ebenfalls mit einem Gewinn- und Umsatzwachstum aufwarten

Quelle: InvestingPro

Die vollständige Liste der 26 Aktien, die meine Kriterien erfüllen, finden Sie in der kostenlosen 7-Tage-Testversion von InvestingPro . Unsere Plattform bietet wichtige Einblicke und Daten, die Anleger für ihre profitablen Anlageentscheidungen brauchen!

Wenn Sie InvestingPro bereits abonniert haben, können Sie meine Auswahl hier einsehen.

Hier finden Sie hier den Link, über den Sie InvestingPro abonnieren und Ihre Analysen von Aktien nach Ihren eigene Zielen und Kriterien durchführen können.

InvestingPro ermöglicht Ihnen den schnellen Zugang zu umfangreichen Informationen und Einblicke in jedes beliebige Unternehmen - alles aus einer Hand. Damit sparen Sie sich Zeit und Mühe dabei, Daten aus unterschiedlichen Quellen zu sammeln.

Sie haben jetzt die einmalige Chance, im InvestingPro Sommer-Sale für eine begrenzte Zeit von unglaublichen Rabatten auf unsere Abonnementpläne zu profitieren:

- Monatlich: Sparen Sie 20 % und sichern Sie sich die Flexibilität, auf monatlicher Basis zu investieren.

- Jährlich: Sparen Sie unglaubliche 50 % und sichern Sie Ihre finanzielle Zukunft mit einem ganzen Jahr InvestingPro zu einem wahrhaft unschlagbaren Preis.

- Zwei Jahre (Webspezial): Sparen Sie unschlagbare 52 % und maximieren Sie Ihre Rendite mit unserem exklusiven Webangebot.

Lassen Sie sich diese zeitlich begrenzte Gelegenheit nicht entgehen, mit der Sie Zugang zu modernsten Tools, Echtzeit-Marktanalysen und Expertenwissen erhalten. Abonnieren Sie noch heute InvestingPro und maximieren Sie Ihr Investitionspotenzial. Beeilen Sie sich, der Sommer-Sale ist bald vorbei!

Offenlegung: Jesse Cohen hält bei Redaktionsschluss über den SPDR S&P 500 ETF (SPY) und den Invesco QQQ Trust ETF (QQQ) Long-Positionen auf den S&P 500 und den Nasdaq 100. Außerdem hält er eine Long-Position auf den Technology Select Sector SPDR ETF (NYSE:XLK). Jesse richtet sein Portfolio aus Einzeltiteln und börsengehandelten Fonds auf der Grundlage einer laufenden Risikobewertung sowohl des makroökonomischen Umfelds als auch der Finanzlage der Unternehmen regelmäßig neu aus. Die in diesem Artikel dargelegten Ansichten geben ausschließlich die Meinung des Verfassers wider und sind nicht als Anlageberatung zu verstehen.