- Der März ist schon immer ein schlechter Monat für Börsenprognosen gewesen

- Wird sich dieses Symptom angesichts der zunehmenden globalen Unsicherheiten wiederholen?

- Zwar besteht die Möglichkeit, dass die Fed die Märkte durch eine Verlangsamung des Zinszyklus beruhigen könnte, dennoch sollten die Anleger mit mehr Volatilität rechnen

Im Laufe der Geschichte hat es unzählige Fälle gegeben, in denen angesehene Analysten und Unternehmen des Sektors überzeugte Prognosen veröffentlicht haben, die sich dann als völlig falsch herausstellten.

Da wir uns jetzt im März befinden: Hier zwei Ereignisse, über die in diesem Monat gesprochen wurde:

1. Am 16. März 1930 sagte Julius H. Barnes:

"Das Frühjahr 1930 markiert das Ende einer schweren Zeit. Die amerikanische Wirtschaft kehrt zu einem Niveau normalen Wohlstands zurück".

Die Depression sollte weitere neun Jahre dauern.

2. Am 9. März 2000 schloss der Nasdaq zum ersten Mal über der 5000er-Marke. Der bekannte Analyst Ralph Acampora von Prudential (LON:PRU) Securities prognostizierte, dass der Index in den nächsten 12 bis 18 Monaten 6.000 Punkte erreichen würde.

Ein Jahr später war der Nasdaq um -59 % auf 2052 Zähler abgestürzt.

Nun, da das globale Bankensystem aufgrund mehrerer Bankenzusammenbrüche unter Druck geraten ist und die Fed bei ihrer Zinsentscheidung am heutigen Mittwoch in einer echten Zwickmühle steckt, müssen wir uns eventuell auf ein ähnliches Szenario einstellen?

Das schauen wir uns im Folgenden etwas genauer an.

Der Ausbruch der Panik

1. Credit Suisse

Der Aktienkurs der Credit Suisse (NYSE:CS) ist seit mehreren Jahren aufgrund von Reputationsskandalen, dem Zusammenbruch des US-Hedgefonds Archegos und des anglo-australischen Finanzdienstleisters Greensill sowie zahlreichen Wechseln im Topmanagement rückläufig.

All dies führte zu einem Verlust von 7,4 Mrd. EUR im Jahr 2022, fast fünfmal so viel wie im Jahr 2021, als sich der Verlust auf 1,6 Mrd. Euro belief. Das Misstrauen hält an, und mit ihm die Flucht der Kunden und des Geldes aus der Bank.

Die Schweizerische Nationalbank musste der Bank mit Liquiditätsspritzen unter die Arme greifen. Allerdings verdoppelten sich im Vergleich zum Wochenbeginn am Freitag die Kosten für die Versicherung gegen einen Ausfall der fünfjährigen Anleihen der Credit Suisse.

Am Sonntag schließlich stimmte die UBS (NYSE:UBS) der Übernahme der Credit Suisse für 3 Mrd. CHF zu und übernahm damit mögliche Verluste von bis zu 5,4 Mrd. USD in einer schnellen, von den Schweizer Behörden orchestrierten Fusion.

2. SVB

Die US-Bank wurde gerettet, nachdem ein großer Teil ihrer Kunden, zumeist Technologieunternehmen, ihr Geld abgezogen hatte und es zu einem Ansturm der Anleger kam. Erschwerend kam hinzu, dass die Bank beim Verkauf eines Teils ihres Anleiheportfolios Verluste in Höhe von 1,8 Mrd. USD erlitt.

Die Aufsichtsbehörde schloss die Bank, als sie feststellte, dass die Forderung nach Rückzahlung des Geldes immer noch deutlich höher war als die Liquidität der Bank. Dasselbe geschah bei der Signature Bank.

3. First Republic

Die größten US-Banken sprangen ein, um die First Republic Bank mit einer Bargeldschwemme von insgesamt 30 Mrd. USD zu retten. JPMorgan Chase (NYSE:JPM), Citigroup (NYSE:C), Bank of America Corp (NYSE:BAC) und Wells Fargo (NYSE:WFC) trugen jeweils 5 Mrd. USD bei.

Morgan Stanley (NYSE:MS) und Goldman Sachs (NYSE:GS) steuerten jeweils 2,5 Mrd. USD bei, während fünf weitere Banken jeweils 1 Mrd. beitrugen.

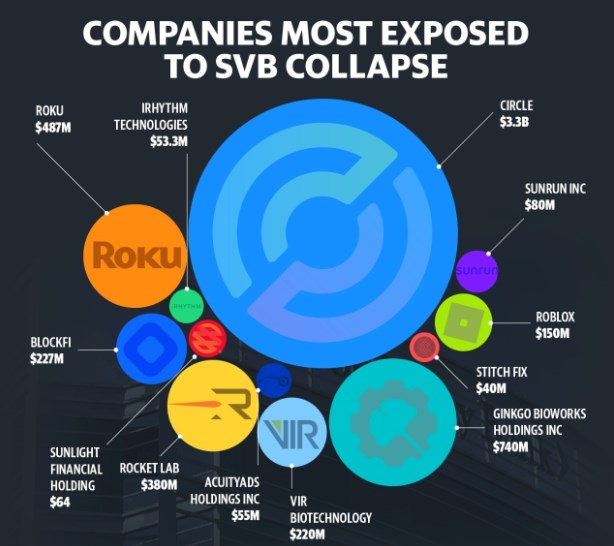

Die folgende Abbildung zeigt die Unternehmen mit dem größten Risiko bei der SVB.

Quelle: Reuters

Die Federal Reserve und die FDIC haben zugesagt, dass sie die Einlagen bei den beiden Instituten garantieren würden. Es sei daran erinnert, dass viele Unternehmen unversicherte Einlagen bei der SVB hatten (93,9 % der Aktiva der Bank überstiegen das FDIC-Limit).

Zu den Banken mit dem höchsten Anteil an unversicherten Einlagen (FDIC-Garantien bis zu 250.000 USD pro Konto und Kunde) gehören die folgenden:

- Bank of New York Mellon (NYSE:BK) 96,5 %

- SVB Financial (NASDAQ:SIVB) Group 93,9 %

- State Street Corp (NYSE:STT) 91,2 %

- Signature 89,7 %

- Northern Trust Corporation (NASDAQ:NTRS) 83,1%

- Citigroup Inc (NYSE:C) 77 %

- HSBC (NYSE:HSBC) 72,5 %

- First Republic Bank (NYSE:FRC) 67,7 %

- East West Bancorp (NASDAQ:EWBC) 65,9 %

Der S&P 500 hält dem Ansturm stand, zumindest vorerst...

Seit 1950 hat der S&P 500 in 57 von 73 Jahren (78 % der Zeit) trotz eines durchschnittlichen Rückgangs innerhalb eines Jahres von -13,8 % eine positive Gesamtrendite erzielt. Kein Gewinn ohne Risiko.

Der Markt bewegt sich, und er bewegt sich auch nach unten. Das muss man wissen und sich daran gewöhnen. Andernfalls sollte man sich fernhalten. Sollte der S&P 500 im Jahr 2023 kein neues Allzeithoch erreichen, wäre dies das erste Jahr seit 2012 ohne mindestens ein Allzeithoch.

Daran haben sich die Marktteilnehmer in den letzten Jahren gewöhnt. So häufig hat der S&P 500 in den letzten zehn Jahren in einem Jahr Allzeithochs erreicht:

- Jahr 2013: 45

- Jahr 2014: 53

- Jahr 2015: 10

- Jahr 2016: 18

- Jahr 2017: 62

- Jahr 2018: 19

- Jahr 2019: 36

- Jahr 2020: 33

- Jahr 2021: 70

- Jahr 2022: 1

Seit 1929 war es übrigens "normal", dass es Jahre ohne ein neues Hoch im S&P 500 gab, es waren bereits 50 Jahre, und 2023 könnten es 51 werden.

Sowohl der US-amerikanische (KBW Bank) Index als auch der europäische Bankenindex (Stoxx 600 Banks) spiegeln all dies wider, und beide begannen gleichzeitig zu sinken, als sie ihre Widerstandswerte erreichten.

Derweil stieg der Nasdaq 100 Index um 5,8 %. Das war die beste Woche seit November. Die vier größten Technologieunternehmen steigerten ihren Marktwert um mehr als 560 Mrd. USD.

Microsoft Corporation (NASDAQ:MSFT) kletterte um mehr als +12,4 %, der größte Wochengewinn seit April 2015, und schloss auf dem höchsten Stand seit August.

Alphabet (NASDAQ:GOOGL) legte um +12,1 % zu und registrierte damit den größten Wochengewinn seit 2021, Amazon (NASDAQ:AMZN) stieg um +9,1 %, während Apple (NASDAQ:AAPL) um +4,4 % anzog.

Der S&P 500 verbuchte ebenfalls ein Wochenplus von +1,4 %. Am schlechtesten schnitt der Finanzsektor ab, wo die First Republic Bank auf Wochensicht um mehr als -70 % einbrach. Regional Banking (NYSE:KRE) verlor -15 % und verzeichnete damit zum zweiten Mal in Folge einen zweistelligen Wochenverlust.

Stimmung der Anleger an den Finanzmärkten (AAII)

Die optimistische Einschätzung, d. h. die Erwartung, dass die Aktienkurse in den nächsten sechs Monaten steigen werden, ist um 5,6 Prozentpunkte auf 19,2 % zurückgefallen. Das letzte Mal, dass der Optimismus niedriger ausfiel, war am 22. September 2022 (17,7 %). Er liegt immer noch unter seinem historischen Durchschnitt von 37,5 %.

Die pessimistische Einschätzung, d. h. die Erwartung, dass die Aktienkurse in den nächsten sechs Monaten fallen werden, ist um 6,7 Prozentpunkte auf 48,4 % gestiegen. Sie liegt damit auch über ihrem historischen Durchschnitt von 31 %.

***

Offenlegung: Der Autor besitzt keine der genannten Wertpapiere oder Anlagen.