- 2022 war für Anleihen und Aktien ein extrem unerfreuliches Jahr

- Im letzten Quartal des Jahres schloss sich auch der Dollar dieser Entwicklung an und gab nach

- Die Risiken bleiben auch 2023 hoch, da ein Bärenmarkt seinen Tiefpunkt nie schon zu Beginn einer Rezession erreicht

Die Wall Street hat das schlechteste Jahr seit mehr als einem Jahrzehnt hinter sich gebracht.

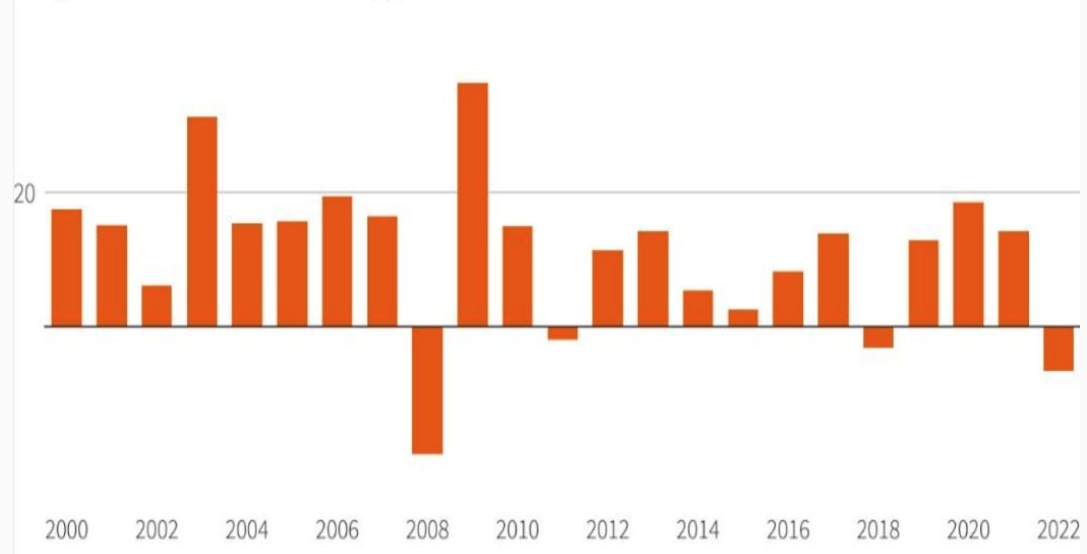

Sollte es im Jahr 2023 zu einer schweren wirtschaftlichen Rezession kommen, könnten die Aktien eine weitere Talfahrt erleben. Die Geschichte lehrt uns, dass ein Bärenmarkt seinen Tiefpunkt nie zu Beginn einer Rezession erreicht. Rezessionen treffen die Aktienmärkte in der Regel hart. Tatsächlich ist der S&P 500 im Zuge von Rezessionen seit dem Zweiten Weltkrieg im Durchschnitt um -29 % gefallen.

Außerdem hat der Anstieg des US-Dollar gegenüber anderen Währungen in diesem Jahr die Gewinne vieler US-Unternehmen geschmälert. Der USD musste in den letzten Wochen einen Teil seiner Gewinne wieder abgeben, und ein weiterer Rückgang hängt zum Teil davon ab, wie aggressiv die Fed im Vergleich zu anderen globalen Zentralbanken von den Anlegern wahrgenommen wird.

Ein schlechter Dezember

Die Volatilität nahm im Dezember zu und verursachte beim S&P 500 sechs Rücksetzer von mehr als -1 %.

So steht das Jahr 2022 an dritter Stelle bei der Anzahl der Dezembersitzungen mit einem Rückgang von -1 % oder mehr (übertroffen nur noch von den Jahren 2008 und 2018) - und gleichauf mit 1973, 1974, 2000 und 2002.

Der Nasdaq fiel um -8,73 % und nimmt damit den dritten Platz für den schlechtesten Dezember der Geschichte nach 2002 (-9,7 %) und 2018 (-9,5 %) ein.

Historisch gesehen erreicht der Nasdaq sein Jahreshoch im Durchschnitt am 176. Handelstag, also Mitte September. In diesem Jahr haben wir diesen Höchstwert bereits Anfang Januar gesehen, was ungewöhnlich ist. Es gab tatsächlich nur fünf weitere Jahre, in denen der Jahreshöchststand in den ersten beiden Wochen lag (2008 ist das einzige Jahr, in dem das Hoch auf den ersten Handelstag des Jahres fiel).

Der Jahrestiefststand tritt im Durchschnitt am 90. Handelstag des Jahres ein, und es gab nur vier Jahre, in denen der Tiefststand in den letzten beiden Wochen des Jahres lag (2022, 2020, 2018 und 1973). Dies sind die einzigen vier Jahre in der Geschichte des Nasdaq, in denen er seinen Jahrestiefststand im Dezember erreichte.

Das einzige Jahr mit einer ähnlichen Situation, in dem der Nasdaq sein Jahreshoch in den ersten beiden Wochen des Geschäftsjahres und sein Tief in den letzten beiden Wochen erreichte, war 1973.

Außerdem muss man bis zur Dotcom-Blase zurückgehen, um ein Jahr zu finden, in dem der Dow Jones Industrial den Nasdaq mit einem so großen Abstand schlug.

Rekord-Quartalsrückgang des US-Dollars

Der Dollar-Index erlebte den stärksten Quartalsrückgang seit 2010 und wird in etwa auf dem niedrigsten Stand seit sechs Monaten gehandelt, nachdem er von seinem Höchststand, den er am 28. September erreicht hatte, zurückgefallen war.

Während der Dollar jedoch um mehr als 8 % gegenüber seinem Höchststand gefallen ist, hat die Weltreservewährung seit Ende 2021 um mehr als 6 % zugelegt - die beste Jahresperformance seit 2015.

Bei den G-10-Währungen performten der Neuseeländische Dollar und die Norwegische Krone am stärksten, die in diesem Quartal jeweils um mehr als 10 % zulegten.

Auch Anleihen und Hedgefonds erzielten negative Meilensteine

Das Jahr 2022 war eines der schlechtesten Jahre für Anleihen in der Geschichte: Der iShares Core U.S. Aggregate Bond ETF (NYSE:AGG) verlor 16 %.

Noch nie gab es zwei aufeinanderfolgende Jahre mit Verlusten für die Anlageklasse, so dass 2021/2022 eine einzigartige Konstellation darstellt.

Und das führt natürlich dazu, dass die berühmten 60/40-Portfolios (60 % Aktien-, 40 % Anleihenanteil), in diesem Jahr um durchschnittlich 16,7 % gefallen sind - das zweitschlechteste Jahr seit Beginn der Datenaufzeichnungen (seit 1976) und nur noch übertroffen von der Performance des Jahres 2008.

Und das ist noch nicht alles. Mit einem durchschnittlichen Verlust von 6,5 % verzeichneten auch die Hedgefonds ihr schlechtestes Jahr seit 2008

Anlegerstimmung

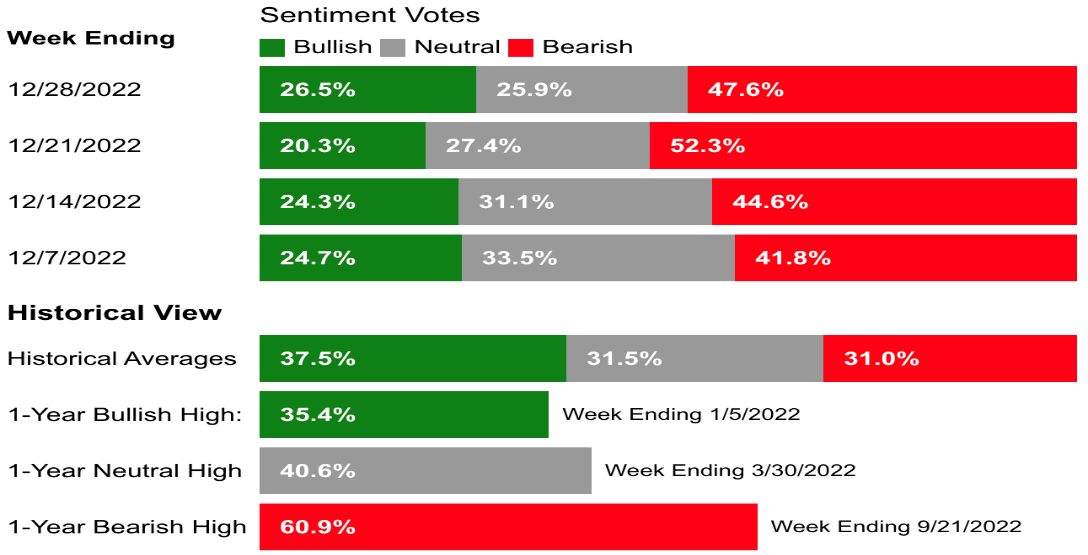

* Die optimistische Einschätzung, d. h. die Erwartung, dass die Aktienkurse in den nächsten sechs Monaten steigen werden, ging um 4 % auf 20,3 % zurück und liegt damit weiterhin unter ihrem historischen Durchschnitt von 37,5 %.

* Die pessimistische Einschätzung, d. h. die Erwartung, dass die Aktienkurse in den nächsten sechs Monaten fallen werden, nahm um 7,7 % auf 52,3 % zu und liegt damit weiterhin über ihrem historischen Durchschnitt von 31 %.

Die Ergebnisse dieser Woche bestätigen auch offiziell, dass 2022 das erste Jahr in der Geschichte der Umfrage (seit 1987) sein wird, in dem die optimistische Erwartung in jeder Woche des Jahres unter ihrem historischen Durchschnitt liegt.

Globale Aktienmärkte

Die globalen Aktienmärkte haben sich im Jahr 2022 wie folgt entwickelt:

- Brasilien - Ibovespa: +5 %

- Indien - Nifty 50: +4,3 %

- Vereinigtes Königreich - FTSE 100: +0,91 %:

- Spanien - IBEX 35: -5,56 %:

- Dow Jones: -8,78 %:

- Japan - Nikkei: -9,37 %:

- Frankreich - CAC 40: -9,50 %

- Europa - Euro Stoxx 50: -11,74

- Deutschland - Dax: -12,35

- Italien - FTSE MIB: -13,31 %:

- S&P 500: -19,44 %

- China - CSI 500: -21,63 %

- Nasdaq: -33,10 %

Offenlegung: Der Verfasser ist derzeit in keinen der hier besprochenen Assets investiert.