- Die Q3-Berichtssaison stellt eine wichtige Nagelprobe für den Markt dar

- Für den S&P 500 wird ein Gewinnwachstum von 2,9 % und ein Umsatzwachstum von 8,7 % erwartet

- Von Energie- und Industrieunternehmen wird die beste Performance erwartet

- Finanzdienstleister und Kommunikationsdienste dürften es schwer haben

Wenn diese Woche an der Wall Street die Berichtssaison für das 3. Quartal beginnt, sind die Anleger mental bereits auf die möglicherweise schlechteste Berichtssaison der letzten zwei Jahre eingestellt.

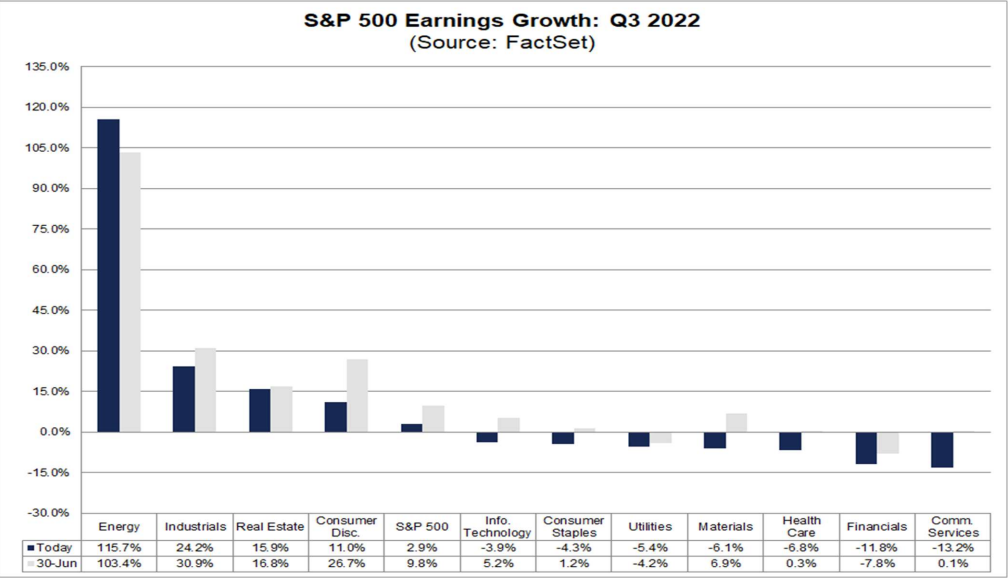

Analysten prognostizieren für den S&P 500 eine Gewinnwachstumsrate von gerade einmal 2,9 %, was laut Daten von FactSet der langsamster Anstieg im Jahresvergleich seit Q3 2020 wäre.

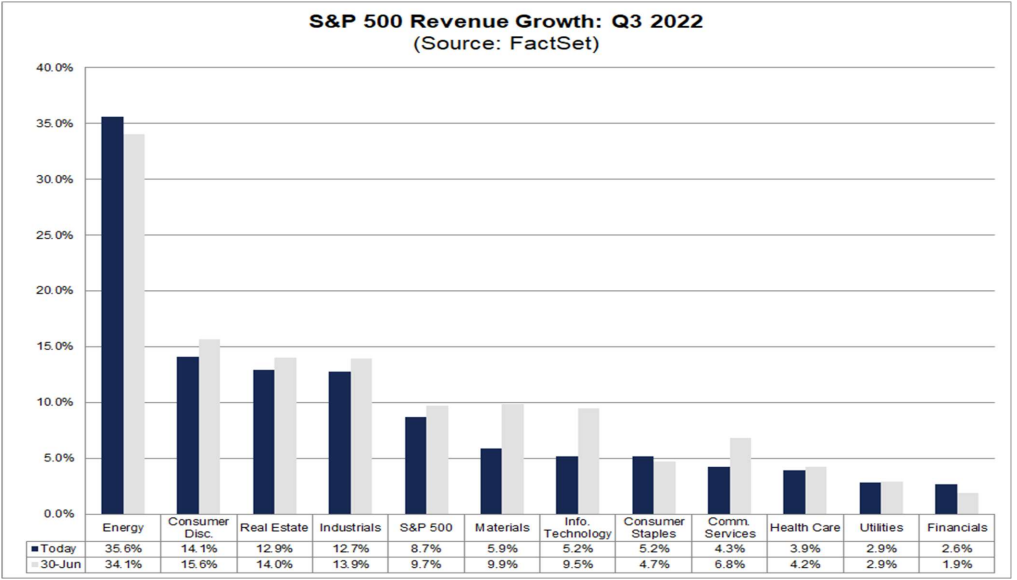

Die Erwartung eines Umsatzwachstums von lediglich 8,7 % im Jahresvergleich ist ebenfalls besorgniserregend. Laut FactSet wäre dies das erste Mal seit dem vierten Quartal 2020, dass der Index ein annualisiertes Umsatzwachstum von unter 10 % ausweist.

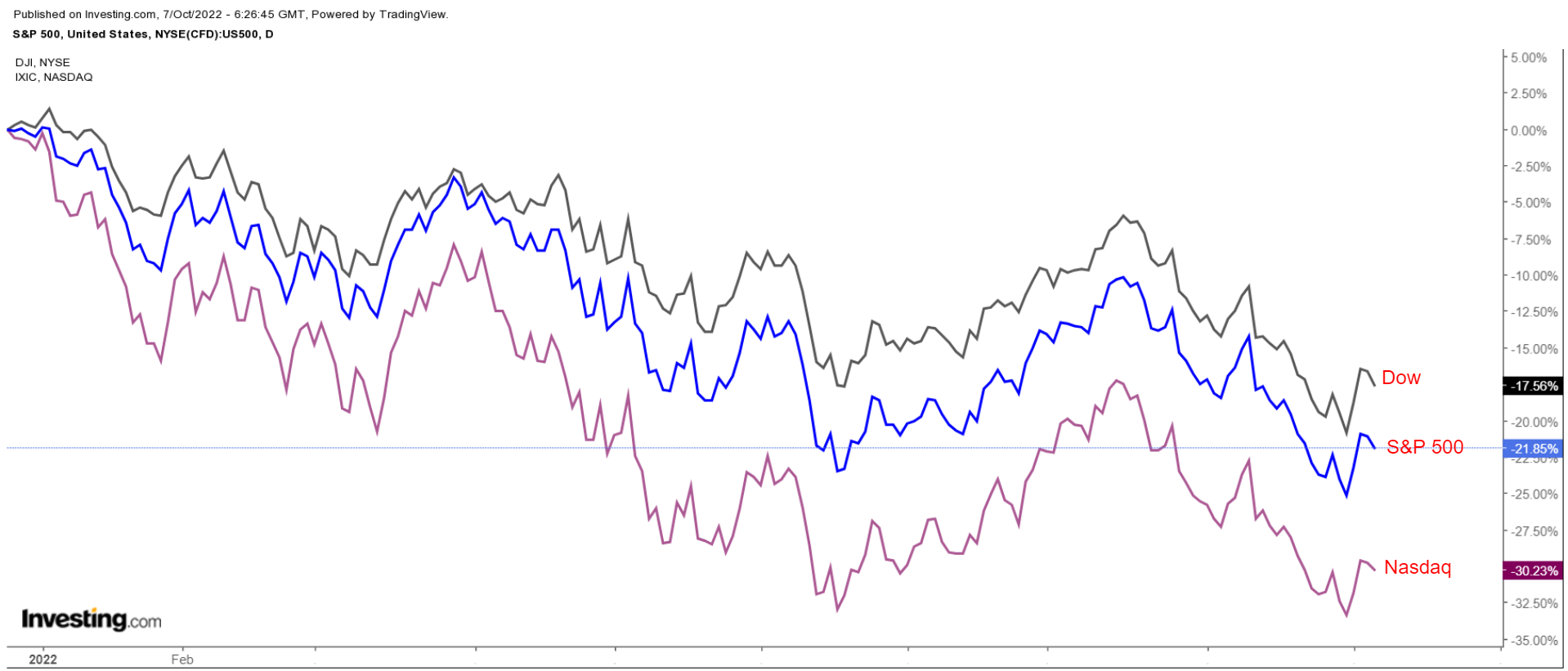

Erschwerend kommt hinzu, dass die Märkte unter schlechten Vorzeichen in die Berichtssaison gehen: Die US-Aktienmärkte steuern auf eines ihrer schlechtesten Jahre in der jüngeren Geschichte zu, während gleichzeitig Befürchtungen bestehen, dass die aggressiven Zinserhöhungen der Federal Reserve eine Rezession auslösen könnten.

Der S&P 500 ist seit Jahresbeginn um 21,4 % gefallen und liegt rund 23 % unter seinem Rekordstand (Schlusskurs) vom 3. Januar. Der Nasdaq ist schon früh im Jahr in einen Bärenmarkt gerutscht und hat im bisherigen Jahresverlauf 29,2 % eingebüßt, damit ist er 31,7 % von seinem Rekordhoch vom 19. November 2021 entfernt. Für den Dow steht im bisherigen Jahresverlauf ein Minus von 17,6 % zu Buche und er liegt etwa 19 % unter seinem zu Jahresbeginn aufgestellten Allzeithoch.

Sektorschätzungen für das 3. Quartal: Gewinner und Verlierer

Der Energiesektor wird laut FactSet mit einem satten Anstieg des Gewinns je Aktie um 115,7 % im dritten Quartal den größten Zuwachs gegenüber dem Vorjahreszeitraum verzeichnen. Den Erwartungen zufolge werden die Einnahmen des Sektors aufgrund höherer Öl- und Erdgaspreise im Jahresvergleich um 35,6 % steigen - der durchschnittliche Preis für Rohöl der Sorte WTI lag im dritten Quartal 2022 bei 91,62 USD pro Barrel und damit um 30 % höher als im gleichen Zeitraum des Vorjahres

Bei den Industrieunternehmen dürfte der Gewinn je Aktie im dritten Quartal um beachtliche 24,2 % steigen, was das zweithöchste Gewinnwachstum im Jahresvergleich wäre. Zu den größten Gewinnern dürften hier Fluggesellschaften (NYSE:JETS) und Unternehmen aus den Bereichen Luft- und Raumfahrt sowie Verteidigung gehören. Obwohl der Industriesektor am empfindlichsten auf die Konjunktur reagiert, wird hier mit einem Umsatzanstieg von 12,7 % im dritten Quartal das vierthöchste Umsatzwachstum im Jahresvergleich erwartet.

Demgegenüber rechnet man für den Sektor Kommunikationsdienste, zu dem neben den Telekommunikationsunternehmen auch Anbieter von Medien-, Unterhaltungs- und Online-Mediendiensten gehören, im laufenden Jahr mit einem Gewinnrückgang von 13,2 %.

Höhere Rückstellungen für Kreditausfälle, eine deutliche Abkühlung im Aktienhandel und geringere M&A- und IPO-Aktivitäten sorgen wohl dafür, dass Finanzunternehmen im dritten Quartal nur einen Umsatzanstieg von 2,6 % gegenüber dem Vorjahresquartal und einen Rückgang des Gewinns je Aktie um 11,8 % vermelden werden.

Größte Aufwärtskorrekturen der EPS-Schätzungen für das dritte Quartal

Unter den Einzelunternehmen sollten ExxonMobil (NYSE:XOM) und Chevron (NYSE:CVX) laut FactSet den größten Beitrag zum Gewinnwachstum im Energiesektor leisten, für beide Ölgiganten wird ein dreistelliges Gewinnwachstum und ein zweistelliges Umsatzwachstum prognostiziert.

Zu den anderen Unternehmen der Gruppe, die sich voraussichtlich über deutlich verbesserte Ergebnisse freuen können, gehören Occidental Petroleum (NYSE:OXY) mit einer Gewinnerwartung von 2,68 USD pro Aktie, was einer Steigerung von 208 % gegenüber dem Vorjahreswert von 0,87 USD entspricht, und ConocoPhillips (NYSE:COP), bei dem der Gewinn pro Aktie voraussichtlich um 117 % gegenüber dem Vorjahreswert steigen wird.

Im Industriesektor sind Delta Air Lines (NYSE:DAL), Southwest Airlines (NYSE:LUV) und United Airlines (NASDAQ:UAL) angesichts des Aufschwungs im Luftverkehr interessante Titel. Delta wird nach Schätzungen des Marktes im 3. Quartal einen Gewinn pro Aktie von 1,56 USD bekanntgeben, was einer Steigerung von 420 % gegenüber dem Vorjahr entspricht.

Raytheon Technologies (NYSE:RTX), Lockheed Martin (NYSE:LMT) und Northrop Grumman (NYSE:NOC) sind weitere bemerkenswerte Namen im Bereich der Industriewerte. Hier sind die Aufwärtskorrekturen dem anhaltenden geopolitischen Konflikt zwischen Russland und der Ukraine geschuldet.

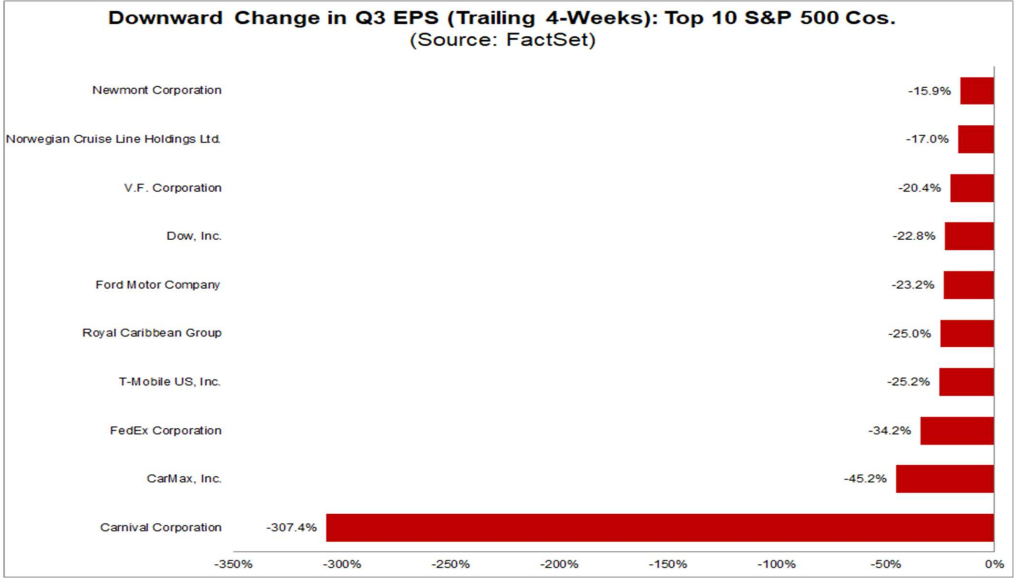

Aktien mit den größten Minus-Korrekturen der EPS-Schätzungen für das 3. Quartal

Auf der Schattenseite haben Meta Platforms (NASDAQ:META) und Netflix (NASDAQ:NFLX) am meisten zum Rückgang der erwarteten Q3-Gewinne für den Kommunikationsdienstesektor beigetragen. Für META wird ein Rückgang des Gewinns je Aktie um 40 % auf 1,93 USD prognostiziert, während für Netflix ein Gewinnrückgang um 31,7 % auf 2,18 USD je Aktie erwartet wird.

Der Technologie-Sektor reagiert vielleicht am sensibelsten auf steigende Zinssätze und eine hohe Inflationsrate. Hier trägt Intel (NASDAQ:INTC) mit am stärksten zum Rückgang der erwarteten Erträge in diesem Sektor bei. Der angeschlagene Chiphersteller wird voraussichtlich einen Gewinn je Aktie von 0,35 USD erzielen, was einem Rückgang von 79,5 % gegenüber dem Vorjahresgewinn von 1,71 USD entspricht. NVIDIA (NASDAQ:NVDA), das voraussichtlich einen Gewinnrückgang um 40 % gegenüber dem Vorjahr melden wird, ist ein weiterer Name, bei dem die Gewinnschätzungen in letzter Zeit drastisch gesenkt wurden.

Mehrere Unternehmen aus dem Konsumgütersektor, die hauptsächlich von der Stärke der US-Verbraucher abhängig sind, dürften ebenfalls enttäuschende Ergebnisse vorlegen. Bei Carnival (LON:CCL) (NYSE:CCL), Royal Caribbean (NYSE:RCL) und Norwegian Cruise Line (NYSE:NCLH) wurden die Schätzungen vor dem aktuellen wirtschaftlichen Szenario bereits merklich gesenkt.

CarMax (NYSE:KMX), FedEx (NYSE:FDX), T-Mobile (NASDAQ:TMUS) und Ford (NYSE:F) sind einige weitere Namen, von denen Sie sich im Vorfeld der Veröffentlichung der Ergebnisse des 3. Quartals fernhalten sollten

Die Prognosen stehen im Zentrum des Interesses

Angesichts der toxischen Kombination aus steigenden Zinssätzen, zunehmenden Rezessionsbefürchtungen und einer haushohen Inflation werden die Anleger Prognosen und aktualisierte Ausblicke für die kommenden Monate aufmerksam verfolgen.

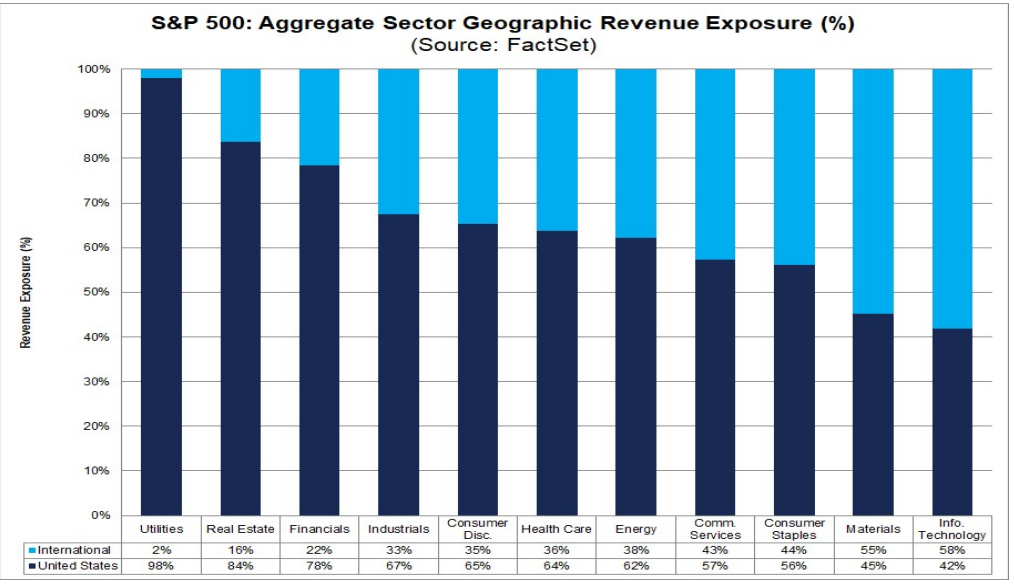

Die Stärke des US-Dollars wird ebenfalls von großer Bedeutung sein, da diese Entwicklung für Unternehmen mit internationalen Umsätzen, vor allem in den Sektoren Informationstechnologie und Materialien, sehr problematisch ist

Weitere wichtige Themen werden die Lieferkette, die Stimmung der US-Verbraucher sowie Pläne für künftige Personaleinstellungen sein.

In Anbetracht der Vielzahl der hier dargelegten Problemfelder erwarte ich, dass ein höherer Prozentsatz der Unternehmen die Prognosen für das Gewinn- und Umsatzwachstum für das 4. Quartal 2022 und Anfang 2023 senken und möglicherweise sogar seine Prognosen ganz zurücknehmen wird.

Die großen US-Banken werden am Freitag, den 14. Oktober, den Startschuss für die Bilanzsaison geben, wenn JPMorgan Chase (NYSE:JPM) zusammen mit der Citigroup (NYSE:C) die Bücher öffnet.

Machen Sie sich auf mehr Volatilität gefasst, der nächste große Test für den Aktienmarkt steht bevor.

Offenlegung: Jesse Cohen besitzt derzeit Aktien von Exxon, Chevron und Occidental Petroleum. Über den ProShares Short S&P 500 ETF und den ProShares Short QQQ ETF hält er Shortpositionen auf den S&P 500 und den Nasdaq 100. Die in diesem Artikel dargelegten Ansichten geben ausschließlich die Meinung des Verfassers wider und sind nicht als Anlageberatung zu verstehen.