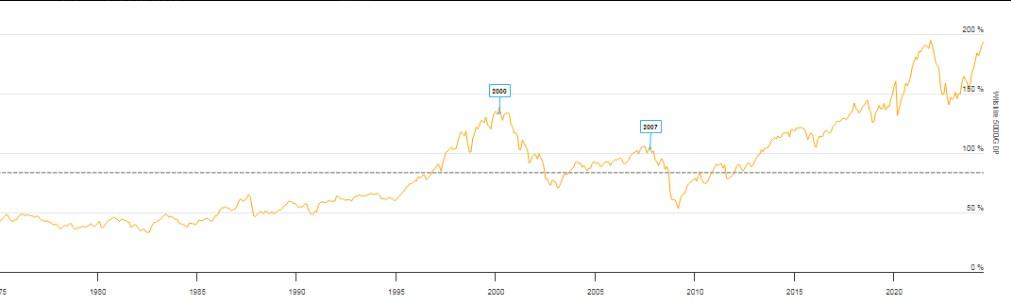

- Der vielbeachtete Buffett-Indikator, der zur Beurteilung einer Unter- oder Überbewertung des Marktes herangezogen wird, steuert auf Rekordwerte zu.

- Die Marktbreite sendet historisch gesehen Warnsignale aus.

- Das aktuelle saisonale Muster hingegen stützt die Optimisten.

- Der Summer-Sale von InvestingPro ist jetzt live: Sichern Sie sich ein Abo für nur 7,40 Euro im Monat!

Der Buffett-Indikator existiert seit 2001, als das legendäre Orakel von Omaha erklärte, dass das Verhältnis der Marktkapitalisierung zum Bruttoinlandsprodukt (BIP) der beste Weg sei, um festzustellen, ob der Markt über- oder unterbewertet ist.

Der Indikator erfasst die gesamte Marktkapitalisierung aller börsennotierten US-Aktien und dividiert sie durch die letzte Quartalszahl des US-BIP.

- Liegt das Verhältnis unter 0,7, gilt der Markt als unterbewertet.

- Liegt das Verhältnis zwischen 0,9 und 1,0, gilt der Markt als fair bewertet.

- Liegt das Verhältnis über 1,2, gilt der Markt als überbewertet.

Derzeit nähert sich der Indikator einem Rekordhoch.

Quelle: Longtermtrends

Diese Entwicklung überrascht nicht, denn auch das durchschnittliche KGV des S&P 500 zeigt, dass der Markt teuer ist.

Ein Grund dafür ist, dass die Gewinnerwartungen der Unternehmen sehr hoch sind und trotzdem immer wieder übertroffen werden. Aus diesem Grund bleibt der Markt trotz der hohen Bewertung optimistisch.

Auch die Marktbreite ist gering, aber die Saisonalität stützt die Optimisten - zumindest vorerst

Im Jahr 2024 legte der S&P 500 im ersten Halbjahr um 14,5 % zu, was dem 15. besten Start der letzten 96 Jahre entspricht. Ohne NVIDIA (NASDAQ:NVDA) hätte der Zuwachs allerdings nur 11 % betragen, ohne die Glorreichen 7 wäre er mit 6 % sogar noch geringer ausgefallen.

Die zehn größten Aktien im S&P 500 machen derzeit 77 % des gesamten Indexgewinns aus, der zweithöchste Anteil in der Geschichte, der nur noch von der Entwicklung im Jahr 2007 übertroffen wird.

Betrachtet man die längerfristige Performance, so erscheint die Hausse ebenfalls ausgereizt - insbesondere im Vergleich zu anderen Aktienmärkten. Der US-Aktienmarkt hat in etwas mehr als sechzehn Jahren eine Rendite von 502 % erzielt. Das ist deutlich mehr als die 104 % Rendite der globalen Aktienmärkte und die 65 % Rendite der Schwellenländer. Nie zuvor war der nordamerikanische Markt über einen Zeitraum von 15-16 Jahren so stark.

Angesichts des starken Einflusses des Technologiesektors auf den US-Aktienmarkt sind Vergleiche mit Phasen wie der Dotcom-Blase unvermeidlich. Allerdings sind die Situationen nicht völlig identisch. Auch wenn der S&P 500 in den letzten fünf Jahren um 85 % gestiegen ist, ist das im Vergleich zu den 220 %, die die Internetblase in nur fünf Jahren erreicht hat, ein bescheidener Wert.

Auch die Saisonalität spricht weiterhin für das Lager der Optimisten. In den letzten 96 Jahren verzeichnete der S&P 500 nur 29 Mal einen Anstieg von mindestens 10 % in den ersten sechs Monaten und beendete diese Jahre mit einer durchschnittlichen Rendite von 24 %.

Hier ist eine Liste der Aktien, die Hedgefonds nach dem ersten Quartal am häufigsten in ihren Portfolios halten. Auch wenn es keine großen Überraschungen gibt, so ist doch das Fehlen einiger Aktien auffällig: Tesla (NASDAQ:TSLA).

- Microsoft (NASDAQ:MSFT)

- Amazon (NASDAQ:AMZN)

- Alphabet (NASDAQ:GOOGL)

- Apple (NASDAQ:AAPL)

- Meta (NASDAQ:META)

- Nvidia

- Visa (NYSE:V)

- JP Morgan (NYSE:JPM)

- Berkshire Hathaway (NYSE:BRKa)

- Mastercard (NYSE:MA)

- UnitedHealth (NYSE:UNH)

- Johnson & Johnson (NYSE:JNJ)

- ExxonMobil (NYSE:XOM)

- Eli Lilly and Company (NYSE:LLY)

Performance-Ranking der wichtigsten Börsen seit Jahresbeginn

Hier finden Sie die Performance-Rangliste der wichtigsten Börsenplätze seit Jahresbeginn:

- Nikkei Japan 22,26 %

- Nasdaq 22,14 %

- S&P 500 16,47 %

- FTSE MIB Italien +11,98 %

- DAX Deutschland 10,13 %

- Euro Stoxx 50 10,13 %

- IBEX 35 Spanien 9,12 %

- FTSE 100 UK 6,09 %

- Hang Seng China 4,41 %

- Dow Jones USA 4,26 %

- Cac 40 Frankreich 1,76 %

***

Profitieren Sie von unserem unschlagbaren Sommerangebot und sichern Sie sich unsere Abonnements, einschließlich Jahresabonnements - für nur 7,40 Euro im Monat. Und es kommt noch mehr! Freuen Sie sich auf zusätzliche innovative Services, die Ihr Erlebnis mit InvestingPro weiter verbessern werden.

Bist du es leid, nur zuzusehen, wie die großen Fische absahnen, während du noch grübelst? Mit InvestingPros KI-Tool ProPicks hast du die Geheimwaffe der Wall Street in der Hand. Greif zu, bevor das Angebot abläuft!

Abonnieren Sie InvestingPro noch heute und bringen Sie Ihre Investments auf die nächste Stufe!

Disclaimer: Dieser Artikel dient ausschließlich zu Informationszwecken; er stellt keine Aufforderung, kein Angebot, keine Beratung und keine Empfehlung für eine Anlage dar und soll keiner Weise zum Kauf von Vermögenswerten anregen. Ich möchte Sie darauf hinweisen, dass alle Arten von Anlagen unter verschiedenen Gesichtspunkten bewertet werden und mit einem hohen Risiko behaftet sind. Daher tragen allein Sie die Verantwortung für jede Anlageentscheidung und das damit verbundene Risiko.